Nadhodnocení cen nemovitostí jako jedno z rizik hypotečního trhu

S postupným poklesem úrokových sazeb a oživováním ekonomické aktivity lze očekávat pozvolný návrat české ekonomiky do růstové fáze finančního cyklu. Projekce ČNB při naplnění zimní prognózy předpokládá růst cen nemovitostí i dynamiky stavu poskytovaných hypotečních úvěrů, což vytváří potenciál pro postupný nárůst cyklických rizik z hypotečního trhu. ČNB tato rizika monitoruje pomocí řady indikátorů. Tento blog se zaměřuje na jeden z nich, a to na ukazatel míry nadhodnocení cen nemovitostí dle obezřetnostního přístupu (dále jen ukazatel nadhodnocení).[1]

Ukazatel nadhodnocení obecně signalizuje, zda se v čase zvyšuje či snižuje dostupnost bydlení v ČR, a to i v závislosti na vývoji úrokových sazeb. Současně dokáže předznamenat i případnou hrozbu hromadění rizik ve finančním systému. Jde o případ rostoucího objemu hypotečních úvěrů k financování nadhodnocených nemovitostí, který může značit nárůst rizikového apetitu domácností a bank. To může vyústit v nárůst systémového rizika spojeného s financováním bydlení prostřednictvím těchto úvěrů. V popředí našeho zájmu je tedy vztah mezi vývojem na trhu nemovitostí, vývojem finanční situace a míry obezřetnosti domácností a vývojem úvěrových standardů bank. Na vzorku hypotečních úvěrů z let 2023 a 2021 ukazujeme, v jaké míře se takové riziko ve zkoumaných obdobích vyskytovalo.

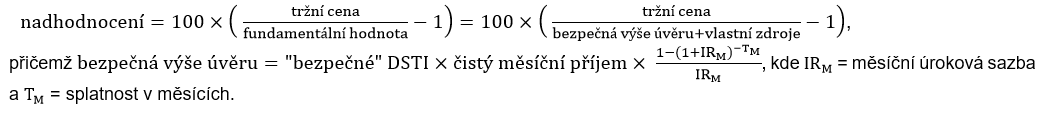

Podstata ukazatele nadhodnocení

Co je podstatou ukazatele nadhodnocení? Zjednodušeně se jedná o odchylku tržní ceny nemovitosti od hodnoty, kterou za určitých předpokladů zvládne domácnost bezpečně financovat (tzv. fundamentální hodnota).[2] Ukazatel obsahuje dva silné aspekty. Prvním je jeho interpretace ve smyslu: čím vyšší odchylka, tím vyšší riziko, že by si domácnosti mohly pořizovat nemovitosti dražší, než ty, které dokážou bezpečně financovat. Tedy vezmou si vyšší hypoteční úvěr, než jsou schopny bezpečně splácet. Druhým silným aspektem je komplexnost indikátoru. Ukazatel nadhodnocení v sobě zahrnuje jak informaci o příjmu domácnosti a úrokové sazbě, tak o výši vlastních zdrojů žadatele na pořízení nemovitosti. Má tedy v sobě informace jak o možné „bezpečné“ výši dluhu s ohledem na ukazatele DSTI, popř. DTI, tak i o akontaci, resp. ukazateli LTV.

ČNB pravidelně počítá modelové nadhodnocení (ukazatel v jeho „teoretické hodnotě“), které od roku 2018 zveřejňuje ve Zprávě o finanční stabilitě. Jeho výši počítá na modelu hypotetické domácnosti s mediánovým příjmem[3] a obezřetným přístupem k financování svých potřeb pomocí úvěrů. Výpočet proto vymezuje bezpečnou hodnotu DSTI na úrovni 35 %[4], která limituje dosažitelnou („bezpečnou“) výši hypotečního úvěru této domácnosti. Hypotetická domácnost má současně omezený objem vlastních zdrojů. K dispozici má nezbytné minimum na úhradu části ceny nemovitosti pro poskytnutí hypotečního úvěru. Výpočet vychází z předpokladu 20 % vlastních zdrojů[5]. Potřebuje tedy úvěr ve výši 80 % ceny nemovitosti.[6] Fundamentální hodnota nemovitosti pro tuto hypotetickou domácnost je výsledkem součtu „bezpečné“ výše úvěru a jejích vlastních zdrojů. Dále se předpokládá, že si hypotetická domácnost pořizuje byt o výměře 68 m2 s průměrnou tržní cenou.[7] Rozdíl tržní ceny takového bytu a fundamentální hodnoty nemovitosti udává modelové nadhodnocení. Kladné modelové nadhodnocení znamená, že pořizovaný byt je pro danou domácnost dostupný pouze se zvýšeným úvěrovým rizikem. Vypočtená bezpečná výše úvěru je totiž nižší než částka, kterou by na pořízení bytu potřebovala od banky vypůjčit.

ČNB počítá ukazatel nadhodnocení také na mikroekonomické úrovni a monitoruje pozorované nadhodnocení pro jednotlivé hypoteční úvěry. To umožňuje zjistit, zda a v jaké míře se na trhu skutečně vyskytovaly domácnosti podobné té hypotetické domácnosti, a tedy zda byly úvěrové standardy bank natolik uvolněné, že si české domácnosti skutečně mohly pořizovat nemovitosti, které pro ně nebyly v danou dobu na dluh „bezpečně“ financovatelné.

Míra nadhodnocení pozorovaná u hypotečních úvěrů poskytnutých v roce 2023[8]

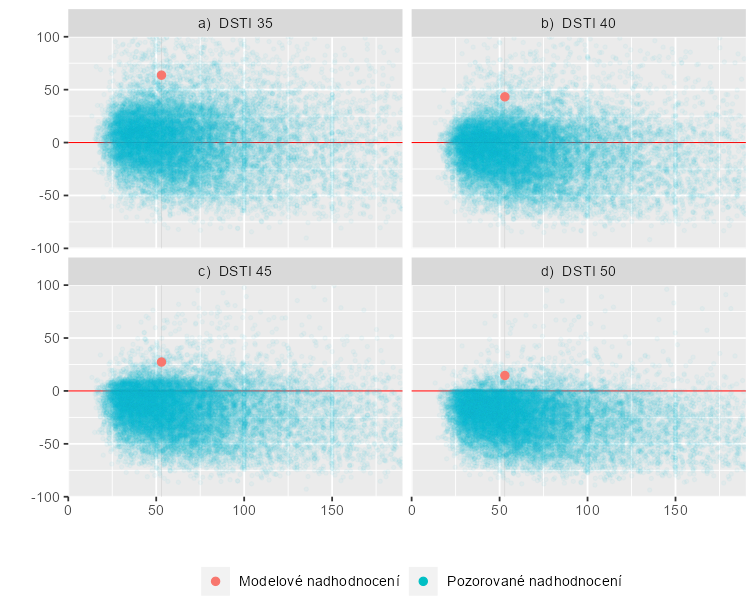

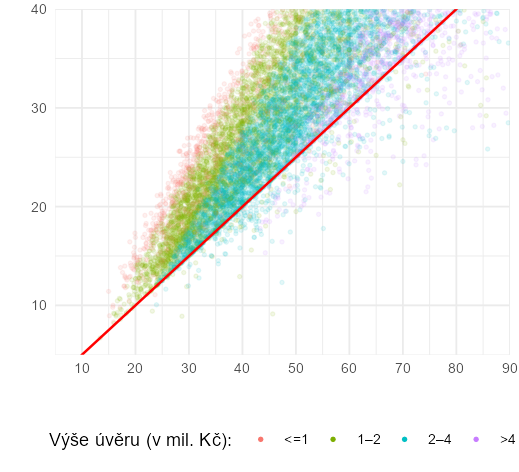

Graf 1 znázorňuje výsledky výpočtů modelového a pozorovaného nadhodnocení. Ukazatel je počítán pro čtyři různé hodnoty DSTI. Je tedy možné pozorovat změny nadhodnocení za předpokladu „bezpečného“ úvěru s DSTI nejvýše 35, 40, 45 nebo 50 %.

Graf 1 – Ukazatel nadhodnocení pro různé úrovně obezřetného DSTI v roce 2023

(v %; osa x: čistý příjem v tis. Kč)

Poznámka: Modelové nadhodnocení bylo odhadnuté z údajů pro 2Q 2023.

Obezřetnému nastavení DSTI ve výši 35 % odpovídá modelové nadhodnocení mírně přes 60 % (Graf 1a, červený bod), které bylo zveřejněno ve Zprávě o finanční stabilitě – podzim 2023 (Graf II.20, str. 13). Ukazatel nadhodnocení v tomto případě vyjadřuje, že průměrná tržní cena uvažovaného bytu je o více než 60 % vyšší než cena, kterou by hypotetická domácnost s mediánovým příjmem mohla hypotečním úvěrem „bezpečně“ financovat. Konkrétně by si daná domácnost s příjmem 53 tis. Kč pořizovala byt o rozloze 68 m2 za 6,2 mil. Kč, na který by čerpala úvěr ve výši 4,96 mil. Kč (LTV = 80 %). Tím by podstupovala zvýšené úvěrové riziko, protože při 35% DSTI by „bezpečně“ dosáhla jen na úvěr ve výši 3,02 mil. Kč a byt v ceně 3,78 mil. Kč.[9]

Pozorované nadhodnocení v daném roce bylo pro jednotlivé domácnosti podstatně nižší než modelové nadhodnocení (Graf 1, modré body), k čemuž mimo jiné přispěly jejich vyšší příjmy, než je mediánová hodnota příjmů v populaci. V případě volby obezřetné úrovně DSTI 35 % je pozorované nadhodnocení relativně rovnoměrně rozděleno kolem nulové hranice, přičemž značná většina úvěrů ho nepřesáhla o více než 35 % (Graf 1a). Domácnosti s charakteristikami blížícími se uvedené hypotetické domácnosti s 60% nadhodnocením představovaly pouze velmi malý podíl. Velká většina domácností s přibližně mediánovým příjmem disponovala vyšším objemem vlastních zdrojů (průměrné LTV 69 %) či si pořizovala nemovitosti za nižší ceny (v průměru 4 mil. Kč)[10], než předpokládá modelové nadhodnocení.

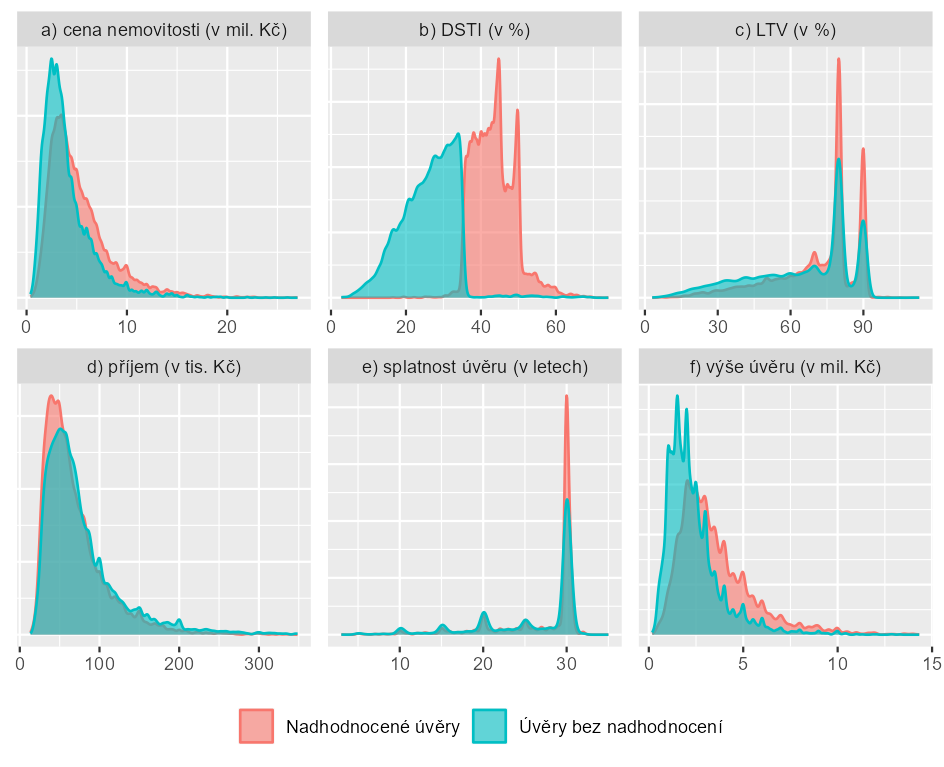

Detailnější analýza úvěrů s kladným nadhodnocením ukazuje, že se od ostatních lišily zejména v distribuci podle ukazatele DSTI (Graf 2).[11] Nadhodnocení čelily převážně domácnosti s relativně nižšími příjmy (Graf 2d) a nižšími vlastními zdroji (vyšším LTV, Graf 2c), přičemž si pořizovaly nemovitosti za mírně vyšší ceny než u zbytku vzorku (Graf 2a). Z toho důvodu častěji čerpaly relativně vyšší úvěry (Graf 2f) s vyšší hodnotou DSTI (Graf 2b), přičemž častěji využívaly úvěry s 30letou splatností (Graf 2e). Distribuce DSTI či LTV zároveň není posunuta v rozsahu, který by naznačoval „přílišné“ uvolnění úvěrových standardů bank. Lze proto shrnout, že úvěry poskytnuté v roce 2023 s kladným nadhodnocením jsou z pohledu ukazatele DSTI rizikovější, nejedná se však o segment domácností vysloveně odtržený od ostatních. To naznačuje i distribuce DSTI, která zcela výjimečně přesahuje 50 % (Graf 2b).

Graf 2 – Distribuce vybraných charakteristik hypotečních úvěrů dle pozorovaného nadhodnocení

(relativní distribuce četnosti; osa x: hodnota daného ukazatele; data za 1–11/2023)

Modelové i pozorované nadhodnocení je značně ovlivněno výchozím nastavením bezpečné úrovně DSTI. Obecně platí, že s vyšší uvažovanou bezpečnou úrovní DSTI se snižuje podíl úvěrů s kladným pozorovaným nadhodnocením (Graf 1). V případě 40% DSTI5 by se pozorované nadhodnocení významně snížilo a spíše výjimečně by přesáhlo 25 % (Graf 1b). Pokud by se úroveň obezřetnosti posunula až k hodnotě DSTI 50 % (polovina příjmu připadne na splátku úvěru), pak by pozorované nadhodnocení prakticky vymizelo (Graf 1d).

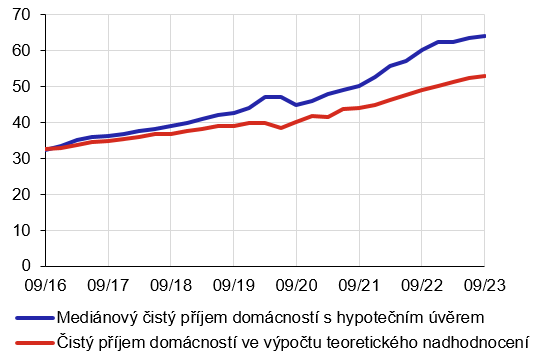

Diskuse o bezpečné výši DSTI je relevantní zejména v kontextu vysokopříjmových domácností. U těch lze za obezřetnou považovat i vyšší úroveň DSTI, neboť po odečtení splátek jim zůstane dostatečný finanční polštář pro pokrytí všech nezbytných nákladů i případných nepředvídaných výdajů. V posledních letech je na hypotečním trhu patrný mírný odklon mediánových příjmů domácností s hypotečním úvěrem od mediánových příjmů v populaci používaných ve výpočtu modelového nadhodnocení (Grafy 3). Majetnější domácnosti s vyššími příjmy si tedy teoreticky mohou dovolit úvěr s vyšším DSTI a banky ho mohou považovat za relativně „bezpečný“.[12] To potvrzuje i distribuce úvěrů podle toho, jaká část měsíčního příjmu domácnostem zůstane po odečtení celkové dluhové služby (Graf 4). Ze vzorku hypotečních úvěrů z roku 2023 vyplývá, že zůstatek příjmů přesáhl v drtivé většině případů 50 % čistého příjmu. Nižší absolutní zůstatek z čistého měsíčního příjmu (do cca 17,5 tisíc Kč) se přitom týkal nízkých úvěrů, tj. úvěrů s nízkou splátkou i s nízkým LTV.

Graf 3 – Mediánový příjem

(v tis. Kč)

Graf 4 – Distribuce zůstatku čistých příjmů po odečtení všech splátek dle příjmu a výše úvěru

(v tis. Kč zůstatku měsíčního příjmu; osa x: měsíční příjem v tis. Kč; červená linie 50% DSTI; data za leden až listopad 2023)

Poznámka: Jedná se o výsek pro zůstatek do 40 tis. Kč. Body pod červenou linií označují úvěry s DSTI nad 50 %.

Míra nadhodnocení pozorovaná u hypotečních úvěrů poskytnutých v roce 2021

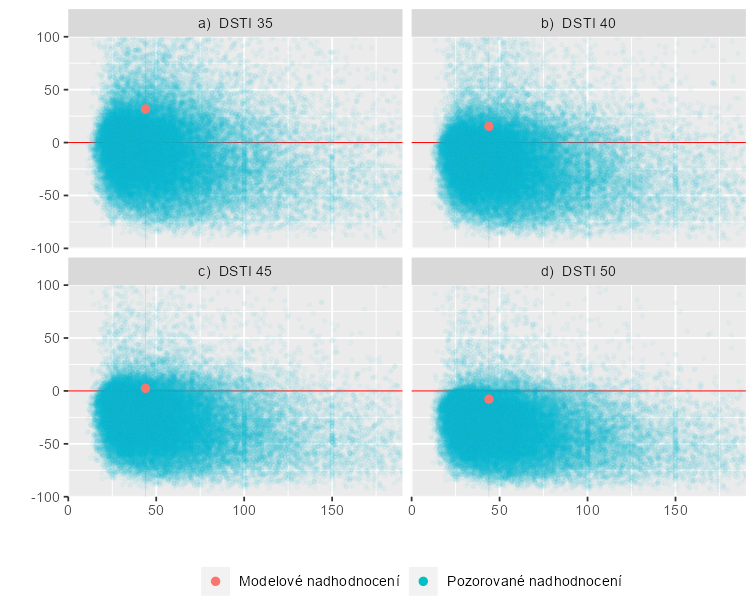

Pro lepší představu o vlivu prostředí s vysokými a nízkými úrokovými sazbami na míru nadhodnocení jsme provedli také analýzu úvěrů poskytnutých v roce 2021. Tento rok byl charakteristický velmi nízkými hypotečními sazbami a představoval období „hypotečního boomu“.[13] V roce 2021 bylo modelové nadhodnocení zřetelně nižší než v roce 2023 (Graf 5). Přesto při výchozím nastavení bezpečné úrovně DSTI dosáhlo k polovině roku 2021 hodnoty 32 % (Graf 5a, červený bod). Následující rychlý nárůst míry modelového nadhodnocení nad 60 % v roce 2023 odrážel narůst hypotečních sazeb z průměrných 2,4 % v roce 2021 na 6,1 % v roce 2023 (Graf 6). Z pohledu modelového nadhodnocení se již rok 2021 jevil jako relativně nepříznivý, neboť dostupnost nemovitostí byla pro domácnosti s mediánovým příjmem značně omezena a rizika pro finanční stabilitu se s ohledem na uvedenou 32% míru nadhodnocení zvýšila. Nárůstem míry nadhodnocení až nad 60 % v roce 2023 se pro danou domácnost situace dále rapidně zhoršila. To nicméně ještě nelze hodnotit tak, že v roce 2023 byla úroveň systémových rizik vyšší než v roce 2021.

Pomocí srovnání pozorovaných nadhodnocení v těchto letech je na první pohled zřejmé, že četnost modrých bodů v Grafu 1 je nižší (ve skutečnosti zhruba třetinová) oproti četnosti v Grafu 5. To odráží počet poskytnutých úvěrů v daných letech. Samotná poloha všech bodů pozorovaného nadhodnocení se v zásadě příliš nezměnila, nicméně kladného nadhodnocení dosahoval v roce 2021 mnohem vyšší počet úvěrů (v případě bezpečné úrovně DSTI 35 % se jednalo o 18 870 úvěrů oproti 9 916 v roce 2023). Z toho je možné vyvodit, že pravděpodobnost kumulace rizika ve finančním systému byla v roce 2021 oproti roku 2023 vyšší. A to navzdory tomu, že ukazatel modelového nadhodnocení zdánlivě naznačoval opak.

V roce 2021 byl modelové hodnotě o dost blíže i hypotetický střed pozorovaného nadhodnocení. Jeho poloha se nicméně nacházela poblíž nuly či pod ní (dle volby bezpečného DSTI). To poukazuje na existenci faktorů, které i v tomto roce přispěly ke spíše nižšímu zadlužení domácností při financování bydlení, než by bylo možné s ohledem na vývoj příjmů a cen nemovitostí očekávat. Mezi hlavní faktory opět patřily vyšší vlastní zdroje domácností, jejich preference pořízení nemovitostí se spíše nižší cenou či i možné omezující úvěrové standardy bank.

Graf 5 – Ukazatel nadhodnocení pro různé úrovně obezřetného DSTI v roce 2021

(v %; osa x: čistý příjem v tis. Kč)

Poznámka: Modelové nadhodnocení bylo odhadnuté z údajů pro 2Q 2021. Pozorované nadhodnocení zahrnuje hypoteční úvěry poskytnuté v průběhu celého roku 2021.

Závěr

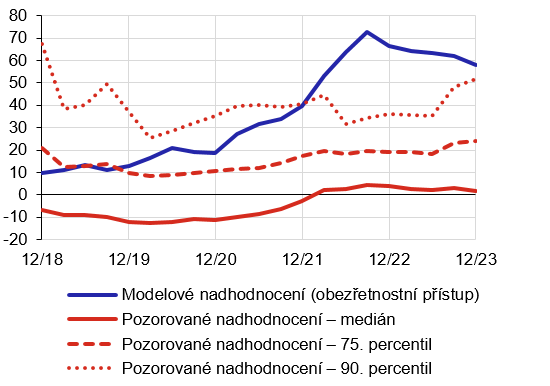

Představená analýza vzorků úvěrů ukazuje, že banky a domácnosti si v posledních letech do značné míry uvědomovaly rizika indikovaná ukazatelem nadhodnocení a přizpůsobily tomu své chování. To potvrzuje i Graf 6 porovnávající vývoj modelového a pozorovaného nadhodnocení. I přes vysoké hodnoty modelového nadhodnocení zůstal medián pozorovaného nadhodnocení od roku 2021 relativně stabilní.

Graf 6 – Vývoj pozorovaného a modelového nadhodnocení v čase

S výraznějším poklesem úrokových sazeb a při vyšší dynamice mezd v porovnání s dynamikou cen nemovitostí je možné očekávat lepší dostupnost hypotečních úvěrů a tendenci poklesu modelového nadhodnocení. Varovným signálem ve smyslu kumulace rizik ve finančním systému by bylo, pokud by při poklesu modelového nadhodnocení docházelo k růstu pozorovaného nadhodnocení. To by značilo snižování obezřetnosti bank i domácností při financování nemovitostí s pomocí hypotečních úvěrů.

Celý text se věnuje pouze rezidenčním nemovitostem a hypotečním úvěrům poskytnutým domácnostem.

[1] Blíže k ukazateli nadhodnocení v Plašil, M., Andrle, M. (2019): Hodnocení udržitelnosti cen rezidenčních nemovitostí. Tematický článek o finanční stabilitě 1/2019.

[3] Pracuje s mediánovým příjmem z celé populace.

[4] DSTI ve výši 35 % je relativně obezřetná úroveň. Analýzy ČNB včetně zátěžového testu sektoru domácností ukazují, že pravděpodobnost selhání zadlužených domácností se rychleji zvyšuje od hodnoty DSTI 40 % (viz Zpráva o finanční stabilitě – jaro 2023 a Zpráva o finanční stabilitě – jaro 2022, BOX 4).

[5] Ukazatel v modelové hodnotě tedy neodráží relativně častou situaci domácností, které mají např. navázanou koupi nemovitosti na prodej jiné nemovitosti (prodej starého/malého a nákup nového/většího bytu). Tyto domácnosti si obvykle prodejem jiné nemovitosti opatří prostředky ve větším objemu než 20 % ceny nově pořizované nemovitosti.

[6] Hodnota ukazatele LTV ve výši 80 % dlouhodobě uplatňovaná ČNB při řízení rizik hypotečních úvěrů. Blíže k ukazateli LTV v Plašil, M., Komárková, Z. (2022): Nastavování horní hranice pro ukazatel LTV v ČNB. Tematický článek o finanční stabilitě 1/2022.

[7] V ČR je průměr výrazně ovlivněn cenami pražských bytů, tedy je vychýlen směrem nahoru. Současně je tržní cena počítána jen z transakcí uskutečněných v krajských městech.

[8] Data zahrnují období leden až listopad 2023. Vzorek zahrnuje pouze čisté nové úvěry (tj. bez refinancovaných) s účelem pořízení vlastního bydlení, přičemž byly vyloučeny úvěry zajištěné více nemovitostmi. Pro srovnatelnost byly dále vyloučeny úvěry domácnostem s velmi vysokým příjmem (více než 5 mil. Kč ročně) a úvěry na nemovitosti s velmi vysokou cenou (nad 100 mil Kč). Celkem tedy bylo zahrnuto 18 748 pozorování, tj. 40 % celkového počtu poskytnutých úvěrů.

[9] Nemovitosti s průměrnou tržní cenou 6,2 mil. Kč si v roce 2023 pořídilo 71 domácností, přičemž výše průměrného úvěru pro financování těchto nemovitostí dosáhla 4,6 mil. Kč a průměrný čistý příjem deklarovaný v žádosti o úvěr činil 134 tis. Kč.

[10] Nižší ceny nemovitostí mohly mít několik důvodů jako např. pořizování bytů mimo krajská města, jiná výměra bytu, jiný typ nemovitostí než byty, preference starších nemovitostí apod.

[11] Specifickým segmentem je pak malý počet úvěrů, u nichž je pozorované nadhodnocení velmi vysoké, např. převyšuje 90 %. Jedná se o relativně nízké úvěry (medián 2,4 mil. Kč, hodnota nemovitosti 3,2 mil. Kč), u nichž je důvodem pro vysokou míru nadhodnocení vysoké DSTI, které je nicméně taženo splátkou jiných úvěrů než poskytovaného úvěru (medián splátky poskytnutého úvěru je 14,8 tis. Kč a medián splátek ostatních úvěrů je 26 tis. Kč). Lze očekávat, že banky tyto úvěry poskytují s přihlédnutím k povaze dodatečného zadlužení, tj. např. je poskytnutí úvěru podmíněno splacením těchto dalších úvěrů. Může se jednat o úvěry s velmi krátkou zbývající dobou do splatnosti apod.

[12] I přes postupnou změnu struktury hypotečního zadlužení směrem k vysokopříjmovým domácnostem zachovává ČNB obezřetný postoj a nastavuje ve výpočtu modelového i pozorovaného nadhodnocení bezpečnou výši DSTI na 35 %. Hlavním důvodem je potenciální nepříznivý šok do příjmů či výdajů domácností v průběhu splácení hypotečního úvěru (výrazný nárůst nezaměstnanosti, změna k zaměstnání s nižším příjem, silný růst životních nákladů apod.), který se týká i vysokopříjmových domácností.

[13] V roce 2021 byly deaktivovány úvěrové ukazatele DTI, DSTI a LTV bylo prostřednictvím Doporučení, tj. bez věkové výjimky, nastaveno na 90 %.