Měnová politika uprostřed válečného konfliktu: Případ Ukrajiny

V únoru uplynul rok od zahájení ruské vojenské agrese na Ukrajině. S touto šokující událostí se musela vedle ukrajinské armády, vlády či tamních občanů vypořádat také ukrajinská centrální banka. Ta před válkou fungovala ve standardním režimu inflačního cílování, byť k tomuto režimu přistoupila relativně nedávno a vzhledem k předchozí zkušenosti vysoké inflace stanovila svůj cíl na poměrně vysokých 5 %. Po zahájení války centrální banka okamžitě přešla z plovoucího kurzu na režim fixního kurzu, v němž funguje dodnes. V omezené míře banka přistoupila k měnovému financování státního dluhu a také razantně zvýšila úrokovou sazbu z 10 % na 25 %. Centrální bance se podařilo zajistit základní fungování ekonomiky a bankovního systému a také inflaci se prozatím povedlo stabilizovat, byť na vysokých hodnotách. Řadu náročných výzev však má vzhledem ke stále pokračujícím bojům a poničené ekonomice centrální banka i celá Ukrajina stále před sebou.

Vyšlo jako Téma pod lupou v publikaci Monitoring centrálních bank – březen 2023 (pdf, 765 kB).

Již více než rok je Ukrajina sužována válkou. Ačkoli v takové situaci z pochopitelných důvodů většina pozornosti směřuje k jiným tématům, centrální banka hraje podstatnou roli v zajištění alespoň základního fungování společnosti a ekonomiky ve válečných podmínkách. Tento článek nejprve shrnuje měnověpolitický režim ukrajinské centrální banky (NBU, National Bank of Ukraine) fungující před válkou a následně se věnuje postupu NBU během války probíhající od února loňského roku.

Předválečná měnová politika

Hlavním zákonným úkolem ukrajinské centrální banky je zajišťování cenové stability, dalšími cíli pak jsou péče o finanční stabilitu, podpora udržitelného ekonomického růstu a hospodářské politiky vlády (aniž by však došlo k ohrožení plnění primárního mandátu cenové stability). V prosinci 2016 se v rámci mandátu cenové stability NBU formálně přihlásila k režimu cílování inflace, a to v dokumentu popisujícím měnověpolitickou strategii na rok 2017 a na střední období (externí odkaz). V praxi v tomto režimu NBU fungovala již od prvních měsíců roku 2016. Přijetí režimu cílování inflace předcházelo několikaleté období příprav, které zahrnovaly mimo jiné změny v měnověpolitickém rozhodovacím procesu, zvýšení nezávislosti NBU, odstranění fiskální dominance či rozvoj prognostických makroekonomických modelů. Před přijetím inflačního cílování NBU formálně fungovala v režimu cílování peněžní zásoby.

Ve výše zmíněném strategickém dokumentu NBU definovala střednědobý inflační cíl na úrovni 5 % ± 1 p. b.[1] S ohledem na tehdejší vysokou inflaci mělo být cíle dosaženo postupně – krátkodobým cílem pro prosinec 2017 byla meziroční inflace ve výši 8 % (± 2 p. b.) a pro prosinec 2018 na úrovni 6 % (± 2 p. b.). Cíl pro prosinec 2019 již odpovídal střednědobému 5% cíli. Pro delší období centrální banka počítala se zachováním konstantního 5% cíle s tím, že v případě příznivého ekonomického vývoje může být časem cíl dále snížen (zvýšení však bylo vyloučeno).

Nový měnověpolitický režim byl mimo jiné reakcí na značně nepříznivou hospodářskou situaci a hlavní výzvu tak představovalo získání kredibility pro nový přístup centrální banky a pro ukrajinskou ekonomiku obecně. Země za sebou měla tvrdou bankovní krizi z let 2014-2016, potýkala se s nízkou životní úrovní, s poměrně vysokou úrovní dolarizace a s dvoucifernou inflací (a také s historií hyperinflace v 90. letech minulého století). K získání kredibility měnověpolitického režimu měla přispět řada principů běžných pro rozvinuté země cílující inflaci, včetně používání úrokové sazby jako hlavního měnověpolitického nástroje, plovoucí kurz hřivny, transparentnost měnové politiky, nezávislost centrální banky, či vpředhledícnost měnové politiky včetně využívání prognostických modelů i expertních úsudků. Konkrétní specifika ukrajinské ekonomiky naopak odráželo stanovení inflačního cíle na již zmíněné úrovni převyšující cíle v rozvinutých zemích.

NBU se podařilo snížit inflaci během roku 2018 na jednociferné hodnoty, na přelomu let 2019 a 2020 pak klesla pod 5% inflační cíl. Po vypuknutí covidové pandemie se inflace během roku 2020 udržovala na nízkých hodnotách. Centrální banka před pandemií postupně snižovala svou klíčovou úrokovou sazbu a vypuknutí pandemie tento trend urychlilo, když sazba klesla mezi lednem a červnem 2020 z 13,5 % na 6 %. NBU na pandemii reagovala i dalšími opatřeními na podporu likvidity bankovního systému a úvěrování. Tyto kroky vzhledem ke stabilizaci situace postupně opouštěla během roku 2021.

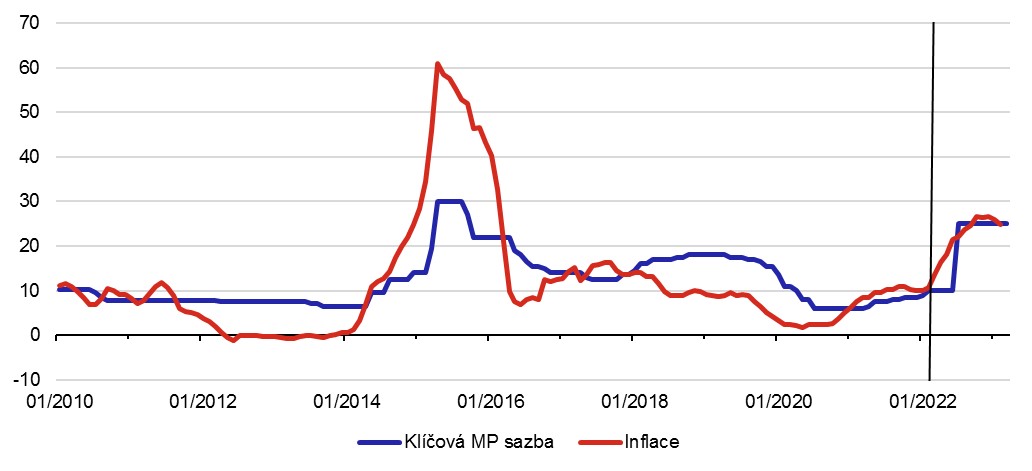

V průběhu roku 2021 začala inflace – podobně jako ve většině zemí světa – postupně růst a od poloviny roku až do začátku války se pohybovala v blízkosti 10 %. Svou úrokovou sazbu NBU od prvního čtvrtletí 2021 v několika krocích zvýšila až na poslední předválečnou hodnotu 10 % (vývoj inflace a sazeb viz graf 1).

Graf 1 – Vývoj hlavní měnověpolitické sazby a inflace na Ukrajině (meziročně v %)

Pozn. Vertikální čára zachycuje začátek války.

Zdroj: Webové stránky NBU

Měnová politika během války

Napadení Ukrajiny ruskými vojsky 24. února 2022 způsobilo nárůst poptávky po zahraničních měnách, kdy se jednak lidé prchající z Ukrajiny snažili získat platební prostředky použitelné v zahraničí a jednak se obyvatelé Ukrajiny snažili zachovat hodnotu svých úspor. Aby centrální banka nepřipustila prudký destabilizující propad měny, okamžitě zareagovala zavedením kapitálových kontrol a fixního kurzového režimu, kdy svázala kurz hřivny s americkým dolarem na hodnotě 29,25 (vývoj kurzu viz graf 2). Uvalené kapitálové kontroly a s nimi spojené omezení nákupu zahraničních měn měly umožnit udržitelnost stanoveného kurzu (k níž rovněž přispívaly intervence NBU na devizovém trhu).[2]

Graf 2 – Vývoj kurzu hřivny k americkému dolaru (UAH/USD)

Pozn. Vertikální čára zachycuje začátek války.

Zdroj: Webové stránky NBU

Na počátku března NBU vydala prohlášení (externí odkaz), v němž odložila rozhodování o úrokové sazbě s tím, že vzhledem k řadě přijatých administrativních opatření tržně fungující měnověpolitické nástroje (zejména úroková sazba) do značné míry pozbývají na významu. Sazba tedy v tomto období zůstala na 10 %. Spolu s rozhodováním o sazbách došlo i k odložení publikací Zprávy o inflaci a makroekonomických prognóz. Centrální banka avizovala, že až dojde k obnovení fungování standardních transmisních mechanismů a až bude možné s rozumnou mírou pravděpodobnosti odhadnout dopad jednotlivých kroků na měnověpolitickém horizontu, vrátí se k aktivnímu využívání klíčové úrokové sazby a dalších měnových nástrojů. NBU rovněž deklarovala, že až bude Ukrajina osvobozena a ekonomika se vrátí k běžnému tržnímu fungování, banka se vrátí ke standardnímu režimu cílování inflace s plovoucím měnovým kurzem.

V prvotní fázi války došlo i k řadě dalších opatření. Za účelem zajištění fungování finančního systému dodala NBU bankám likviditu za 11% úrok bez nutnosti zajištění. Centrální banka rovněž podpořila vládu ve financování rozpočtového deficitu, když oznámila, že v případě potřeby může nakupovat vládní dluhopisy na primárním trhu (což by v mírových dobách bylo vnímáno v jakékoli zemi jako velmi kontroverzní krok).[3] NBU se v následujících měsících skutečně stala významným kupcem státních dluhopisů. K omezení rizik plynoucích z nákupu dluhopisů na primárním trhu – de facto monetizace státního dluhu – NBU oznámila, že bude financovat pouze kritické vládní výdaje v omezeném množství a zachová okolo těchto transakcí maximální transparentnost. V rámci dalších kroků také centrální banka zřídila účty pro dárce – jeden na podporu ukrajinských ozbrojených sil a druhý na humanitární účely.

Významný posun v přístupu NBU nastal v červnu, kdy banka zvýšila klíčovou měnověpolitickou sazbu (externí odkaz) z 10 % na 25 %. Kromě toho rozšířila koridor svých dalších měnověpolitických sazeb (na refinanční půjčky a na depozitní certifikáty) z ±1 p. b. na ±2 p. b. okolo klíčové sazby. Po opadnutí prvotního šoku z války a vzhledem k postupnému přizpůsobování se ukrajinské ekonomiky bylo na místě změnit přístup měnové politiky – nízké výnosy ukrajinských aktiv, riziko oslabení kurzu vnímané domácnostmi a podniky či hrozba dolarizace ekonomiky vedly k potřebě výrazně podpořit výhodnost domácích aktiv. Ačkoli se devizové rezervy udržovaly díky podpoře ze zahraničí na poměrně vysokých úrovních, hrozil jejich rychlý pokles. Zároveň docházelo k nárůstu inflačních očekávání. V souhrnu těchto faktorů a s ohledem na to, že transmisní mechanismus ve válečném období fungoval stále jen omezeně a centrální banka vnímala potřebu zvýšit výnos aktiv denominovaných v hřivně nad očekávanou inflaci, rozhodla se NBU k výše zmíněnému razantnímu kroku zvýšit sazby rovnou o 15 p. b.

V tomto období rovněž došlo k extrémnímu ekonomickému propadu – v prvním čtvrtletí 2022 se ukrajinský HDP propadl meziročně o přibližně 15 %, ve druhém čtvrtletí dokonce o více než 37 % (a tato čísla přitom nemohou zachytit ztráty na životech, lidské tragédie či devastaci mnohých měst a infrastruktury). Inflace z hodnot okolo 10 % vyskočila během první poloviny roku 2022 nad 20 %. Nárůst inflace je ostatně historicky běžně pozorovaným jevem v době války. Od poloviny loňského roku se již propad ukrajinského HDP zastavil (byť ekonomická aktivita stále zůstala a zůstává velmi významně zasažena dopady války) a nárůst inflace postupně zpomallil, načež se meziroční inflace ustálila okolo 26 % v říjnu i v následujících měsících až do současnosti (viz graf 1). Každopádně úkolem pro centrální banku bylo – a stále je – aby se inflace, byť dosahující vysokých hodnot, nevymkla zcela kontrole a aby tak nedošlo ke kolapsu ukrajinské ekonomiky – v takové situaci by bylo pro Ukrajinu ještě mnohem náročnější čelit ruské agresi.

V této souvislosti je vhodné upozornit, že konkrétní čísla inflace (i jiných makroekonomických veličin) je ve válečném stavu nutno interpretovat s jistou opatrností – řada dříve zcela běžného a základního zboží či služeb přestává být dostupná, nebo je k dispozici jen ve velmi omezené míře. Relevance srovnání cenového vývoje tohoto zboží a služeb před válkou a během ní je tak limitovaná. Také samotné způsoby měření inflace jsou omezené. Alespoň rámcový obrázek o ekonomickém vývoji nám však uvedené údaje jistě poskytnout mohou.

NBU v červenci posunula fixovanou hladinu kurzu hřivny (externí odkaz) na o 25 % slabší úroveň 36,57 za dolar (viz graf 2). To mělo za cíl omezit nerovnováhy na devizovém trhu a přizpůsobit podmínky ekonomickému vývoji od začátku války. Centrální banka rovněž zavedla nová či upravila existující opatření omezující využivání devizových rezerv na neprioritní výdaje (např. prostřednictvím limitů pro občany na výběr zahraničních měn z bankomatů či platby v zahraniční měně z účtů vedených v hřivně). NBU v červenci dále obnovila vydávání své Zprávy o inflaci (po vynechání dubnové publikace) a zveřejňování makroekonomické prognózy – ta počítala s ponecháním úrokové sazby na 25 % alespoň do druhého čtvrtletí 2024, byť banka vzhledem k proinflačním rizikům připouštěla, že může dojít i k jejímu dalšímu zvýšení.

V dalších měsících NBU svou politiku zásadně neměnila. Předchozí razantní zvýšení sazeb a posun hladiny měnového kurzu citelně zmírnily tlaky na devizovém trhu. To v kombinaci s mezinárodní pomocí a také fungujícím tzv. obilným koridorem[4] důležitým pro ukrajinský export vedlo dokonce k nárůstu objemu devizových rezerv během druhé poloviny loňského roku (po jejich poklesu v první polovině roku). V říjnu rovněž došlo k obměně na pozici guvernéra NBU, když na tuto roli rezignoval Kyrylo Shevchenko ze zdravotních důvodů (o důvodech jeho rezignace se však následně spekulovalo a padlo i obvinění z korupce z období před jeho nastoupením do čela centrální banky). Novým guvernérem byl jmenován Andriy Pyshnyi.

V říjnu NBU ve spolupráci s bankami zavedla nový instrument (externí odkaz) umožňující domácnostem nakoupit za hřivny americké dolary za oficiální měnový kurz, uložit je jako termínovaný vklad a následně nejdříve po šesti měsících směnit zpět na hřivny. To mělo domácnostem nabídnout alternativu k nákupu hotovosti v zahraničních měnách, pomoci jim uchovat kupní sílu jejich úspor a zároveň pomoci ve stabilizaci devizového trhu. NBU se také postupně snažila omezovat měnové financování státního dluhu. V prosinci pak centrální banka rozhodla o zvýšení sazby povinných minimálních rezerv o 5 p. b. (z 5 % na 10 % pro aktiva ve hřivnách a z 15 % na 20 % pro aktiva v zahraničních měnách), a to pro vklady retailu s okamžitou splatností. To mělo za cíl podpořit banky k větší soutěži o termínované vklady a posílit transmisi měnové politiky v situaci, kdy sazby na depozitech nevzrostly adekvátně k předchozímu zvýšení měnověpolitické sazby, a to v kontextu strukturálního přebytku likvidity na trhu. Až polovinu požadavku povinných minimálních rezerv mohly banky splnit držbou ukrajinských státních dluhopisů.

I v letošním roce zatím NBU drží svou úrokovou sazbu na 25 %. Dle poslední lednové prognózy (externí odkaz) s touto úrovní počítá alespoň do prvního čtvrtletí příštího roku. Podle prognózy má inflace v letošním roce dosáhnout 18,7 %, v příštím roce zvolnit na 10,4 % a v roce 2025 se na úrovni 6,7 % pomalu shora přibližovat cíli. V letošním roce NBU očekává stagnaci ekonomiky, v příštích dvou letech pak její postupné oživení na úrovních 4,1 % a 6,4 % za rok (a to po propadu o přibližně 30 % v souhrnu za uplynulý rok). Naplnění prognózy však pochopitelně zcela zásadně závisí na dalším vývoji válečného konfliktu. Základní scénář prognózy počítá s podstatným uklidněním bezpečnostní situace na počátku příštího roku. Významnou nejistotu představuje rovněž vývoj pracovní síly – hlavním otazníkem je, kolik z válečných uprchlíků se na Ukrajinu v budoucnu vrátí, či případně kolik dalších ukrajinských občanů ještě do zahraničí emigruje.

V lednu NBU rovněž zvýšila sazbu povinných minimálních rezerv o dalších 10 p. b. (s účinností od března). Tento požadavek již banky nemohou splnit držením ukrajinských státních dluhopisů. Na zatím posledním březnovém zasedání NBU podnikla další kroky k podpoře bank v soutěži o termínované vklady domácností.[5] Pokračující podpora ze zahraničí včetně významného pokroku v jednáních s Mezinárodním měnovým fondem o další pomoci[6] a spolupráce NBU s vládou na oživení domácího dluhového trhu by měly umožnit se v letošním roce již vyhnout měnovému financování státního dluhu.

Závěr

Události posledních let představovaly a představují řadu výzev pro většinu centrálních bank, ukrajinská NBU se však musí za poslední rok uprostřed válečného konfliktu potýkat se skutečně extrémně náročnými úkoly. NBU se prozatím podařilo zajistit fungování bankovního a platebního systému a rovněž stabilizovat měnový kurz hřivny a stav devizových rezerv. NBU se v době stanného práva pustila na tenký led měnového financování státního dluhu, udržela jej však v omezené míře a nyní již tento nástroj opouští. Významnou roli sehrála rovněž mezinárodní pomoc. Inflace se pohybuje na vysokých hodnotách, podařilo se ji však alespoň prozatím stabilizovat a nevymkla se zcela kontrole, což lze s ohledem na mimořádnost situace, extrémní propad ekonomiky přibližně o třetinu a vysokou inflaci i v zemích válkou přímo nezasažených považovat za úspěch.[7] Řada obtížných výzev však na ukrajinskou centrální banku i celou zemi stále čeká – ruská válečná agrese bohužel stále pokračuje, inflace vysoko převyšuje inflační cíl a i v případě ukončení války Ukrajinu čeká náročný a dlouhodobý proces obnovy poničené země a ekonomiky. Snad se s těmito úkoly NBU i celá země popasuje co nejlépe.

[1] NBU definuje svůj cíl skrze konkrétní číselnou hodnotu a stanovený interval okolo této hodnoty. Můžeme tedy hovořit o tom, že NBU cíluje pásmo spíše než bodový cíl. V řadě svých materiálů NBU také termín cílované pásmo používá. Občas však hovoří jen o samotném bodovém cíli (představujícím střed pásma) a v některých případech využívá pro své pásmo okolo cíle termín toleranční pásmo.

[2] Kromě ekonomických záležitostí se banka musela vyrovnat i s nemalými provozními překážkami – řadu svých činností musela provádět v prostředí vojenských krytů, došlo k evakuaci jejích zaměstnanců do západní části Ukrajiny atd. Podrobné informace o těchto aspektech však banka z bezpečnostních důvodů neposkytovala.

[3] Ve většině zemí je nákup vládních dluhopisů centrální bankou na primárním trhu zakázaný zákonem – to ostatně standardně platilo i pro Ukrajinu, přijaté stanné právo však zmíněný krok dočasně umožnilo.

[4] Tzv. obilný koridor je založený na dohodě Ukrajiny, Ruska, Turecka a OSN umožňující v období války vývoz ukrajinských potravinářských komodit námořní dopravou, který je zásadní pro zajištění potravin zejména pro rozvojové země a je důležitý i z pohledu ukrajinského exportu.

[5] Zejména umožnila bankám výhodné investice do depozitních certifikátů s tříměsíční splatností, do nichž mohou banky investovat podle objemu vkladů domácností na termínovaných účtech s rovněž alespoň tříměsíční splatností. Využívání jednodenních (O/N) depozitních certifikátů naopak bylo znevýhodněno snížením příslušné úrokové sazby.

[6] Na podzim minulého roku došlo na základě mise Mezinárodního měnového fondu k uzavření dohody (externí odkaz) mezi Ukrajinou a MMF o tzv. Program Monitoring with Board Involvement, který byl následně v únoru revidován a hodnocen (externí odkaz) s tím, že jednotlivé cíle jsou úspěšně plněny. Mezinárodní měnový fond poskytoval Ukrajině pomoc průběžně i během minulého roku. Tato dohoda je však výrazným milníkem na cestě k ucelenému programu plnohodnotné podpory Ukrajiny ze strany MMF, který by byl dlouhodobějšího rázu a v případě příznivého vývoje válečného konfliktu podpořil i poválečnou obnovu Ukrajiny a její kroky na cestě ke vstupu do Evropské unie.

[7] Zajištění finanční a makroekonomické stability na Ukrajině v situaci extrémních šoků ocenil letos v březnu i odborný portál Central Banking, který v rámci vyhlášení svých každoročních cen udělil NBU titul Centrální banka roku (externí odkaz).