Proč ještě žádná země nevzdala inflační cílování?

V prvním blogu k letošnímu sympóziu v Jackson Hole jsem shrnul jeho hlavní závěry a slíbil pokračování s grafy pro „fajnšmekry měnové politiky“. Sliby se mají plnit.

Málo ekonomických konceptů s bezprostředním dopadem na finanční trhy prošlo ve většině zemí doznívající Velkou recesí s tak malými šrámy, jako koncept inflačního cílování. Střední proud měnové teorie sice zdůrazňuje, že se centrální banky nemohou soustředit pouze na naplňování inflačního cíle a musí dbát například i na obecnou stabilitu finančních systémů, ale samotný režim inflačního cílování nebyl žádnou zemí opuštěn.1 Explicitní inflační cíl se naopak stal cílem amerického Fedu, což je na první zamyšlení paradoxní. Většina vyspělých ekonomik zažila asi největší ekonomický otřes za mnoho desetiletí, ale jejich převažující měnové doktríny to přitom nepostihlo. Příčina, jako to bývá i v životě, neleží v tom, že by byl tento režim po krizi (a ani před ní) považován za bezchybný, ale že se jeho modifikace jeví stále jako praktičtější a realizovatelnější2 než všechny jiné teoreticky známé alternativy.

Je třeba si uvědomit, jakou centrální banky - už více než po století zcela netržní instituce v převážně tržních ekonomikách - vlastně hrají funkci v dnešních ekonomických systémech vyspělých zemí. Jednoduše řečeno stabilizují ekonomiku, podoba jejich operací a nástrojů se však dramaticky proměnila.

Prvotním cílem centrálních bank, a to ještě hluboko za zlatého standardu, byla stabilizace bankovních domů v likvidních krizích.3 Stabilizace ekonomik během hospodářského cyklu se teprve postupně dostávala do pozornosti centrálních bank. Spolu s poznáním, že pouhé vyčkávání na krizi bank a později finančních systémů nestačí a krachy bankovních domů nastávají v období propadů po přehřátí ekonomik, přičemž tyto propady ještě zbytečně prodlužují a prohlubují. Požadavek stabilizace v průběhu cyklu s sebou ovšem přinesl i stále zjevnější redistributivní důsledky měnové politiky. Při proinflační přitvrzování na vrcholu cyklu měnová politika zvýhodňuje střadatele a poškozuje investory, dlužníky a osoby závislé na příjmech z mezd nebo rozpočtových výdajů. Na dně cyklu během uvolňování měnové politiky, které vždy přináší vedle prorůstových i proinflační dopady, je tomu naopak. Aby bylo zřetelné, že měnová politika centrálních bank je během cyklu z hlediska redistribuce neutrální, vznikl požadavek pevného cíle – kotvy politiky centrálních bank. Ale zároveň evidentní podmínky jejich dlouhodobé nezávislosti na politickém cyklu.

Takový požadavek teoreticky naplňovaly například režimy zlatého standardu – pevného kurzu zlata a jeho směnitelnosti, fixace kurzu, stabilního růstu množství peněz a nakonec i inflačního cíle. Jenže požadavek pevného cíle by sám o sobě nemohl zaručit operační schopnost centrální banky takovou úlohu hrát. K tomu je také třeba, aby centrální banka měla slušnou kvalitativní představu o tom, jaký je číselný vztah mezi proinflačními a prorůstovými efekty uvolňování měnové politiky (a samozřejmě protiinflačními a protirůstovými efekty přitvrzování), a aby tento vztah byl pozitivní a především stabilní v čase. Asi nejznámějším odrazem tohoto vztahu je Phillipsova křivka, která mapuje spojitost mezi nezaměstnaností a mírou inflace. Odrazem sice nejznámějším, ale ve své původní podobě používané po 2. světové válce asi do půlky 70. let tvůrci měnové politiky i zprofanovaným. Předpokládaný negativní vztah mezi nezaměstnaností a inflací využívaný ke stimulaci ekonomik se totiž rozpadl a výsledkem byla jen stagflace. Proč tomu tak bylo a jaké jsou podmínky stability podobného vztahu mistrně objasnil ve svém inauguračním projevu při přebírání Nobelovy ceny M. Friedman. Z jeho analýzy4 a analýz dalších ekonomů, kteří se v 70. letech kritikou dosud užívaného způsobu tvorby měnové politiky proslavili (mimo jiné R. Engle, R. Lucas, T. Sargent), stručně řečeno plyne, že ekonomiku mohou ovlivňovat jen neočekávané změny inflace. A nemá-li nastat okamžik, kdy i neočekávané změny vytvářejí příliš mnoho šumu a nejistot, než aby byly užitečné, je třeba, aby měnová politika byla svázána nějakými pravidly.

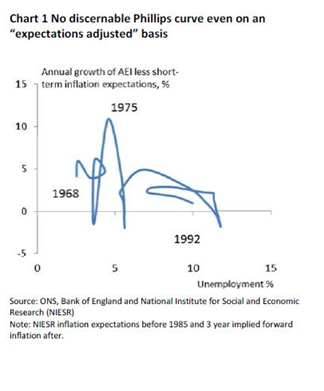

Na implikace těchto závěrů a jejich platnost v případě Británie se zaměřil viceguvernér Bank of England B. Broadbent na závěrečném panelu v Jackson Hole. Z jeho handoutu5 uvádím dva grafy. „Chart 1“ ukazuje vztah mezi neočekávanou inflací a nezaměstnaností v letech 1968 až 1992. Pokrývá tím nejen dobu, kdy se zhroutila v období stagflace klasická keynesiánská doktrína měnové politiky zmíněná v předchozím odstavci, ale i období, kdy se Bank of England pokoušela řídit monetární měnovou doktrínou i měnovou zásobu způsobem zajišťujícím její konstantní růst. Jenže při realizaci Bank of England zjistila, že přestože je monetární doktrína teoreticky skoro ideální koncept a skutečně přinesla po opuštění keynesiánské doktríny nižší inflaci a vyšší ekonomický růst, měření množství peněz v ekonomice je mnohem obtížnější. Tím si vyzkoušela, že pokusy o její důslednou realizaci a využití pro proticyklickou stabilizaci ekonomiky jsou něco velmi blízkého „mission impossible“,6 neboť její realizace nevytváří podmínky pro existenci stabilního kvantitativního vztahu mezi změnami měnové politiky a ekonomickým výstupem. To vše mimo jiné odráží „Chart 1“, kde nelze identifikovat žádný vztah mezi neočekávanou inflací a nezaměstnaností.

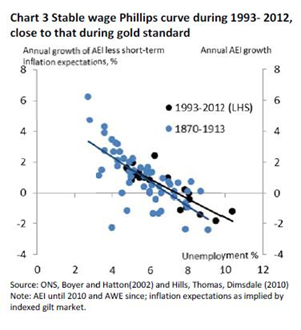

Nyní se ale podívejme na „Chart 3“ mapující vztah mezi neočekávanou inflací a nezaměstnaností v období zlatého standardu před 1. světovou válkou a mezi lety 1993 až 2012 (tedy v době, kdy Bank of England přešla na systém inflačního cílování). Stabilita vztahu mezi neočekávanou inflací a nezaměstnaností jakož i obdobný sklon obou křivek jsou až šokující. Doktrína inflačního cílování nejspíš mnohem lépe vytváří podmínky, ve kterých jsou klíčoví ekonomičtí agenti a instituce zprostředkovávající transmisi měnové politiky do reálné ekonomiky schopni chápat pravidla, jimiž se měnová politika řídí. A tím jsou vytvořeny předpoklady pro to, aby centrální banka skutečně mohla anticyklickou politikou ekonomiku stabilizovat. Navíc se zdá, že kvalitativní pevnost tohoto vztahu takřka odpovídá době zlatého standardu, kdy se centrální banky v anticyklické politice v takové míře zdaleka neangažovaly. Což sice mělo vcelku blahodárný vliv na ceny, ale v moderních demokraciích už asi nepřijatelné procyklické dopady na reálnou ekonomiku.

Shrnuto: v současných ekonomikách, ve kterých je měření množství peněz a růstu jejich objemu příliš zatíženo nepřesnostmi, zůstává i po krizi doktrína inflačního cílování se všemi jejími modifikacemi nejdůležitější doktrínou měnových politik centrálních bank. Nemá v praxi použitelnou alternativu, jež by byla schopná přinášet současně systematičtější stabilizační efekty, což pro případ Británie krásně ilustrují zmíněné grafy. Navíc míra, ve které vytváří inflační cílování stabilitu vztahu mezi neočekávanou inflací (ovlivnitelnou měnovou politikou) a charakteristikami spjatými s reálnou ekonomikou a jejím výstupem, byla v případě Británie pozorovaná naposledy před 1. světovou válkou. Do značné míry to vysvětluje, proč se této doktríny žádná ekonomika nevzdala ani během Velké recese a centrální banky byly naopak k přiblížení se ke svým inflačním cílům často ochotny využít i velmi nekonvenční nástroje. Možnost stabilizace ekonomiky při jejím pohybu v rámci ekonomického cyklu samozřejmě neznamená všemocnost měnové politiky, na druhé straně jsme v posledních letech i díky některým mimořádným nástrojům centrálních bank zažili „jen“ Velkou recesi a ne Velkou depresi.

Dále je užitečné si uvědomit, že doktrína inflačního cílování je v praxi provozována nejen centrálními bankami euroatlantického světa, ale i řadou centrálních bank rychle rostoucích asijských států. Cesta zpět v historii je prostě málokdy použitelnou alternativou a stabilní růst měnové zásoby zjevně zůstane jen doktrínou centrálních bank rozvojového světa, kde je jasné, co jsou peníze a kolik jich je. Čím je ale ekonomika složitější a rozvinutější, tím je i méně jasné, kolik je v ní vlastně peněz a jak se měnové agregáty mění. I po Velké recesi tak platí proslulý citát guvernéra kanadské centrální banky z počátku 80. let: „Neopustili jsme peněžní agregáty, peněžní agregáty opustily nás“.7

______________

1 Stojí za pozornost, že režim inflačního cílování nebyl od své první implementace před necelými 25 lety ještě žádnou ekonomikou opuštěn. Jako první jej zavedla Reserve Bank of New Zealand v roce 1989.

2 Tedy i průchodná v moderních politických systémech.

3 Už tato funkce samozřejmě byla a je předmětem značné kritiky spolu s existencí takového finančního systému. Nicméně je třeba uvést, že právě existence bankovního systému schopného vytvářet na konto budoucích zisků svých dlužníků (a tedy růstu ekonomiky) peníze je jedním z nejdůležitějších faktorů, který umožnil, že po staletích až tisíciletích ekonomické stagnace (reálná životní úroveň městského kvalifikovaného dělníka v Evropě na konci třináctého století byla podle všeho vyšší než úroveň kvalifikovaného dělníka na konci 18. století a nebyla nutně vyšší než na vrcholu Říma) zažíváme už zhruba přes dvě století bezprecedentní ekonomický růst. A tento systém takový stabilizátor vyžaduje, bez něj je obětí sebenaplňujících se obav vkladatelů, že jejich banka (později významná finanční instituce) zkrachuje v okamžiku, kdy jí ostatní vkladatelé přestanou důvěřovat.

4 Vřele doporučuji, vlastní řeč není ani příliš technická http://www.nobelprize.org/nobel_prizes/economic-sciences/laureates/1976/friedman-lecture.pdf

5 http://www.kc.frb.org/publicat/sympos/2014/2014.0819.bbhandout.pdf

6 Samozřejmě, že už opuštění keynesiánské doktríny bylo z hlediska britské ekonomiky jednoznačně pozitivním krokem.

7 Gerald Bouey "We didn't abandon monetary aggregates, they abandoned us."