Evropský plán obnovy a jeho význam pro budoucnost evropské integrace

„Evropa se bude utvářet v krizích a stane se součtem řešení těchto krizí“, předpovídal již v roce 1976 Jean Monnet. Pandemie COVID-19 je nejnovějším příkladem, kdy ekonomický šok přinesl další milník v dějinách evropské integrace. V reakci na dočasné „vypnutí“ svých ekonomik, přistoupily poprvé státy EU solidárně na významné sdílení fiskálního rizika prostřednictvím společných dluhopisů. Tento článek poskytuje bližší pohled na trojí význam tzv. evropského plánu na podporu oživení (NGEU), a to jako největšího fiskálního transferu v dějinách EU, jako novinky na evropských finančních trzích a jako nástroje pro transformaci evropské ekonomiky. Projekty financované z NGEU nesměřují do zcela nových oblastí, nýbrž napomáhají k prosazení již dříve plánovaných environmentálních a digitálních cílů EU. Dochází tak k dalšímu částečnému přesunu rozhodování o národních výdajových prioritách do faktické unijní kompetence. V kontrastu s dřívějšími společnými finančními nástroji (EFSF, ESM), které během dluhové krize rovněž sloužily k získávání financí na kapitálových trzích, se NGEU netýká pouze států eurozóny, ale skutečně všech členských zemí EU, navíc nikoliv jen formou úvěrů, ale rovněž i formou nevratných grantů Aktuálně schválený plán tak nevytváří dvojrychlostní Evropu, ale staví na principu jednotné a solidární Unie.

Evropský plán na podporu oživení

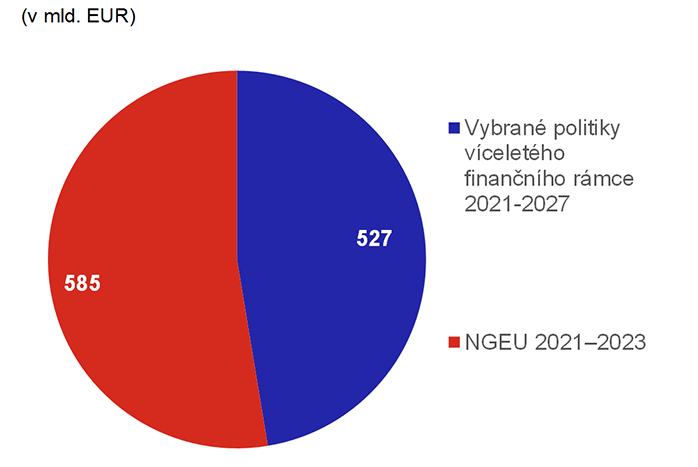

Evropský plán na podporu oživení NextGeneration EU (NGEU) představuje největší fiskální transfer v dějinách evropské integrace. Před propuknutím pandemie byly evropské politiky a priority financovány především z rozpočtu EU. NGEU ve výši až 806,9 mld. EUR byl schválen v červenci 2020 nad rámec tohoto tradičního zdroje jako dočasný krizový nástroj. Vedle NGEU byl schválen také menší program na podporu zaměstnanosti během kovidové krize SURE (až 100 mld. EUR). Poprvé v její historii přistoupila EU k masivní podpoře ekonomik financované emisí vlastních dluhopisů zaručených rozpočtem EU. NGEU zastřešuje několik výdajových balíčků, přičemž klíčovou roli hraje nový Nástroj pro oživení a odolnost (RRF), pro který je určeno zhruba 90 % finančních prostředků NGEU[1]. Čerpání tohoto fondu ve výši až 723,8 mld. EUR probíhá na základě národních plánů obnovy, které mají přispět k zotavení Unie z koronavirové pandemie. Zhruba polovina prostředků (338 mld. EU) bude členským státům poskytnuta formou nevratných grantů, zatímco druhou polovinu (386 mld. EUR) mohou státy čerpat formou úvěrů. O ty ve svých plánech obnovy však projevila zájem jen menšina států, jejich předpokládané čerpání je tak jen 166 mld. EUR. Projekty zahrnuté do národních plánů se zaměřují především na digitální a zelenou transformaci hospodářství členských států EU. Podporované hospodářské oblasti jsou totiž značně determinovány povinným podílem tzv. zelených a digitálních výdajů. Investice a reformy plánů jsou realizovány v letech 2021–2026. Čerpání z RRF je podmíněno plněním kvantitativních a kvalitativních cílů v jednotlivých projektech, kontrolovaných Evropskou komisí v celém průběhu jejich implementace.

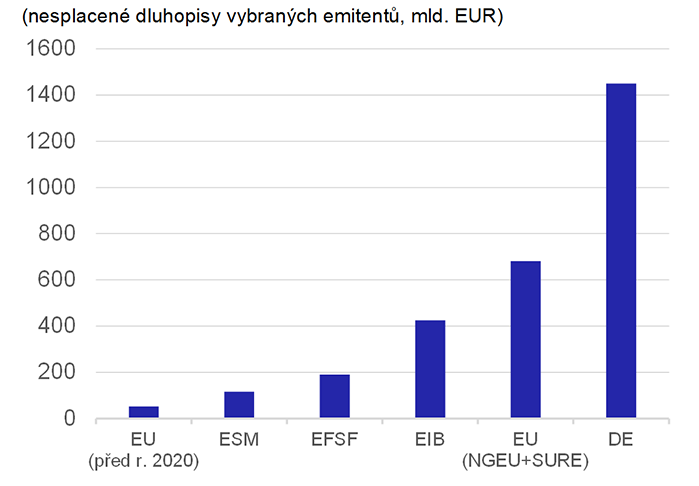

Graf 1 – NGEU výrazně navýší společný dluh členských států EU

Zdroj: Evropská komise, ESM, Fitch, Spolkové ministerstvo financí

Pozn.: NGEU na základě požadovaných grantů a půjček v národních plánech obnovy (nikoliv maximální čerpání) k 31. 10. 2021. Dluh Německa je v grafu uveden pouze pro rozsahové srovnání.

Graf 2 – NGEU více než zdvojnásobí unijní prostředky k financování investic a reforem

Pozn.: Vybrané politiky VFR 2021-2027 zahrnují část rozpočtu EU určenou k financování kohezní politiky, evropských strategických investic a investic a reforem v zemědělství a na ochranu klimatu. NGEU představuje objem grantů a půjček v plánech obnovy.

Koordinace fiskální politiky členských států dosud probíhala spíše skrze rozpočtová pravidla a omezení, zatímco sdílené fiskální nástroje byly relativně vzácné a rozsahem omezené. Evropská hospodářská a měnová unie byla v Maastrichtské smlouvě v roce 1992 navržena asymetricky. Zatímco měnová politika se přesunula na unijní úroveň do rukou Evropské centrální banky (ECB)[2], fiskální politika zůstala v kompetenci členských států. Na unijní úrovni se vytvořily pouze mantinely rozpočtové odpovědnosti (Pakt o stabilitě a růstu), později posílené dalšími dohledovými a koordinačními nástroji (např. evropský semestr, postup při makroekonomické nerovnováze). Mechanismy přímého sdílení národních rozpočtů však zůstaly omezené – rozpočet EU představuje jen cca 1 % unijního HDP. Společný dluh skrze unijní dluhopisy byl sice využíván již od 70. let, ale jen sporadicky, v relativně drobném rozsahu a pouze za účelem úvěru členskému státu zasaženému krizí.[3] Za objemově významné lze považovat úvěry Evropské investiční banky (EIB), jejímiž akcionáři jsou všechny členské státy, nicméně úvěrová politika banky je mimořádně konzervativní a zpravidla vyžaduje ručení národními zdroji. První rozsáhlé propojení národních rozpočtů tak představují až nástroje vytvořené během dluhové krize eurozóny v letech 2009–2013, tedy (dočasný) Evropský nástroj finanční stability (EFSF) a (trvalý) Evropský stabilizační mechanismus (ESM). Po několika předčasných splátkách aktuálně zbývá 262 mld. EUR zapůjčených z těchto nástrojů Řecku, Portugalsku, Irsku, Kypru a Španělsku.

NGEU se však od těchto krizových nástrojů zřetelně liší, a to nejen větším rozsahem. Zatímco EFSF/ESM vycházely z rozpočtových problémů pouze několika států, pandemie zasáhla všechny. Rovněž platí, že do EFSF/ESM se zapojily pouze země eurozóny, ovšem NGEU se účastní všechny členské státy EU. Finance tedy na kapitálových trzích mobilizuje přímo EU, nikoliv zvláštní instituce zřízená mezinárodní smlouvou. Na rozdíl od EFSF/ESM poskytuje NGEU státům kromě úvěrů i nevratné granty a liší se i podmínky čerpání. Zatímco cílem NGEU je transformovat evropskou ekonomiku pomocí rozsáhlých investic, při dluhové krizi šlo primárně o návrat „hříšníků“ k fiskální udržitelnosti. Aby dosáhly na finanční podporu, čerpající státy musely provést bolestivé rozpočtové škrty a reformy sociálně citlivých oblastí či daňových systémů. Striktní podmínky však nejsou jediným důvodem, proč se členské státy zdráhají využít asistenci ESM. Při pandemické krizi ESM nabídl svým členům financování v objemu až 240 mld. EUR, a to takřka bez podmínek. Výdaje pouze musely reagovat na problémy spojené s pandemií COVID-19. Přesto ani jeden člen eurozóny o peníze nepožádal, třebaže nejméně sedm států si tak mohlo půjčit levněji než prostřednictvím národních dluhopisů (Fitch, 2020). Nezájem patrně souvisel se stigmatem ESM jako věřitele poslední instance, který během politicky napjaté dluhové krize poskytoval zdroje státům, které by už na volném trhu prostředky sehnat nedokázaly.[4]

Méně konvenčním úhlem pohledu lze vnímat jako formu sdílení fiskálního rizika i nákupy aktiv Evropskou centrální bankou (ECB) v rámci programu kvantitativního uvolňování, které svým kumulovaným rozsahem NGEU čtyřnásobně převyšuje.[5] Když ECB na kapitálovém trhu koupí národní dluhopis, závazek členského státu se zároveň stává aktivem centrální banky. Ta za něj zaplatí rezervami, tedy nově vytvořenými krátkodobými závazky vůči komerčním bankám. Konsolidovaným pohledem tak veřejný sektor jako celek (vlády plus centrální banka) transformuje svoje závazky z národních dluhopisů (za které ručí pouze emitující členský stát) na závazky centrální banky, za které teoreticky ručí všichni její koneční vlastníci, tedy státy eurozóny. V praxi jsou ovšem rezervy centrálních bank výrazně specifický závazek – prostředky, které centrální banka může vytvořit v jakémkoliv množství.[6] Omezením centrální banky při nákupu aktiv je tedy inflace, nikoliv riziko, že banka nebude schopná dostát svým závazkům a bude potřebovat kapitálovou injekci od akcionářů.[7] Odpuštění dluhů nebo jinou explicitní formu rozpočtové pomoci členským státům má ECB evropským právem zakázáno. Její nákupy tak propojují veřejné dluhy států eurozóny „pouze“ tím, že centrální banka nese investiční rizika (např. riziko nesplacení nebo propadu tržní ceny) a svou poptávkou na trhu snižuje výpůjční náklady jednotlivých států. Případné finanční ztráty mohou v budoucnu snížit dividendy, které ze svého zisku ECB platí do národních rozpočtů. Tento „investiční“ kanál tedy do jisté míry lze považovat za další rozpočtové propojení států eurozóny, nicméně ve zbytku tohoto článku budeme ECB považovat pouze jako jednoho z investorů (byť specifického) do národních či evropských dluhopisů.

Novinka na evropských finančních trzích

Zatímco rozpočet EU je financován z příspěvků členských států, prostředky pro NGEU si Evropská komise půjčuje na finančních trzích. Komise není mezi emitenty dluhových cenných papírů nováčkem[8], nový úkol ale dřívější programy rozsahem řádově převyšuje (NGEU a SURE více než zdvacetinásobí objem unijních dluhopisů). Nově se tak EU může zařadit mezi „velké“ emitenty, kteří získávají peníze na kapitálových trzích pravidelně a jejichž dluhopisy pokrývají celou výnosovou křivku v dostatečné likviditě. Je to poprvé, kdy Unie používá k prodeji dluhopisů aukce, poprvé, kdy vydává i krátkodobé instrumenty, a poprvé, kdy budou získané prostředky poskytnuty členským státům i jako (nevratné) granty.

Investoři o evropské dluhopisy projevují značný zájem. Syndikované emise, které dosud představovaly hlavní způsob, jímž Komise získává prostředky na trhu, přilákaly desetkrát více objednávek od investorů, než byl nabízený objem.[9] Takový zájem je neobvyklý, neboť například objednávky francouzských vládních syndikovaných dluhopisů ve stejném období přesáhly nabídku sedminásobně, v případě dluhopisů EIB byl převis šestinásobný a u německých vládních dluhopisů „jen“ pětinásobný. Rovněž počet investorů se výrazně liší, přičemž o emise EU projevilo zájem kolem 600 institucí, zatímco o francouzské dluhopisy kolem 300 a o dluh EIB a spolkové „bundy“ zhruba 200–250.[10] Syndikované emise jsou však pro národní emitenty spíše vedlejší nástroj pro získávání zdrojů na trhu, hlavním nástrojem jsou častější a menší aukce. Od září 2021 používá aukční systém i Komise. První nabízený 5letý dluhopis nalákal zájem převyšující velikost emise 2,3krát, avšak tento tzv. poměr nabídky vůči krytí (bid-to-cover ratio) byl jen srovnatelný s aukcemi 5letých dluhopisů ve stejném měsíci v Německu (1,6), Francii (2,3), Itálii (1,8) či Španělsku (2,6).[11]

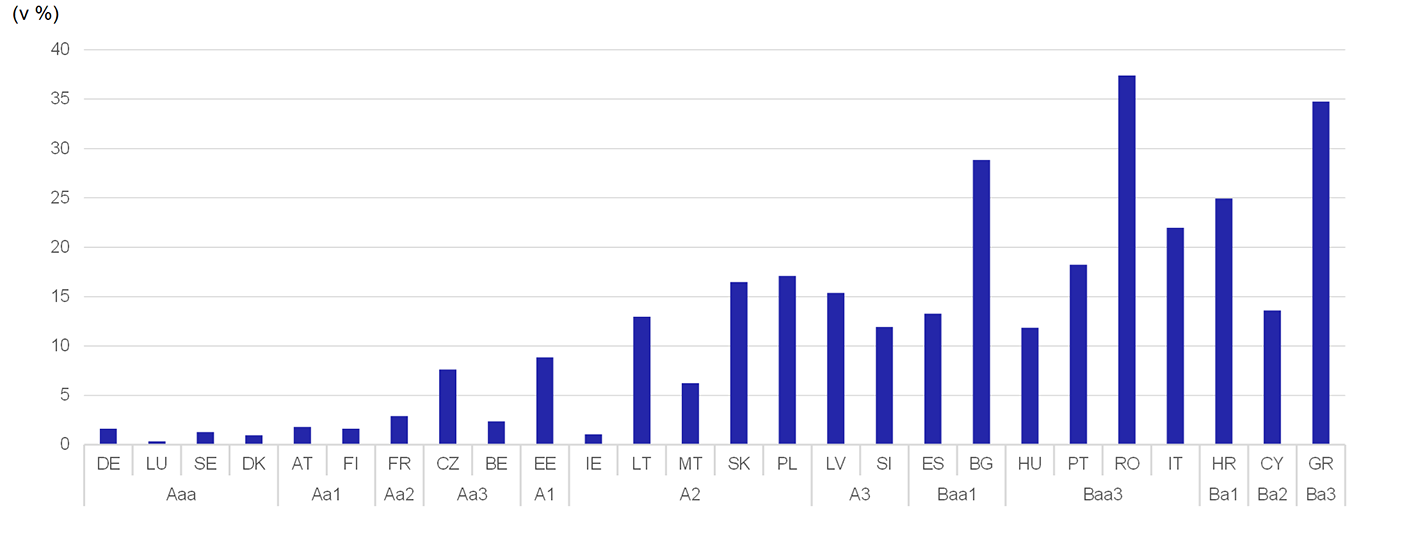

Evropská komise si půjčuje levněji než rozhodující většina členských států. Výnosy nových evropských dluhopisů jsou vyšší ve srovnání s dluhem nejbonitnějších členských států (Německo, Nizozemí, Lucembursko). Pro ostatní členské státy je ale finančně výhodnější si půjčit skrze dluhopis, za který státy ručí společně prostřednictvím rozpočtu EU. Podle odhadů Evropské komise ušetří na úrocích státy, které si půjčily v programu SURE, celkem 8,2 mld. EUR (9 % půjčené částky) ve srovnání se situací, kdy by si stejné zdroje zajistily prostřednictvím národních dluhopisů (EK, 2021). Vzhledem k výrazně většímu rozsahu NGEU mohou být úspory z tohoto programu ještě větší, zejména pro členské státy vnímané investory jako rizikovější (graf 4).

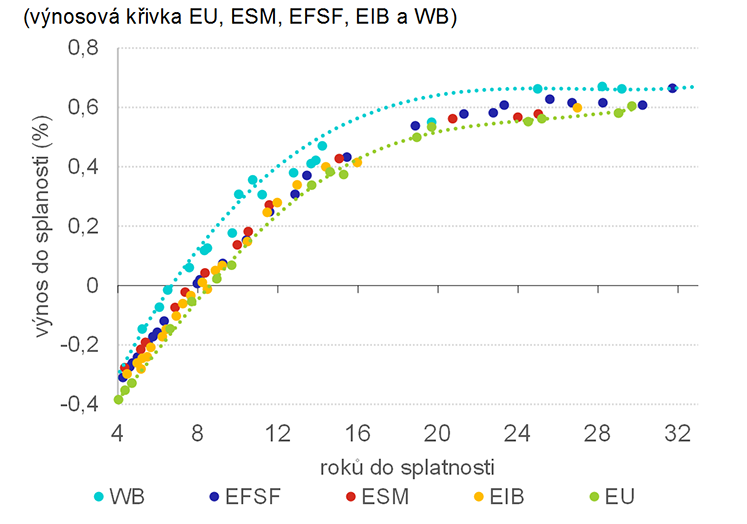

Graf 3 – EU si půjčuje levněji než jiní nadnárodní emitenti eurových dluhopisů

Zdroj: Refinitiv (21/10/2021)

Pozn: Body zobrazují jednotlivé dluhopisy.

Graf 4 – Členské státy EU vnímané investory jako rizikovější ušetří na úrocích nejvíce

Zdroj: Refinitiv

Pozn.: Průměr denních dat v září 2021

Výnosy dluhopisů Evropské komise jsou nižší i ve srovnání s jinými nadnárodními emitenty eurových dluhopisů. Instituce pocházející z dluhové krize eurozóny, ESM a EFSF, také financují své úvěry členským státům pomocí eurových dluhopisů. Významným emitentem jsou i multilaterální rozvojové banky, zejména EIB, ale také Světová banka (WB) nebo Evropská banka pro obnovu a rozvoj (EBRD). Výnosové křivky jednotlivých institucí v grafu 3 ukazují, že EU si v eurech půjčuje nejlevněji. Jedním z vysvětlení je rating, vyjadřující riziko nesplacení. EU je agenturami Moody’s, S&P a Fitch hodnocena jako Aaa/AA/AAA, tedy nejlepším možným ratingem dvěma ze tří nejvýznamnějších agentur. Ratingové společnosti zdůvodňují špičkové hodnocení předně úvěruschopností členských států, které do rozpočtu EU významně přispívají (a jsou zavázáni případně přispět více) a současně jsou samy hodnocené AAA[12] (Fitch 2021) nebo jen mírně nižším ratingem (Moody’s 2020). EU tedy za svůj rating vděčí zárukám svých nejbonitnějších členských států. Dalšími faktory jsou silná finanční a politická podpora Unie členskými státy[13] a robustní právní struktura sdílené odpovědnosti za závazky EU, včetně několika nových záruk (Moody’s, 2020). Naproti tomu třeba EFSF, krizový věřitel později nahrazený ESM, nedosahuje nejlepšího ratingu ani u jedné z agentur.

Vynikající úvěruschopnost ale není jedinou příčinou nízkých výpůjčních nákladů EU. Například rozvojové banky EIB i WB mají ještě lepší rating (AAA od všech agentur), podpořený konzervativním úvěrováním, statusem přednostního věřitele, politickou podporou členských států a masivní kapitálovou základnou. Přesto nedokáží nalákat stejné množství investorů jako EU, a tedy ani dosáhnout tak nízkých výpůjčních nákladů. Naopak Německo nebo Nizozemí mají výrazně nižší výpůjční náklady než EU. Novou nabídku AAA dluhopisů na evropském trhu tak mohou vítat i investoři – za mimořádně bezpečné aktivum získají vyšší výnos, než jaký je k dispozici na národních dluhopisech se stejným ratingem.

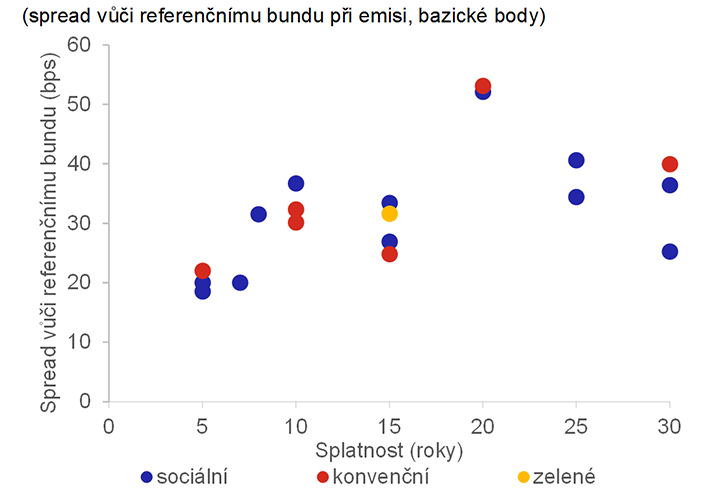

Naopak „zelené“ a „sociální“ dluhopisy výnos zřejmě výrazněji neovlivňují. Dluhopisy emitované pro program SURE získaly osvědčení „sociálních“ cenných papírů, které investorům kromě výnosu garantují i pozitivní společenský dopad. V říjnu 2021 EU také prodala svůj první „zelený“ dluhopis, jehož výtěžek je určen na zelenou transformaci (až 30 % celkových zdrojů pro NGEU by mělo být financováno takovými dluhopisy). Srovnání výpůjčních nákladů v syndikovaných emisích v grafu 5 však neposkytuje přesvědčivý důkaz, že za sociální nebo zelené dluhopisy investoři požadují nižší výnos. Tento závěr je konzistentní s literaturou, která tento efekt zkoumá. Například AFME (2021) či ING (2020) dochází k závěru, že v roce 2020 byla sleva na zelené dluhopisy (někdy nazývaná „greenium“) ještě relativně velká – až 9 bazických bodů, protože poptávka po zelených aktivech převyšovala omezenou nabídku. Rychlý růst nabídky však brzy stáhl greenium na pouhý 1 bazický bod. Totéž potvrzuje i zkušenost německého ministerstva financí, které emitovalo tři konvenční dluhopisy mezi podzimem 2020 a jarem 2021 společně s jejich zelenými dvojčaty s identickými parametry. Rozdíl ve výnosu při emisi dluhopisů byl 1-2 bazické body a jen mírně vyšší diferenciál zůstává dodnes i na sekundárním trhu (1-4 bazické body).

Graf 5 – Z dat není zřetelné, jestli investoři požadují nižší výnos za ESG dluhopisy

Zdroj: Refinitiv

Pozn.: Body představují dluhopisy EU emitované od října 2020.

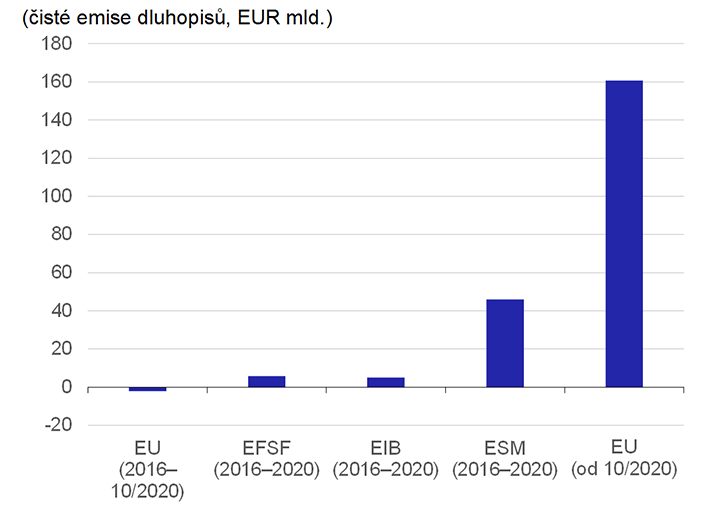

Nové bezpečné evropské aktivum s dostatečnou likviditou na celé výnosové křivce může pomoci rozvoji evropských kapitálových trhů a mezinárodní roli eura. Na rozdíl od amerických Treasuries dosud EU postrádala referenční finanční instrument, který pokrývá celou výnosovou křivku v dostatečné likviditě. Právě takový nástroj by přitom mohl podpořit další rozvoj a integraci dosud mělkých a fragmentovaných evropských kapitálových trhů. Širší nabídka bezpečného evropského aktiva může současně posílit i roli eura jako mezinárodní rezervní měny. Graf 6 ukazuje, že EIB a EFSF v uplynulých 5 letech pouze nahrazovaly maturující dluhopisy (objem nových emisí v daném období zhruba odpovídal těm splaceným). ESM v tomto období nabídku na trhu sice rozšířil, ale jeho poslední aktivní úvěrový program skončil v roce 2018, brzy tak nové emise budou také pouze pokrývat splatné dluhopisy. Emise EU v programech SURE a NGEU tak představují výrazný čistý nárůst nabídky eurových nadnárodních dluhových cenných papírů. Budoucnost však teprve ukáže, zda dluhopisy financující NGEU budou pouze jednorázovou operací podobně jako dluhopisy EFSF (po splacení všech krizových úvěrů členským státům EFSF své dluhopisy splatí a zanikne), nebo zda se jedná jen o začátek stálé společné dluhové facility EU pro krizové situace. Nelze vyloučit ani možnost, že se stávající nadnárodní dluhopisové financování NGEU stane postupně základem pro budoucí všeobecný unijní fiskální zdroj, který po splnění určitých kritérií umožní členským státům EU půjčovat si na finančních trzích za výhodnějších podmínek.

Graf 6 – Zatímco ostatní emitenti jen nahrazují maturující dluh, EU rozšiřuje stávající nabídku

Zdroj: Finanční výkazy institucí

Pozn.: EFSF = Evropský nástroj finanční stability, EIB = Evropská investiční banka, ESM = Evropský stabilizační mechanismus

Nutnost společný dluh splácet povede k rozšíření vlastních daňových zdrojů EU. Úvěry z RRF budou splácet jednotlivé členské státy EU, ale granty RRF budou hrazeny ze společného rozpočtu EU, který má být rozšířen o nové vlastní daňové zdroje jako např. příjmy z mechanismu pro uhlíkové vyrovnávání na hranicích EU, emisních povolenek či evropské digitální daně. Tyto nové daňové příjmy by alespoň částečně vymanily Unii ze stávající fiskální závislosti na příspěvcích členských států založených na hrubém národním důchodu a dani z přidané hodnoty.

Nástroj pro transformaci evropské ekonomiky

Většina členských států EU[14] má již národní plány obnovy schválené na úrovni EU a začaly s realizací naplánovaných investic a reforem. Většina členských států EU předložila Evropské komisi svoje národní plány do letních prázdnin 2021, přičemž ty z nich, které získaly pozitivní hodnocení ze strany Evropské komise, byly Radou EU postupně schvalovány v 2. polovině roku 2021. Proces hodnocení se však zadrhl v případě Polska a Maďarska jako zemí, které čelí pochybnostem o dodržování základních unijních hodnot, jako jsou principy právního státu. U schválených plánů obnovy byla automaticky vyplacená první platba, nicméně další platby národních plánů jsou podmíněny plněním cílů a milníků v jednotlivých projektech s předem vyčíslenými náklady. Plnění těchto projektových indikátorů bude každé pololetí kontrolováno Evropskou komisí. Tento nový systém proplácení evropských prostředků předpokládá rychlejší čerpání národních grantů a půjček z klíčového fondu NGEU ve srovnání s kohezními a zemědělskými alokacemi členských států EU v rámci standardního víceletého finančního rámce (VFR) 2021 – 2027.

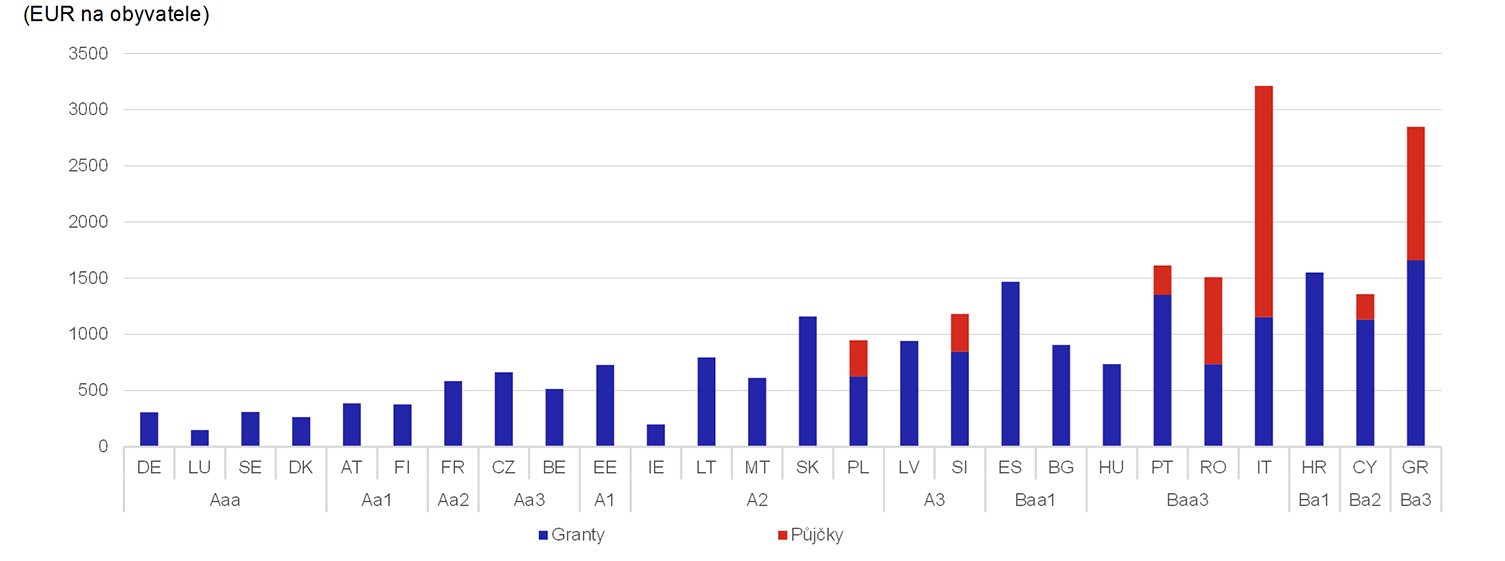

Kromě nevratné alokace ve formě tzv. grantů mohou členské státy z RRF získat i vratné úvěry. Zatímco o celou národní grantovou alokaci Nástroje pro oživení a odolnost si kromě Lotyšska a Švédska požádaly všechny státy, o čerpání půjček projevilo zájem jenom několik států (Polsko, Slovinsko, Portugalsko, Rumunsko, Itálie, Kypr a Řecko). Jedná se především o země s horším hodnocením finančních trhů v souvislosti s emisí národních dluhopisů. O financování plánů prostřednictvím půjček si však mohou členské státy EU požádat i dodatečně až do konce srpna 2023. Národní plány obnovy mohou být dále upraveny v souvislosti s přepočtem grantových alokací v 1. polovině roku 2022 na základě skutečného vývoje ekonomik v letech 2020 – 2021. Na rozdíl od grantových alokací se alokace půjček v budoucnosti již upravovat nebudou. V přepočtu na počet obyvatel získá největší objem finančních prostředků Itálie a Řecko, nejnižší pak Lucembursko a Irsko (graf 7).

Graf 7 – Granty a půjčky v národních plánech obnovy ve vztahu k ratingu Moody's

Zdroj: Národní plány obnovy, Moody’s

Pozn.: Sovereign Debt Rating zemí podle Moody's v období předkládání národních plánů obnovy Evropské komisi (duben–červen 2021)

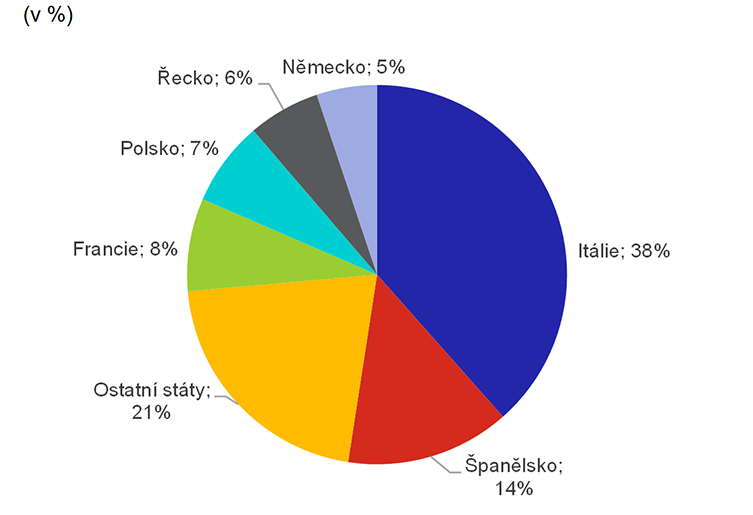

Z celkové alokace RRF ve výši 723,8 mld. EUR si na základě schválených plánů obnovy členské státy EU dosud požádaly o 498 mld. EUR, tj. o cca 70 % dostupných finančních prostředků. Zbývajících 30% zůstává k dispozici na případné půjčky pro členské státy, které této možnosti dosud nevyužily. V absolutním vyjádření bude největším příjemcem čerpaných prostředků Itálie, dále Španělsko, Francie, Polsko, Řecko a Německo (graf 8).

Graf 8 – Podíly vybraných států na celkové hodnotě plánů obnovy

Zdroj: Výpočet autorů

Pozn.: Zahrnuje 26 předložených plánů obnovy

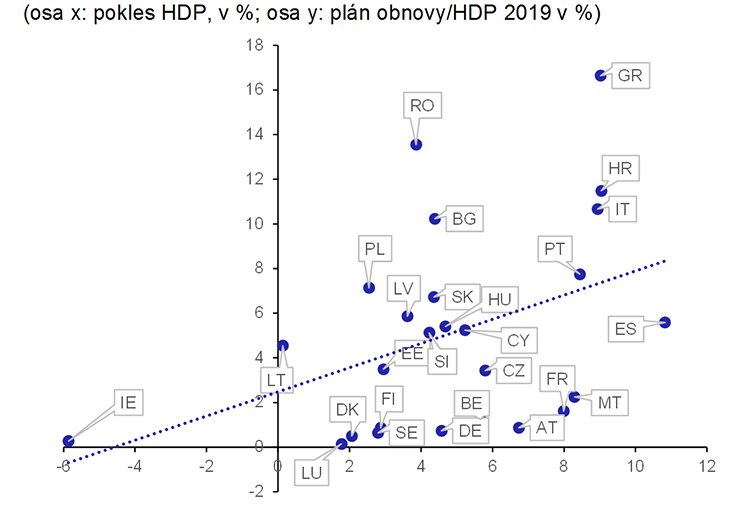

Naopak v poměru objemu čerpaných prostředků k HDP roku 2019 je největším příjemcem Řecko, nejmenším pak Lucembursko. Z existujících dat nelze určit jednoznačný závěr o korelaci objemu čerpaných prostředků v poměru k HDP roku 2019 a meziročnímu poklesu hospodářské výkonnosti dané země v roce 2020 (graf 9). Financování z NGEU tak hodlá využít např. i Irsko, které přitom v roce 2020 jako jediná země EU zaznamenalo dokonce hospodářský růst.

Graf 9 – Velikost plánu obnovy a vývoj HDP v roce 2020

Zdroj: Národní plány obnovy, Eurostat

Pozn.: Zahrnuje 26 předložených plánů obnovy

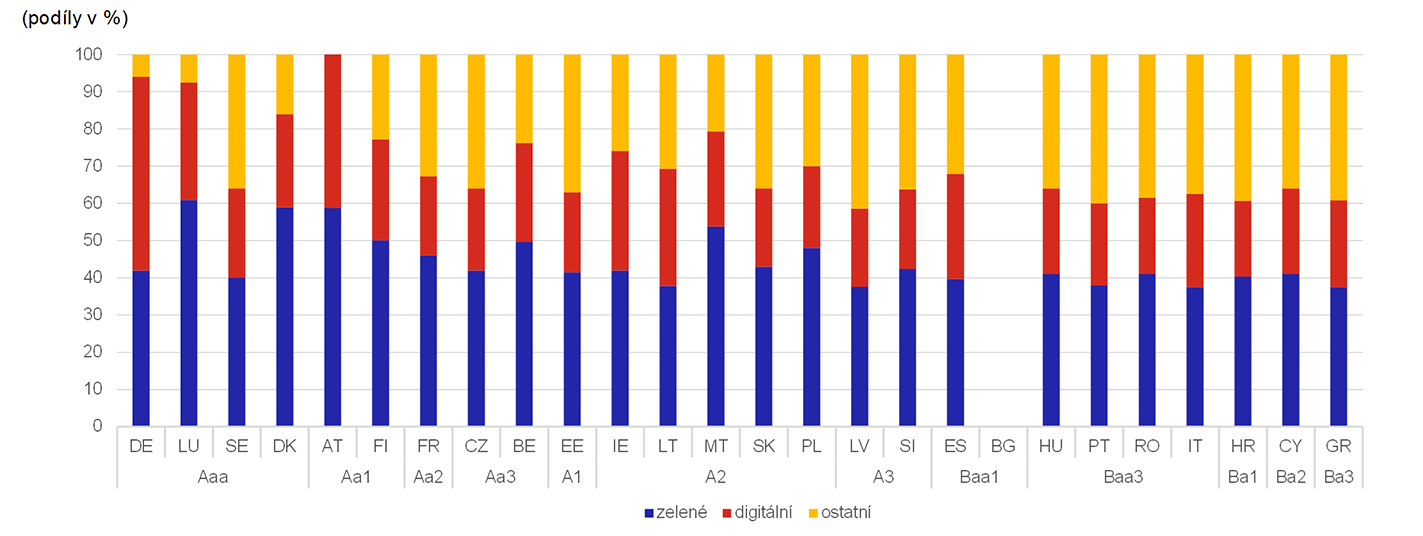

Národní plány obnovy převyšují stanovený minimální podíl výdajů na zelené (37 %) a digitální (20 %) projekty, neboť dohromady představují 60 % plánovaných výdajů převážně investičního charakteru (graf 10). NGEU klade důraz na podporu investiční aktivity, aby se neopakoval její významný pokles z období finanční a dluhové krize. Zároveň se prostřednictvím pevně stanovené hranice minimálního podílu výdajů na zelené a digitální projekty soustředí na transformaci unijních ekonomik v zájmu dosažení cílů v oblasti klimatu (zejména uhlíková neutralita v roce 2050) a na podporu digitalizace EU. Každý projekt zařazený do plánu obnovy byl zhodnocen z hlediska svého environmentálního a digitálního přínosu podle jednotné metodiky Evropské komise. Obecně mají největší podíl zelených projektů ve svých plánech státy, které mají zkušenosti v oblasti zelených investic, a podobné projekty proto měly již předem připravené (např. Dánsko a Finsko). Všechny státy do svých plánů zařadily projekty na snižování energetické náročnosti budov a podporu čistých zdrojů v dopravě, protože k dosažení uhlíkové neutrality bude nutné vedle průmyslu snížit také emise oxidu uhličitého produkované domácnostmi a dopravou. U digitálních projektů směřuje podpora zejména do podnikatelské sféry a školství, ovšem některé státy s nižší mírou digitalizace veřejné správy zaměřily projekty i na tuto oblast. Ve skupině ostatních projektů pak figurují investice do oblastí stanovených v RRF nebo reflektujících tzv. Doporučení Rady EU pro jednotlivé členské země v rámci Evropského semestru v letech 2019 a 2020. Jedná se zejména o modernizaci zdravotnictví, zkvalitnění podnikatelského prostředí a daňové či penzijní reformy.

Graf 10 – Typy projektů v národních plánech obnovy

Zdroj: Národní plány obnovy, Moody’s

Pozn.: Pro Bulharsko nejsou data dostupná. Sovereign Debt Rating zemí podle Moody's v období předkládání národních plánů obnovy Evropské komisi (duben–červen 2021)

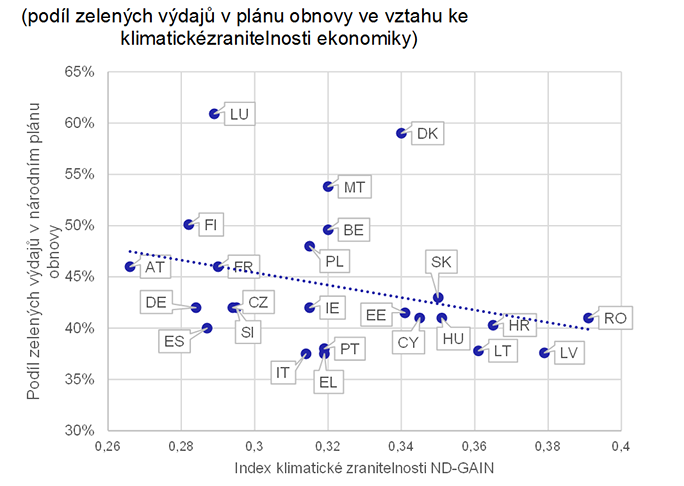

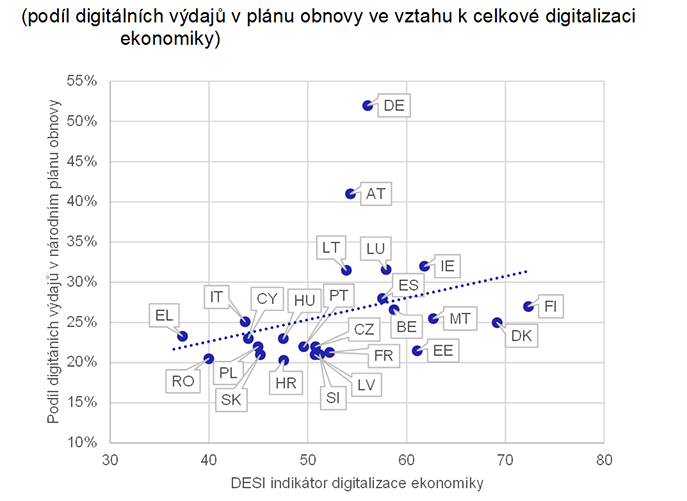

Státy lépe připravené čelit klimatickým změnám mají ve svých plánech obnovy větší podíl zelených výdajů (Rakousko, Finsko, Lucembursko) než státy s nižší klimatickou odolností (graf 11). Z dotazníkového šetření EIB z roku 2020, které se týkalo investičních plánům firem, vyplývá, že ve státech s vyšším podílem zelených výdajů v národních plánech rovněž platí, že větší část domácích firem počítá se zelenými investicemi. Současně však z šetření plyne, že analyzované firmy téměř ve všech členských státech EU nepovažovaly za hlavní překážku realizace zelených investic dostupnost finančních zdrojů, ale nejistotu ohledně příslušné legislativy a riziko případného zdanění zelených aktivit. Z šetření vyplývá, že širší zapojení ekonomických subjektů do ozeleňování ekonomik bude kromě veřejných investic vyžadovat i vytvoření stimulujícího a stabilního právního prostředí. V oblasti digitalizace lze pozorovat podobný trend jako v případě zelených investic, tedy že více digitalizované národní ekonomiky plánují větší objem digitálních projektů, než státy, které v digitalizaci zaostávají (graf 12).

Graf 11 – Klimaticky zranitelnější státy plánují relativně nižší zelené výdaje

Zdroj: Národní plány obnovy, ND-GAIN index Iniciativity ND-GAIN odrážející náchylnost dané ekonomiky na klimatické změny a schopnost jim čelit.

Graf 12 – Státy zaostávající v digitalizaci plánují utratit méně na digitální projekty

Zdroj: Národní plány obnovy, DESI index Evropské komise zachycující pět oblastí digitalizace dané ekonomiky např. internetové pokrytí, ditalizace veřejné správy.

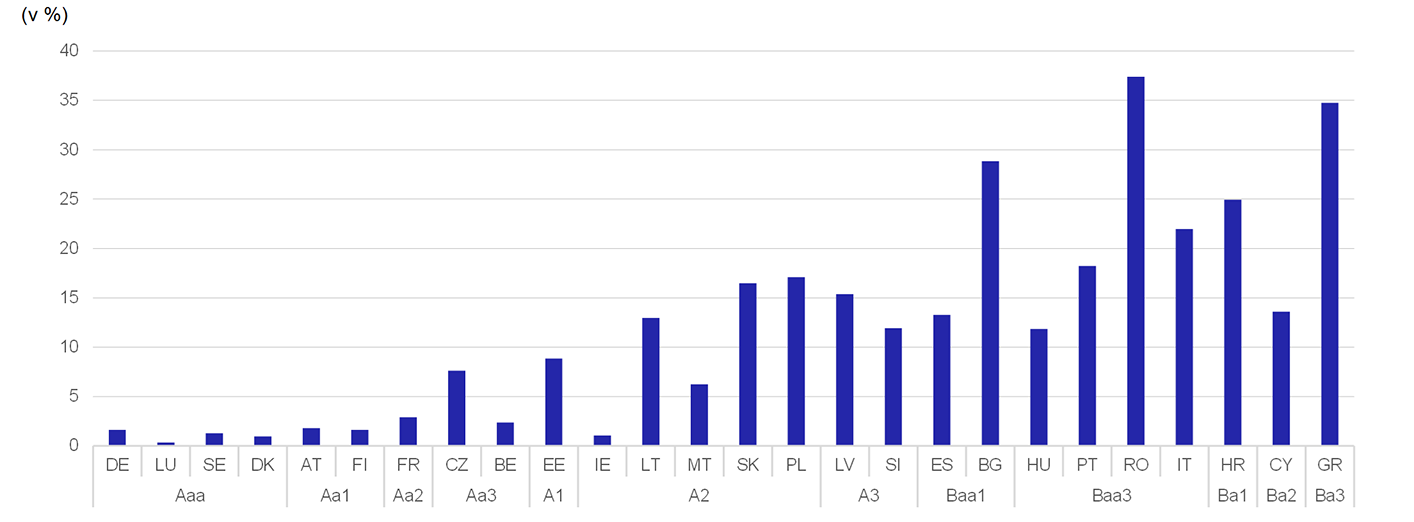

Hospodářská důležitost národních plánů obnovy měřená podílem alokace grantů a půjček z RRF na celkových vládních výdajích v roce 2019 je nejvyšší ve státech s horším hodnocením finančních trhů (graf 13). Z fiskálního hlediska je čerpání grantů rozpočtově neutrální, tj. nemá vliv na saldo veřejných financí v akruálním vyjádření. V některých státech však dojde v souvislosti s implementací národního plánu obnovy k výraznějšímu nárůstu vládních příjmů a výdajů. Svoje alokace sice budou státy čerpat v delším časovém horizontu po dobu až 6 let, ale především pro Rumunsko a Řecko se bude jednat o významný dodatečný zdroj hospodářského rozvoje v kontextu těch stávajících. Naproti tomu tyto dodatečné finanční prostředky nebudu hrát podstatnou roli ve veřejných rozpočtech několika členských států, ve kterých podíl grantů nepřekročí pět procent vládních výdajů (Německo, Lucembursko, Švédsko, Dánsko, Rakousko, Finsko, Francie, Belgie a Irsko).

Graf 13 – Podíl souhrnného objemu grantů a půjček v národních plánech obnovy k vládním výdajům v roce 2019

Zdroj: Národní plány obnovy, Moody’s

Pozn.: Sovereign Debt Rating zemí podle Moody's v období předkládání národních plánů obnovy Evropské komisi (duben–červen 2021)

Závěr

Evropský plán obnovy NGEU je důležitým milníkem v propojování národních rozpočtů států EU a posilování unijních fiskálních pravomocí. V porovnání s řešením minulé ekonomické krize v EU v letech 2009 a následně je zjevné, že se členské státy při vyjednávání o obsahu NGEU dokázaly mnohem rychleji dohodnout na konečnému modelu ekonomické obnovy přijatelném pro všechny země EU. Současně je NGEU dalším krokem ve vytváření společných unijních dluhopisů, tentokrát však určených nikoli pouze pro státy eurozóny, ale pro všechny unijní země. Klíčovou odlišnosti je rovněž fakt, že prostředky získané na finančních trzích nejsou jednotlivým členským státům poskytnuty pouze jako splatné úvěry, ale do značné míry jsou vypláceny jako nevratné granty. Na asymetrický šok způsobený kovidovou pandemií, který reálně zasáhl různé členské státy různým způsobem a některé z nich navíc zastihl ve špatné fiskální situaci, se Unie tentokrát rozhodla reagovat solidárním postupem vedoucím ke sdílení fiskálního rizika a posilujícím unijní fiskální centralizaci.

Přestože je NGEU definován jako jednorázové a časově limitované řešení post pandemického ekonomického oživení, posouvá hranice možného a vytvoření společných unijních dluhopisů do budoucna proto již není možné považovat jen za nesplnitelný sen, ale naopak za jednu z reálných variant řešení jakékoli budoucí ekonomické krize v EU. Svým strategickým ekonomickým významem proto lze NGEU podle našeho názoru přirovnat k vytvoření unijního jednotného trhu či zavedení společné měny euro. Skutečné obrysy případného trvalého mechanismu, který by NGEU v budoucnosti mohl nahradit, nelze v tuto chvíli ještě přesně identifikovat, nicméně lze očekávat silné tendence k zavedení podobného trvalého řešení. NGEU by tak mohl být pro EU jakýmsi hamiltonovským okamžikem, který fakticky stvořil americký kapitálový trh a vydobyl pro USA kredibitlitu finančních trhů.

Autory jsou Pavla Netušilová a Martin Kábrt. Názory v tomto příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

AFME (2021), “ESG Finance Report Q2 2021”, https://www.afme.eu/Publications/Data-Research/Details/ESG-Finance-Q2-2021---European-Sustainable-Finance.

EIB Investment Survey (EIBIS), listopad 2021, https://www.eib.org/en/publications-research/economics/surveys-data/eibis/index.htm.

ESM (2021), “Investor Presentation Nov 2021”, https://www.esm.europa.eu/sites/default/files/document/2021-11/20211101_EFSF_ESM_InvestorPresentation.pdf.

Eurostat: Eurostat Database. Lucemburk, Eurostat, listopad 2021, https://ec.europa.eu/eurostat/data/database.

Evropská komise (2021), “SURE: One Year On”, COM(2021)596, https://ec.europa.eu/transparency/documents-register/detail?ref=COM(2021)596&lang=en.

Evropská komise: National Recovery and Resilience Plans. Belgie, listopad 2021, https://ec.europa.eu/info/business-economy-euro/recovery-coronavirus/recovery-and-resilience-facility_en#national-recovery-and-resilience-plans.

Fitch Ratings (2020), “ESM Coronavirus Loan Demand Limited by Borrower Perceptions“, https://www.fitchratings.com/research/sovereigns/esm-coronavirus-loan-demand-limited-by-borrower-perceptions-19-11-2020.

Fitch Ratings (2021), “Fitch Affirms European Union and Euratom at 'AAA'; Outlook Stable”, Rating Action Comentary, https://www.fitchratings.com/research/sovereigns/fitch-affirms-european-union-euratom-at-aaa-outlook-stable-24-02-2021.

Horn, S, J Meyer and C Trebesch (2020), “European community bonds since the oil crisis: Lessons for today?”, Kiel Policy Brief No 136.

ING (2021), “The corporate premium in green finance”, ING THINK Economic and Financial Analysis, https://think.ing.com/articles/greenium-bundle-part-2-the-corporate-premium-in-green-finance/.

Moody’s (2020). “Rating Action: Moody's affirms the European Union's Aaa rating; outlook stable”, https://www.moodys.com/research/Moodys-affirms-the-European-Unions-Aaa-rating-outlook-stable--PR_430731.

S&P (2020), ”S&P Global Ratings raises EU's outlook to positive on €750B recovery fund“, S&P Global Market Intelligence, https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/s-p-global-ratings-raises-eu-s-outlook-to-positive-on-8364-750b-recovery-fund-59702473.

Klíčová slova

NGEU, fiskální politika, zelené finance

JEL Klasifikace

E62, F36, F30

[1] Zbývajících 10 % NGEU tvoří další fondy a programy spojené s rozličnými unijními politikami, konkrétně ReactEU, Fond pro spravedlivou transformaci, Evropský zemědělský fond pro rozvoj venkova, Horizont Evropa, InvestEU, RescEU.

[2] S výjimkou Dánska se všechny členské státy zavázaly k měnové unii připojit.

[3] Přehled unijního dluhu před rokem 2008 lze nalézt například v Horn, S, J Meyer and C Trebesch (2020). Příklady po roce 2008 jsou uvedeny v poznámce pod čarou číslo 9.

[4] Že toto stigma existuje, paradoxně dokládají i prezentační materiály ESM, které se toto vnímání snaží odstranit (ESM, 2021).

[5] Od roku 2015 do října 2021 nakoupila ECB dluhopisy států eurozóny za více než 3,5 bilionu EUR.

[6] Navíc si sama volí, jak (a jestli vůbec) rezervy úročit.

[7] Mnoho centrálních bank, včetně ČNB, operovalo mnoho let i se záporným vlastním kapitálem. Centrální banka je jediná instituce, která z definice nemůže nikdy být v pozici, kdy není schopná splatit dluh ve vlastní měně.

[8] Před rokem 2020 EU emitovala dluhopisy pro cílené půjčky členským státům zažívajícím měnovou nebo finanční krizi. V rámci Balance of Payments (BoP) assistance facility například poskytla (společně s MMF a dalšími věriteli) asistenci Maďarsku, Lotyšsku a Rumunsku při krizích po roce 2008. Další podporu získalo Irsko a Portugalsko během evropské dluhové krize v rámci tehdy zřízeného European Financial Stabilisation Mechanism (EFSM). Společně s dalšími mezinárodními věřiteli také EU půjčila v rámci Macro-Financial Assistance (MFA) nejméně 10 nečlenským státům v krizi jako součást politiky sousedství. Celkový objem neuhrazených dluhopisů EU před rokem 2020 byl cca 50 mld. EUR.

[9] Ke konci října 2021 získala EU skrze 17 syndikovaných emisí 146,6 mld. EUR určených na nástroje SURE a NGEU. Celková poptávka investorů napříč emisemi dosáhla 1463,2 mld. EUR. Průměrný poměr nabídky k pokrytí (bid-to-cover ratio) byl tedy 10,0.

[10] Hodnoty vychází z výsledků emisí oznámených Spolkovým ministerstvem financí, EIB a Evropskou komisí.

[11] Výsledky aukcí jsou zveřejněny národními úřady pro správu veřejného dluhu.

[12] Německo, Nizozemsko, Dánsko, Švédsko, Lucembursko.

[13] Význam politické podpory ilustruje například downgrade EU agenturou S&P v roce 2016 (z AAA na AA) s odkazem na sníženou kohezi po brexitovém referendu. Tento rating agentura v červenci 2020 vylepšila pozitivním výhledem, opět s odkazem na politickou kohezi a evropskou solidaritu, která se projevila schválením NGEU (S&P, 2020).

[14] Ke konci října 2021 bylo schváleno 22 z 26 předložených plánů obnovy. Na schválení plánů ještě čeká Polsko, Maďarsko, Bulharsko a Švédsko. Nizozemsko plán obnovy zatím nepředložilo.