Eva Zamrazilová, viceguvernérka ČNB a Jakub Holas, poradce bankovní rady

(Bankovnictví 12. 10. 2023 strana 14)

České podniky se při financování z cizích zdrojů spoléhají především na úvěry. V tom jsou podobné firmám v okolních zemích, kde je využití nástrojů finančního trhu (dluhopisy) omezené. Financování na kapitálovém trhu je zde totiž méně rozvinuté než třeba v USA nebo v Anglii, naopak financování přes banky a vnitropodnikové půjčky má dlouhodobou tradici. Pro představu, Zpráva o vývoji finančního trhu vydávaná MF ČR uvádí, že v roce 2022 objem dluhopisů emitovaný soukromým nefinančním sektorem dosáhl ke konci roku 2022 242 mld. Kč, tedy ve srovnání s objemem úvěrů poskytnutých bankovním sektorem šlo cca o pětinu.

Celková zadluženost podnikového sektoru ke konci roku 2022 dosáhla výše 3091 mld. Kč, což je necelých 50 procent HDP. Zadlužení firem je přitom v evropském pohledu poměrně nízké (šesté nejnižší mezi zeměmi EU). Dominantní roli pro financování domácí podnikové sféry mají domácí banky, u nichž měly podniky vypůjčeno 1268,4 mld. Kč. Druhou hlavní formou úvěrování domácích podniků jsou mezipodnikové půjčky (v rámci vztahů „matka-dcera“, kdy je domácí podnik součástí nadnárodního koncernu). Velký význam těchto úvěrů ve financování domácích podniků je odrazem vysokého podílu firem pod zahraniční kontrolou v české ekonomice v důsledku masivního přílivu přímých zahraničních investic do ČR. Objem těchto půjček dosáhl 1157 mld. Kč, což je objem řádově obdobný úvěrům čerpaným u domácích bank. Kromě těchto dvou hlavních zdrojů financování si podniky půjčují v zahraničí, především formou přímých úvěrů od zahraničních bank, které dosáhly 666 mld. Kč.

Ve financování domácího podnikového sektoru se odráží poměrně vysoká spontánní euroizace ekonomiky. Ke konci roku 2022 byla pouze necelá polovina (44 %) celkového zadlužení domácí podnikové sféry denominována v domácí měně, 56 procent úvěrů bylo denominováno v zahraniční měně, dominantně v eurech. Ucelený pohled na strukturu zadlužení domácí podnikové sféry přináší tabulka 1, z níž vyplývají podíly jednotlivých forem úvěrů na celkovém zadlužení a také struktura měnového složení jednotlivých typů půjček.

Tabulka 1 – Úvěrové financování podniků ke konci roku 2022

| mld. Kč | Podíl na celkovém financování (%) | ||

|---|---|---|---|

|

Úvěry u domácích bank celkem |

1268,4 | 41 | Podíl na úvěrech u domácích bank, % |

|

Úvěry u domácích bank, CZK |

693,6 | 22,4 | 54,7 |

| Úvěry u domácích bank, cizí měny |

574,8 | 18,6 | 45,3 |

|

Úvěry v zahraničí celkem |

666 | 21,5 | Podíl na úvěrech v zahraničí, % |

|

Úvěry v zahraničí, CZK |

93,7 | 3 | 14,1 |

|

Úvěry v zahraničí, cizí měna |

572,3 | 18,5 | 85,9 |

|

Mezipodnikové půjčky (PZI) celkem |

1157 | 37,4 | Podíl na mezipodnikových půjčkách (PZI) |

| Mezipodnikové půjčky, PZI CZK |

584,1 | 18,9 | 50,5 |

| Mezipodnikové půjčky, PZI, cizí měna |

572,9 | 18,5 | 49,5 |

Zdroj: ČNB, ARAD

Shrneme-li předchozí údaje: firemní sektor je v mezinárodním měřítku zadlužen poměrně málo (v porovnání EU zemí je šestý nejméně zadlužený). Financuje se převážně úvěry, přičemž podobný význam hrají vnitropodnikové a bankovní úvěry. Polovinu z bankovních úvěrů tvořily cizoměnové úvěry (zejména v eurech), u vnitropodnikových úvěrů dosáhly zhruba dvou třetin. Na první pohled je zřejmé, že dosah úrokových sazeb ČNB do podnikové sféry byl omezený. Úroveň sazeb má ale vliv i na úroky ve vnitropodnikové sféře či na výnosy korporátních dluhopisů. K tomu ale nemáme dostatečná data.

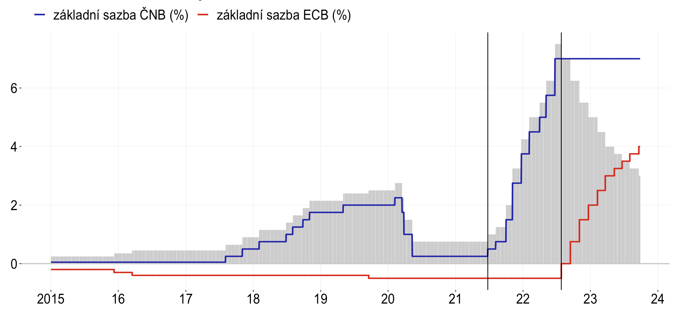

Pro transmisi měnové politiky je zásadní úrokový kanál. Vysoká cena peněz totiž tlumí růst úvěrů a tím i množství peněz v ekonomice. Nižší růst peněz pak vede k nižší inflaci. Postupná euroizace ekonomiky v minulých letech nepředstavovala zásadní problém pro transmisi měnové politiky až do doby, kdy se začal zvyšovat úrokový diferenciál mezi financováním podniků v korunách a v eurech, což nastalo v návaznosti na rozdílné nastavení měnové politiky v ČR a eurozóně. Zatímco Česká národní banka správně rozpoznala hlubší kořeny zvyšování inflace a zpřísňování měnové politiky započala již v červnu 2021, ECB zpřísnila měnovou politiku o rok později ve víře, že zvýšení inflace je přechodné.

Graf 1: Základní úrokové sazby ECB a ČNB

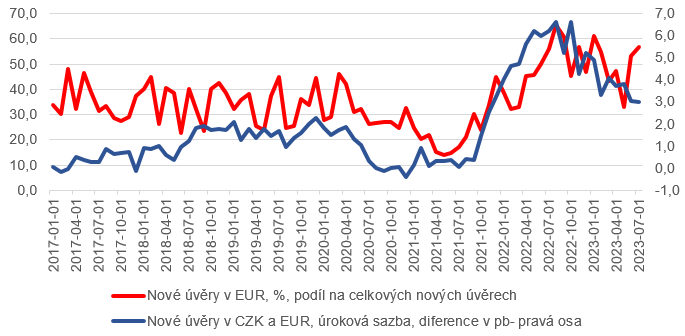

Dynamiku „útěku k euru“ v závislosti na úrokovém diferenciálu lze zdokumentovat na příkladu úvěrů čerpaných podniky v domácím bankovním sektoru (v případě úvěrů, které podniky čerpají v zahraničí přímo, ať již od zahraniční matky či zahraniční banky, nejsou k dispozici údaje o výši úrokových sazeb). Graf ilustruje vývoj podílu nových úvěrů čerpaných v rámci domácího bankovního sektoru v eurech a současně vývoj rozdílu mezi sazbou, za kterou byly realizovány nové úvěry pro podniky v korunách a eurech.

Graf 2: Podíly nových úvěrů v EUR na celkových nových podnikových úvěrech (%), diference mezi sazbou podnikových úvěrů v CZK a EUR (pb)

Zdroj: ČNB, ARAD

Až do listopadu 2021 činil maximální rozdíl v úrokových sazbách pro podniky mezi korunovými a eurovými úvěry dva procentní body. Podíl úvěrů čerpaných v eurech byl poměrně stabilní - z nových úvěrů podnikové sféře připadala přibližně třetina na úvěry čerpané v eurech. Od přelomu let 2021 a 2022 se ale začal postupně zvyšovat úrokový diferenciál a současně s tím rostl i zájem o úvěrování v eurech. V průměru se od počátku roku 2022 do současnosti pohyboval podíl nových podnikových úvěrů čerpaných v eurech u domácích bank kolem jedné poloviny.

Příklad vývoje v bankovním sektoru ukazuje, že úrokový diferenciál kulminoval ve druhém a třetím čtvrtletí 2022 na hladině kolem šesti procentních bodů, od té doby klesl na přibližně tři procentní body. Ačkoli nejsou data ohledně úrokových sazeb pro ostatní typy dluhového financování, lze se domnívat, že rozsah efektu pro transmisi měnové politiky je zde obdobný.

Z výše uvedeného je patrné, že úrokový kanál byl euroizací úvěrů oslaben. Mnozí ekonomové zastávají názor, že pokud je tento kanál oslaben, pak je třeba domácí sazby zvýšit ještě více, aby dopadly na sektor, který se financuje v korunách. Někteří členové bankovní rady ČNB ale brali v potaz i strukturu firem, které se v eurech úvěrují.

Problémy v transmisi neznamenají pouze komplikaci pro účinnost měnové politiky z pohledu boje s inflací, ale znamenají také nerovné hrací pole pro jednotlivé hráče v podnikové sféře. Na eurové financování dosahují jednak podniky se zahraničním vlastníkem, které čerpají více než bilion Kč od mateřských firem, jednak exportující firmy, které dosáhnou na eurové financování i v rámci domácího bankovního sektoru. Dlouhodobé zachování nerovného hracího pole hrozí strukturálními distorzemi celé podnikové sféry, kdy by kvůli dlouhodobě drahému financování mohly zaniknout i relativně zdravé firmy závislé na úvěrech v domácí měně, typicky malé a střední podniky. Relativní konkurenční výhodu a schopnost přežít by naopak mohly získat i méně perspektivní firmy s možností eurového financování.

I tyto důvody byly důležité pro využití kurzového kanálu jakožto doplňujícího nástroje měnové politiky. Silnější kurz byl prakticky jediným nástrojem, kterým bylo možné přísnější měnovou politiku doručit i těm podnikům, kterým se podařilo z ní uniknout do financování v eurech. Význam kurzu koruny pro boj s inflací bankovní rada zdůrazňovala a do října 2022 ČNB intervenovala na devizovém trhu. I poté kurz posiloval, až na průměrnou dubnovou hodnotu 23,44 CZK/EUR, což je mimochodem nejsilnější měsíční hodnota kurzu v historii. Silný kurz přitom přispěl k rychlé dezinflaci v ekonomice jak přes přímý kanál (levnější dovoz zboží), tak přes nepřímý kanál (eurové příjmy jsou při přepočtu do korun nižší).

S tím, jak ECB postupně zvyšovala sazby, úrokový diferenciál se postupně snižoval, přičemž náklady na financování v eurech rostly. Vysoké úrokové sazby pak dopadaly nejen na úvěry v korunách, ale i na úvěry v eurech. Pro představu - v loňském roce klesly korunové čisté nové úvěry poskytnuté českými bankami během ledna až července o 37 procent s přispěním vysokých úrokových sazeb ČNB. Nové eurové úvěry za stejné období vzrostly meziročně o 113 procent. Letos se situace vyrovnává. U firemních korunových úvěrů evidujeme meziroční pokles o 42 procent, u eurových úvěrů vidíme pokles o 18 procent.

Úrokový diferenciál mezi ČR a eurozónou klesl na hodnoty, které nejsou dostatečně atraktivní ve vztahu ke kurzovému riziku. Komplikace s transmisí měnové politiky v podnikovém úvěrovém kanále tak postupně odeznívá. Tato epizoda by ale měla být mementem pro debatu o možnostech měnové politiky v malých ekonomikách s vlastní měnou a vysokým vlastnickým a obchodním propojením s ekonomikami s rozdílnou měnou.