Vede přísnější kapitálová regulace ke změně cenové politiky bank?

V prosinci 2010 Basilejský výbor pro bankovní dohled (Basel Commitee on Banking Supervision, BCBS) oznámil rozsáhlé reformy k posílení odolnosti finančního systému, známého jako Basel III. Po zavedení Basel III se minimální kapitálové požadavky pro banky efektivně zvýšily z 8 % na 10,5 %[1] a při aktivaci veškerých dodatečných rezerv mohou kapitálové požadavky přesáhnout až 20 %. To vedlo k posílení stability a odolnosti bank. V průběhu času se diskuse ohledně postupné implementace Basel III promítla do otázky nákladů spojených s přísnější regulací bank. V tomto kontextu jsou například zajímavé výsledky z dotazníkového šetření publikovaného autory Ambrocio a kol. (2020). Ti ve své studii ukazují, že většina dotázaných akademiků věří, že zpřísnění kapitálové regulace vede ke zdražení úvěrů. Úzus je často takový, že náklady nové regulace ponesou ve výsledku klienti bank prostřednictvím zvýšených sazeb z úvěrů.

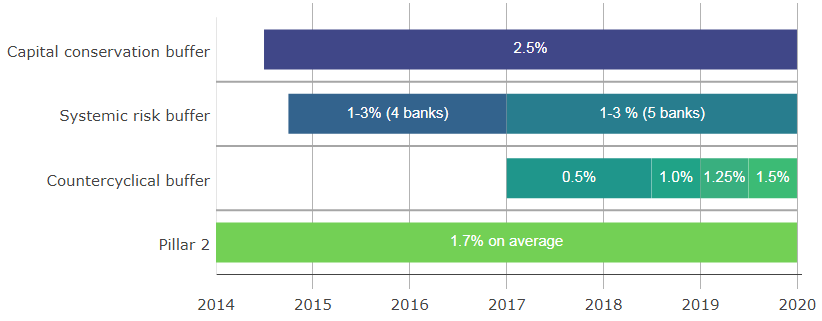

Vede přísnější kapitálová regulace ke změně cenové politiky bank? To je jedna z otázek, na kterou v českém kontextu odpovídáme v novém výzkumném článku Does the Capital-Based Regulation Affect Bank Pricing Policy?. V článku využíváme dohledová data o jednotlivých bankovních skupinách operujících v České republice a odhadujeme dopady změn celkových kapitálových požadavků (Obrázek 1) na vývoj bankovních úrokových marží, a zápůjčních a depozitních sazeb.

Obrázek 1: Zvyšování celkových kapitálových požadavků v českém bankovním sektoru v čase

Zdroj: Česká národní banka

Poznámka: Pilíř 2 reprezentuje průměrnou hodnotu napříč jednotlivými bankami a kvartály.

Naše odhady neposkytují důkazy o tom, že by se změny kapitálových požadavků odrazily v cenové politice bank v České republice. Jinými slovy, banky nepromítly vyšší kapitálové požadavky z předchozích let do zvýšení klientských sazeb z úvěrů ani do snížení úrokových sazeb z vkladů. K ověření našich „nulových“ výsledků jsme provedli několik kontrol robustnosti. Odhady se statisticky neliší od nuly v žádných modelových specifikacích. Statisticky významný dopad nebyl identifikován ani pro méně kapitalizované banky, které by mohly být na změny kapitálové regulace citlivější, a to ani s ohledem na různě definovaná časová období analýzy. Změny kapitálových požadavků neměly významný vliv na cenu nových úvěrů na bydlení ani na cenu spotřebitelských úvěrů.

Naše výsledky kontrastují s odhadovanými dopady změn kapitálové regulace v jiných zemích. Provedený přehled literatury v našem článku ukazuje, že bodové odhady uváděné v podobných zahraničních studiích jsou nízké a pohybují se v širokém pásmu od 0 do 25 bazických bodů.[2] Zdá se, že tyto odhady se liší jednak na základě charakteristik bankovního sektoru, ale také výběru analyzovaných proměnných. Je například rozdíl, pokud studie analyzují dopady změny kapitálového poměru (celkový regulatorní kapitál banky v poměru k jejím rizikovým expozicím) nebo změn kapitálového požadavku (pouze kapitálový požadavek určený bance regulátorem v poměru k jejím rizikovým expozicím). Kapitálový poměr se totiž může měnit z mnoha důvodů, které nemusí přímo souviset se změnou kapitálové regulace.

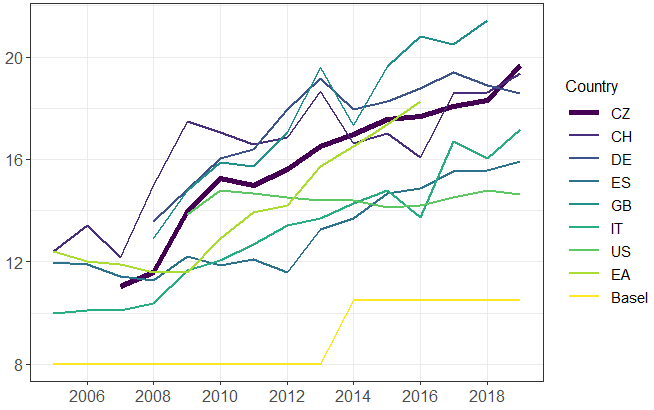

Naše výsledky můžeme interpretovat buď tak, že dopady změn kapitálových požadavků měly zanedbatelný vliv na náklady financování domácích bank, nebo že tyto banky reagovaly na změny nákladů financování podstatně méně, než předpovídají zahraniční studie. Větší vliv na cenovou politiku domácích bank mají podle naší analýzy zcela jiné faktory, jako jsou například změny v tržních úrokových sazbách, změny rizikových prémií nebo změny koncentrace v odvětví. Skutečnost, že české banky operují s významnými kapitálovými přebytky a nemusí tak mít motivaci při rostoucích kapitálových požadavcích přenášet tyto náklady na klienty, nemusí být jediným vysvětlením nalezeného nulového dopadu. Průměrný kapitálový poměr českého bankovního sektoru převyšuje minimální kapitálový požadavek diktovaný Basel III v rozsahu, který není výrazně vyšší než v jiných zemích (Obrázek 2).

Obrázek 2: Kapitálový poměr v mezinárodním srovnání (v %)

Zdroj: Financial Soundness Indicators, IMF.

Poznámka: Basel představuje minimální kapitálové požadavky pro banky zavedené na základě reforem Basel II a Basel III.

Naše výsledky jsou v souladu s argumentem, podle kterého postupně zaváděné a dopředu oznámené zvyšování kapitálových požadavků umožňuje bankám, aby případný dodatečný kapitál doplnili z nerozděleného zisku a nemusely tak omezovat úvěrování ekonomiky (Kashyap a kol., 2010). Makro- i mikro-obezřetnostní politika České národní banky je prováděna transparentně. Její opatření jsou komunikována a oznamována s dostatečným předstihem, a trhem jsou tak očekávána, což umožňuje bankám se na připravovanou budoucí regulaci vždy včas postupně připravit. Řízení kapitálu představuje pro banku dlouhodobý proces. Pokud by byla opatření obezřetnostní politiky nárazová a neočekávaná, banky by mohly být nuceny udržovat dlouhodobě vysokou úroveň kapitálu, aby tak kompenzovaly neočekávanost rozhodnutí regulátora. Pokud jsou však regulatorní opatření oznamována a komunikována s předstihem, banky nemají důvod v reakci na implementaci nové regulace agresivně měnit svou cenovou politiku.

Literatura

Ambrocio, G., I. Hasan, E. Jokivuolle, & K. Ristolainen (2020): „Are bank capital requirements optimally set? Evidence from researchers’ views.” Bank of Finland Research Discussion Paper No. 10., Bank of Finland

Birn, M., O.Debandt, S. Firestone, M. Gutiérez Girault, D. Hancock, T. Krogh, H. Mio, D. P. Morgan, A. Palvia, V. Scalone, et al. (2020): „The Costs and Benefits of Bank Capital — A Review of the Literature.” Journal of Risk and Financial Management, 13(4): pp 74

Boissay, F., C. Cantú, S. Claessens, & A. Villegas (2019): „Impact of Financial Regulations: Insights from an Online Repository of Studies.”BIS Quarterly Review, March.

Kashyap, A. K., J. C. Stein, & S. Hanson (2010): „An Analysis of the Impact of ‘Substantially Heightened’ Capital Requirements on Large Financial Institutions.” Booth School of Business, University of Chicago, mimeo,2.

Martynova, N. (2015). „Effect of Bank Capital Requirements on Economic Growth: A Survey“.

[1] 10,5 % představuje souhrn 8% minimálních kapitálových požadavků a 2,5% bezpečnostní kapitálové rezervy.

[2] Přehled relevantní literatury nabízí také Martyrova (2015), Boissay a kol. (2019) a Birn a kol. (2020).