Síť národních AMC – příspěvek k řešení dědictví finanční a koronavirové krize?

Finanční, dluhová a následně koronavirová krize vyvolala během krátkého času extrémní tlak jak na měnovou, makroobezřetnostní, tak i fiskální politiku. Instituce, poučeny z finanční krize před deseti lety, neváhají sáhnout k obrovské podpoře ekonomik – centrální banky si vypomáhají nekonvenčními nástroji a vlády se rychle zadlužují, aby měly dost prostředků na kompenzaci omezujících opatření. Obtížněji se nalézá řešení mezi zeměmi eurozóny, kde působí jednotná politika ECB, snaha o jednotný přístup v makroobezřetnostní politice (ESRB), ale i 19 národních formálně nezávislých fiskálních politik. Pokud by se koronavirová krize rychle nestala minulostí, může hrozit, že množství nesplácených úvěrů (NPL) v bilancích finančních institucí (zejména těch v eurozóně) povede k navazující finanční krizi. Pro její odvrácení by pak mohlo být vhodné vytvořit síť národních agentur spravujících problematická aktiva (AMC), které by mohly pomoci na ryze tržním principu s řešením nárůstu NPL. Pokud by problémy v bankovním sektoru přerostly do opravdu neúnosné míry, pak by bylo nutné sáhnout třeba i k radikálnímu řešení, které by v takto postižených zemích znamenalo vytvoření státem založené specializované instituce. Historie pár příkladů nabízí. Cílem tohoto článku je na tuto – stále nesmělou – diskusi upozornit a zároveň schematicky představit princip fungování agentur spravujících problematická aktiva.

Vyšlo v publikaci Globální ekonomický výhled – leden 2021 (pdf, 1,3 MB)

Jak problém úvěrů se selháním vzniká?

V rámci hospodářského cyklu dochází i k cyklickému vývoji v míře splácení (resp. nesplácení) pohledávek. Společně s tím se také cyklicky mění vnímání rizik aktérů na finančním trhu, kdy zejména v déle trvajících fázích růstu dochází k všeobecnému podceňování rizik. Poukazováním na tato rizika a jejich omezováním se mimo jiné zabývá makroobezřetnostní politika. Ta se snaží možným problémům předcházet, a proto se orientuje spíše na vývoj v budoucnosti, včetně eliminace tzv. paradoxu finanční stability. Ten říká, že největší rizika ve finančním sektoru vznikají v dobrých časech, kdy vše vypadá na první pohled skvěle a dílčí ukazatele se zlepšují.

V dobách krize však vždy dochází k nárůstu úvěrů, které nejsou a nebudou spláceny. Pokud nárůst klasifikovaných úvěrů (NPL) nepřeroste kritickou míru, či pokud budou finanční instituce dostatečně kapitálově vybaveny, neměl by nárůst NPL pro finanční systém znamenat žádný zásadní problém.

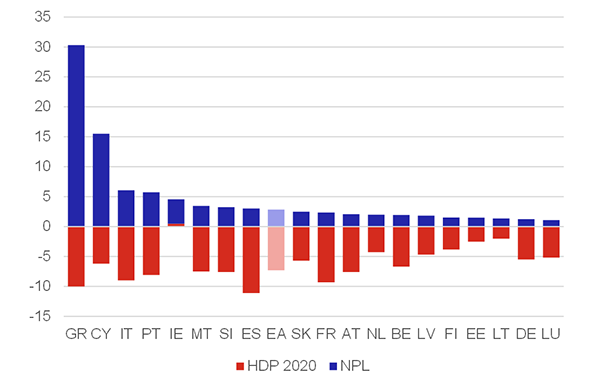

Historická zkušenost je však taková, že rizika jsou neustále podceňována a teprve při jejich materializaci, která způsobuje navazující závažné problémy, dochází ke snaze o odvrácení katastrof. Mora a Koza (2018) ilustrují, že právě situace v Evropě může sloužit jako varovný příklad. Uvádějí, že podíl úvěrů se selháním se po globální finanční krizi během 5 let více než ztrojnásobil a na podzim roku 2017 byl tento objem ve výši cca 6 % HDP EU. Aktuální stav ukazuje Graf 1. Současně poukazují na velké rozdíly mezi zeměmi. V aktuálním kontextu je vhodné doplnit, že koronakrize1 dopadla vážněji na země, které mají zároveň velký podíl NPL ve svých bankovních sektorech (Řecko, Itálie, Portugalsko) a jejich dodatečný fiskální prostor je více než omezený.

Graf 1 – Podíl NPL v bilancích finančních institucí a vývoj HDP za rok 2020 (v %)

Zdroj: EBA, ECB

Pozn.: Pro rok 2020 se zatím jedná o výhled na základě prosincových projekcí ECB

Pokud by množství nesplácených úvěrů v bilanci finanční instituce bylo příliš vysoké, může to vést k jejímu kolapsu (úpadku), v horším případě pak k ohrožení stability bankovního systému. Ohrožení stability finančního sektoru hrozí tehdy, pokud by se jednalo o systémově významnou finanční instituci (fenomén „too-big-to-fail“) či instituci nad míru propojenou s ostatními (fenomén „too-interconnected-to-fail“). Spouštěčem globální finanční krize byl pád velké investiční banky, která právě ve své bilanci měla tak vysoké množství nesplácených úvěrů, že již nadále nebyla schopna ztráty pokrýt. Protože jsou finanční instituce velmi provázané, rozhodl se např. Fed ve spolupráci s americkou vládou podpořit další oslabené instituce, aby rovněž nedošlo k jejich pádu a tím i destabilizaci celého bankovního systému (tzv. dominový efekt). To však není jediná historická zkušenost, která by mohla ilustrovat problém špatných aktiv ve finančním systému. V 90. letech si prošel bankovní systém v jihovýchodní Asii rovněž krizí, kde bylo nutné banky restrukturalizovat pomocí vyvedení aktiv mimo bilance bank (Klingebiel, 2000; Inoguchi, 2012). Zkušenost v Evropě lze ilustrovat na zkušenosti z transformace ekonomik východní Evropy (Česká republika, Polsko, Maďarsko) z 90. let (Kollár a Komárek, 2009), či Španělska a Irska po finanční krizi (Byrne, 2015).

Restrukturalizace bankovního sektoru byla vždy zátěží pro veřejné finance. Tento smutný fakt vedl k většímu důrazu na současné směřování makroobezřetnostní politiky2, která by měla systémově omezit tlak bankovního sektoru na veřejné finance v dobách ekonomické recese3. Vedle preventivní makroobezřetnostní politiky se dopad na veřejné finance snaží omezit také rámec pro řešení krize. V dobách krize jsou navíc veřejné finance pod tlakem vycházejícím z reálného sektoru, ale i ze strany podpory domácností. Současná koronavirová situace je toho zářným příkladem, neboť fiskální podpora je masivní (zaměstnanci uzavřených podniků, programy podpory firem) a v součtu dosahuje několika procent HDP. Dluhová zátěž zemí, nejčastěji vyjadřovaná jako poměr dluhu k nominálnímu HDP se tak významně zvýšila, a to jak nárůstem samotného dluhu (čitatel), tak poklesu samotné výše HDP (jmenovatel).

Přístupy k řešení problematických aktiv v bilancích bank

S určitou mírou zjednodušení lze říci, že řešení problematických aktiv4 bank je možno primárně provést dvěma základními přístupy, tj. „přes aktiva“ anebo „přes pasiva“ bilance banky.5 Jak to ve stručnosti funguje? V prvním případě dochází k odkoupení problematických aktiv banky státní nebo jinou institucí a jejich nahrazení aktivy jinými – nejčastěji cennými papíry, které emituje obvykle k tomuto účelu stát. Dané změny se primárně projeví v rozvaze banky jenom na straně aktiv.6 V případě očisty „přes stranu pasiv“, resp. posílení vlastního kapitálu banky třetí osobou, poskytne stát bankám finanční majetek, např. majetkovým vstupem. To se pak následně projeví ve změně vlastního kapitálu banky a pochopitelně také na straně aktiv její bilance (blíže viz např. Kollár a Komárek, 2009). Pokud není možné ponechání problémových aktiv v bilancích bank a jejich následné řešení (tedy běžný přístup), pak mezi nejvyužívanější cesty patří převod problémových aktiv na specializovanou instituci. Tyto instituce mohou vzniknout jak na základě ryze tržního řešení (AMC) nebo jako instituce iniciované státem (vládou).7

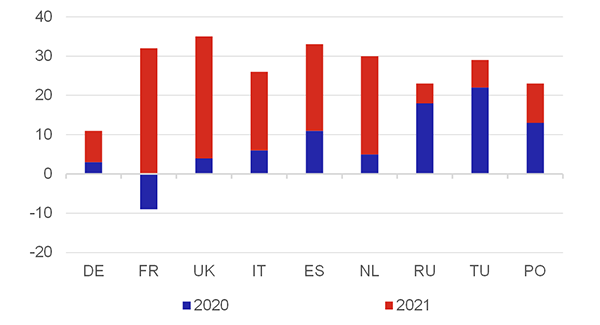

Graf 2 – Očekávání vývoje insolvencí z důvodu koronavirové krize ve vybraných evropských zemích (%)

Zdroj: Euler Hermes and Allianz Research

Agentury spravující problematická aktiva (AMC)

Řešení problematických aktiv v bilancích bank a finančních institucí má různé techniky, od prodeje zástav přes prodej aktiv třetí straně až po správu těchto aktiv s úmyslem výhodnějšího pozdního prodeje. Prodej aktiv třetí straně se může provádět jednotlivě, v blocích, či tradiční sekuritizací (v případě syntetické sekuritizace se aktiva neprodávají, převádí se jen riziko). V případě jednotlivého odprodeje problematických aktiv působí instituce organizující tyto odprodeje jako pouhý agent mezi bankou v nesnázích a kupcem problematických aktiv. Pokud jsou aktiva odprodávána v blocích, funguje daná instituce jakožto vlastník těchto aktiv, který se snaží je spárovat do takové podoby, jež v konečném stádiu povede k maximalizaci čisté současné hodnoty z jejich prodeje. Primární otázkou však je, kdo tato problematická aktiva prodává. Může jít buď o samotnou problematickou banku, respektive jejího nového vlastníka, ale i o soukromou instituci specializovanou na správu a prodej problematických aktiv. V mnohých případech však šlo o veřejnou instituci s mandátem od státu na prodej a mnohdy i na správu těchto problematických aktiv.

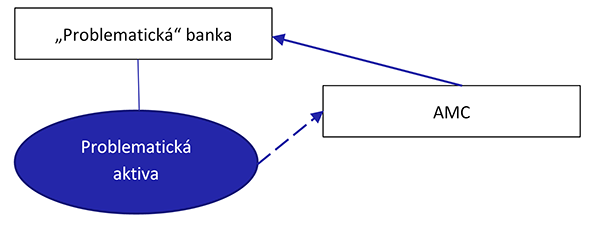

Jednou z technik správy problematických aktiv banky je vytvoření společností spravujících „špatná“ aktiva (Asset Management Companies – AMC), na které jsou daná aktiva následně převedena. Cílem této techniky pomoci problematickým bankám, případně dalším finančním institucím je předpoklad, že její aplikace urychlí proces restrukturalizace dluhů. Graf 3 graficky ilustruje fungování AMC.

Graf 3 – Agentury (AMC) spravující problematická aktiva

Zdroj: Autoři

Základní motivací zakládání AMC je existence velkého množství nesplácených úvěrů a skutečnost, že samotné banky nemusejí disponovat zkušeností s dobýváním nesplácených úvěrů. Výhody zřízení institucí typu AMC přinášejí: (i) úspory z rozsahu (s řešením problematických úvěrů několika bank, popřípadě problematickými úvěry z celého bankovního sektoru se potýká pouze jedna instituce, která může tato problematická aktiva seskupit a prodávat v balících), (ii) zvláštní pravomoci jí udělené vládou, díky kterým může lépe dobývat nesplácené pohledávky i v prostředí se špatnou tržní disciplinou a nezralou legislativou, (iii) zpřetrhání až přátelských vazeb některých bank na některé podniky, (iv) vytvoření sekundárního trhu s problémovými (nesplácenými) aktivy, neboť aby bylo vůbec možné nějaké aktiva sekundárně prodávat, musí existovat trh, na kterém se takováto aktiva budou obchodovat (sekundární trh nesplácených pohledávek však mohl rovněž vzniknout i za použití jiné techniky řešení problémů bankovního sektoru, a proto tento aspekt nemusí být vnímán jako komparativní výhoda této techniky vůči ostatním alternativám řešení problematických aktiv) a (v) zlepšení výnosu z kapitálu investovaného do banky. Tato technika v sobě skrývá i úskalí, tj. (i) riziko dostatečné neodbornosti, neinformovanosti a nedostatečné zkušenosti vládou dosazených manažerů do AMC, (ii) „generování“ spletitých právních sporů spojené s administrativní náročnosti této techniky, (iii) politizace činnosti AMC a (iv) možnost vzniku korupčních tlaků a zejména (v) nebezpečí vzniku morálního hazardu pro banky, jež jsou odlehčeny od nesplácených úvěrů.

Všechny tyto důvody v souhrnu znesnadňují ex ante odhadnout čisté přínosy této techniky. Studie Světové banky8 koriguje populární názor, že AMC, na rozdíl od jiných tržních přístupů k řešení problémů bankovního sektoru, odolává nevýhodám plynoucím z nevyvinutého právního a institucionálního prostředí. Důvodem chybnosti tohoto populárního názoru je již zmíněný omezující vliv slabého institucionálního prostředí na schopnost AMC dostát svým cílům. Manažeři AMC mohou být vystaveni korupčnímu, politickému (při změně vládnoucí strany) a jinému nátlaku, což může vést k upřednostnění jiného než optimálního řešení. Politizace celého procesu restrukturalizace dluhů je tím větší, čím větší je podíl převedených pohledávek na AMC na celkových dluzích v ekonomice.

Převodem špatných úvěrů na instituci typu AMC tyto úvěry z ekonomiky nezmizí a restrukturalizaci těchto úvěrů se ekonomika tímto opatřením nevyhne. Z principiálního hlediska by rovněž nebylo správné, kdyby se banky odlehčily (prostřednictvím centralizované AMC) od všech špatných úvěrů. Aby byly co nejlépe zachovány podmínky soutěže na trhu, měly by být zásahy státu co nejmenší, a tudíž by měly být převedeny jenom ty nejvíce zatěžující úvěry a ty méně obtížné by si banky měly restrukturalizovat na své náklady.

Vznik sítě národních AMC zemí eurozóny?

Motivací možného vzniku sítě národních AMC v zemích eurozóny je prevence před hypoteticky možným rychlým nárůstem NPL v bilancích národních bank a finančních institucí eurozóny, jakožto odrazem nelepšící se situace vyvolané koronavirovou krizí. Doporučení vyvinout systém společností spravujících NPL vydala Evropská rada pro systémová rizika (ESRB) již v červenci 2017. Jak uvádí Mora a Koza (2018), jsou další kroky v tomto směru na úrovni EU velmi obtížné, neboť některé země s vysokými podíly NPL se snaží přijetí dalších opatření oddálit. Důvodem je obava o prohloubení problémů v jejich bankovních sektorech. I přesto ale byla řada bodů z akčního plánu ESRB k NPL splněna, včetně novely CRR (Capital Requirements Regulation). Evropská komise vydala na základě akčního plánu k NPL v březnu 2018 souhrn opatření k řešení vysokých podílů NPL. Součástí těchto opatření je také vzor pro fungování AMC. Myšlenka konceptu národní sítě tzv. „špatných bank“ se nyní opět dostala do popředí v souvislosti s iniciativou Evropské komise9, která očekává, že brzy po skončení koronakrize dojde k vlně selhání v oblasti firem. V říjnu 2020 na iniciativu Evropské komise navázal ve svém článku současný předseda dohledové části ECB Andrea Enria, který varoval, že při realizaci nepříznivého scénáře může objem NPL v eurozóně vyšplhat až na 1,4 bil. EUR, což by značně převyšovalo hodnoty nejen minulé finanční krize, ale také dluhové krize 2011 (FT, 2020). Enria dále uvádí, že společná evropská iniciativa by mohla být užitečným nástrojem, jak se vyrovnat s očekávaným nárůstem NPL a současně jak zajistit stejná pravidla v rámci bankovní unie. Varování přinesla i ECB ve své listopadové zprávě o finanční stabilitě. V ní uvedla, že ekonomické důsledky pandemie dopadnou na banky v druhé části roku 2020 a dále se přesunou do roku 2021 (ECB, 2020).

V řadě zemí fungují tržní mechanismy pro odkup problematických úvěrů velmi dobře. Banky se s problematickými aktivy běžně vypořádávají jejich prodejem třetí straně. Jak bylo zmíněno, výhodou společností zabývajících se správou problematických aktiv (a jednou z ekonomických motivací pro jejich vznik)jsou úspory z rozsahu. Na to je navázána i myšlenka nadnárodní sítě, kdy by díky komunikaci a společnému postupu mohlo dojít ke zvýšení likvidity v tomto tržním segmentu a také vyšší výnosnosti.

Bývalý člen Jednotného výboru pro řešení krizí (Single Resolution Board) Antonio Carrascosa nedávno publikoval skeptický názor k myšlence celoevropského řešení. Jako možné vidí využití lokálních AMC, které by však neměly být financovány z veřejných prostředků (Carrascosa, 2020), tj. je zastáncem tržního řešení. V realitě se však původní plány občas minou s realitou. Příkladem je řešení krize polské Idea bank z konce loňského roku10, kdy se pro financování polské AMC použily prostředky z fondu pro řešení krize.

Specifika koronavirové krize a fiskální prostor

Koronavirová krize je odlišná od finanční krize z období 2007 až 2009 zejména svým původem, ale i rozdílným postižením jednotlivých sektorů ekonomiky. Globální finanční krize byla způsobena prasknutím bubliny, která se významně promítla de facto do všech sektorů ekonomiky. Pokles ekonomik započatý v minulém roce je způsoben zejména vlivem vládních uzavírek v reakci na vývoj epidemické situace, což ve svém důsledku významně omezilo mobilitu faktorů, zejména práce. Jednotlivé sektory ekonomiky nejsou postiženy shodně, nejvíce trpí sektor služeb. Fungování ekonomik je v současnosti spojeno se závazkem vlád jednotlivých zemí poskytovat různou míru podpory v jednotlivých ekonomikách11. Kromě této podpory došlo rovněž k zavedení možnosti odložení platebních povinností jak u fyzických, tak právnických osob. Nacházíme se tak v situaci, ve které není jasné, jak na tom jednotliví dlužníci jsou – zda jsou schopni výdělečnou činnost vykonávat lépe či hůře nežli před krizí. Z dostupných dat tak stále není jasné, k jak velkému upadání firem bude v následujícím období docházet. Rovněž zde hrozí a jistě v praxi nastává fenomén „černého pasažéra“, tj. že o pomoc mohou požádat i subjekty, kterých se covidová nákaza de facto nedotkla. Lze si však připustit i pozitivní aspekty současného vývoje. Současná zkušenost může vést k větší udržitelnosti budoucího vývoje (omezení „zbytečného“ cestování a jeho náhrada vzdálenou komunikací, snížení nadbytečného podílu určitých typů služeb, aktivace farmaceutického průmyslu v boji s tradičními onemocněními typu rakovina, atd.).

Stejně jako nyní podporuje stát jednotlivé segmenty ekonomiky, mohlo by dojít k podpoře i bankovního sektoru. Stát má zájem na stabilitě finančního sektoru, proto jej reguluje a v případě nutnosti, kdy tržní mechanismy selžou, do něj aktivně zasahuje. Myšlenka AMC, i dle návrhu Evropské komise, stojí na tržních mechanismech. V případě, že trh již problematická aktiva nechce od bank vykupovat, ale jejich množství je v bilancích bank příliš vysoké, pak může dojít ke vzniku AMC spravované státem. Pro zabezpečení maximální transparentnosti tohoto procesu by měla být životnost těchto veřejných AMC časově limitována a předem, tj. nejlépe již při jejich vzniku, oznámena účastníkům trhu.

Vedle řešení problematických aktiv pomocí tržních AMC existuje také možnost, kdy je nutné státem zřídit překlenovací instituci, která shromáždí neúnosnou infikaci aktiv bank pod svá křídla. Historické zkušenosti z nedávného období jsou třeba svázány s řešeními problémů v bankovního sektoru v postsocialistických zemích, např. České republice.

Pokud daná země disponuje dostatečným fiskálním prostorem pro potenciální stimulaci ekonomiky, má mnohem větší šanci ekonomiku stabilizovat. To platí jak pro případ „běžné“ recese vyvolané přirozeným cyklem (hospodářským i finančním) tržního mechanismu, tak zejména nenadálé krize globálního charakteru postihnuvší řadu dalších ekonomik. Akademická literatura přináší v této souvislosti nejedno zajímavé poznání. Reinhart a Rogoff (2009) např. ukázali, že vládní dluh vztažený k HDP velmi často roste po eskalaci krize, což odráží pokles příjmů, a pokud současně fiskální autorita není pasivní, tak i nárůst jejich výdajů. Toto dokládají ve svém výzkumu např. Mendoza a Ostry (2008), kteří ukazují, že postoj k aktivistické (expanzivní) fiskální politice se zvyšuje tím více, čím nižší je poměr dluhu k HDP. Romer a Romer (2017) docházejí k závěru, že pokud dosáhne ukazatel dluhu k HDP zhruba 130 %, pak již neexistuje prostor pro hospodářský stimul fiskální politikou.

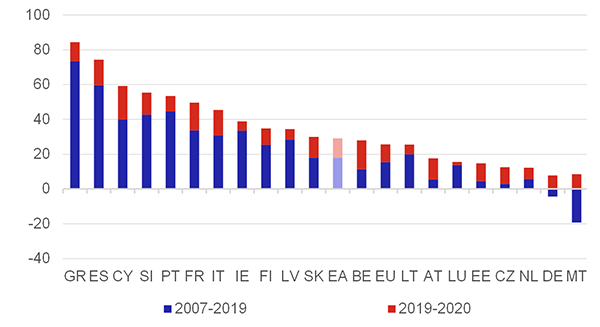

Současný fiskální prostor je v početné skupině zemí OECD rovněž velmi omezený, podobně jako v případě prostoru monetárního. To ukazuje Graf 4, který ilustruje, jak se oproti roku 2007 změnil využitelný fiskální prostor pro potenciální hospodářskopolitickou reakci. Na svislé ose je vynesena změna výše dluhu v poměru k HDP. Z grafu je patrné, že naprostá většina zemí své zadlužení neustále zvyšuje, místo aby si vytvořila fiskální „polštář“ pro řešení případných budoucích problémů. Fiskální prostor se tak v dobrých časech spíše zmenšil, a to není dobrá zpráva. Případ eurozóny ilustruje, že zvýšení fiskálního prostoru je velmi obtížné. I přes řadu opatření na snížení dluhu, která vedla ke zpomalení růstu ekonomik (zejména v zemích jižního křídla) došlo u eurozóny jako celku pouze k nepatrnému poklesu zadlužení.

Graf 4 – Změna velikosti relativního prostoru ve fiskální oblasti (v p.b.)

Zdroj: Eurostat, výpočet autorů

Pozn.: Změna velikosti státního dluhu vůči HDP, pro výpočet použita dostupná data za 2007Q4, 2009Q4 a 2020Q2.

Koronavirová krize zasáhla ekonomiky regenerující se po finanční a v EU dluhové krizi nečekaně a brzy po krizi minulé. Pro řadu zemí může být velmi těžké stabilizovat ekonomiku jak v monetární, tak fiskální oblasti. Lze tedy učinit závěr, že pro řadu zemí jsou hospodářskopolitické možnosti reakce na případnou nutnost stimulace ekonomiky velmi omezené. V oblasti měnové politiky je v nouzi možné využít, pro zabezpečení plnění zákonných mandátů, nekonvenční nástroje. Nicméně i zde je prosto již poměrně vyčerpán, a to jak v použití vhodného nástroje, tak v délce jejich využívání. Řadě centrálních bank, včetně ECB, se nedaří opustit nekonvenční nástroje, které jsou používány kontinuálně od počátku světové finanční krize 2008–2009. Krátké období normalizace před kovidovou pandemií bylo schopno realizovat jen několik centrálních bank vyspělých zemí (Fed, Banco de México, Bank of Canada, Bank of England a také ČNB). V případě fiskální politiky však nekonvenční nástroje de facto neexistují, pokud za ně nepovažujeme nerealistické sliby související s volebním cyklem.

Dlouhodobě neudržitelný vývoj fiskální politiky (narůstající zátěž vzhledem k HDP) může vést k inflačním tlakům a následně pak zkomplikovat fungování monetární politiky. Jde o známý fenomén fiskální dominance. Mezičasové omezení, které je v pozadí, připouští možnost financovat vyšší výdaje než příjmy daněmi, deficity nebo monetizací. Tato fiskální dominance by v této situaci vedla k tlaku na měnovou autoritu (ve smyslu úvah Sargent, Wallace, 1981), cenová úroveň v ekonomice by se stala závislou na vládním rozpočtovém omezení a nemohla by se plně soustředit na vykonávání cíle měnové politiky (viz Woodford, 1995). Naopak měnová dominance by tlačila vládu k omezení výdajů a růstu zdanění, za situace, kdy nejsou další vlivy omezující centrální banku od sledování svého cíle, často cíle inflačního.

Závěr

Nutnost vytvoření sítě AMC mezi zeměmi eurozóny se nám prozatím zdá jako malá, příprava tohoto procesu však jako prozíravá. Důvodem prozatímní nižší potřebnosti je především různá míra nákazy bilancí bank a finančních institucí NPL v Evropě a také otázka tzv. morálního hazardu, kdy by mohlo dojít k přesouvání lokálního problému na unijní úroveň. Nicméně vznik institucí typu AMC v těch nejpostiženějších zemí nelze i z dnešního pohledu vyloučit. Je však otázkou, zda by tento samotný krok vedl k vyřešení celkové situace.

Pro českou ekonomiku je potřeba vzniku AMC i na výhledu prozatím velmi malá, což je dáno velmi solidní kondicí bankovních a dalších finančních institucí, které velmi závažné zhoršení v oblasti NPL zatím nesignalizují, a také dobře fungující správou problematických úvěrů ze strany bank a jejich případného tržního prodeje třetím stranám. Případný vznik AMC v ČR by měl fungovat s maximálním zohledněním tržních principů. Dle našeho názoru bychom považovali za užitečné, aby odpovědné orgány připravily provozuschopný rámec pro založení a fungování takovéto instituce. Jinými slovy jde o naplnění teze „Kdo je připraven, není překvapen“. Současný regulatorní rámec je totiž odlišný od situace před dvaceti lety, takže model Konsolidační banky, resp. České konsolidační agentury, nelze snadno „oprášit“. Po vstupu České republiky do EU se také výrazně změnila pravidla veřejné podpory, což znesnadňuje použití veřejných prostředků pro případnou záchranu bank, i za situace, kdy by fiskální prostor byl stále ještě dostatečný.

Autory jsou Luboš Komárek a Petr Polák. Názory v tomto příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky. Za cenné připomínky autoři děkují Lukášovi Pfeiferovi, Radku Urbanovi a Pavlu Vackovi z České národní banky.

Zdroje

Brož, V., Holub, L. & Pfeifer, L. (2019): Využívání makroobezřetnostních nástrojů k prevenci vzniku systémově vysoké úrovně nevýkonných úvěrů, https://www.cnb.cz/cs/o_cnb/cnblog/Vyuzivani-makroobezretnostnich-nastroju-k-prevenci-vzniku-systemove-vysoke-urovne-nevykonnych-uveru/

Byrne, M. (2015). Bad banks: the urban implications of asset management companies. Urban Research & Practice, 8(2), 255–266.

Carrascosa, A. (2020): A European Bad Bank – a necessary tool for financial stability? https://srb.europa.eu/en/node/1109

Calomiris, C., Klingebiel, D., & Laeven, L. (2004). A taxonomy of financial crisis resolution mechanisms: cross-country experience. The World Bank.

ECB (2020): Financial Stability Review, November 2020

Enria, A. (2020): ECB: the EU needs a regional ‘bad bank’, Financial Times, 26. October, 2020, https://www.ft.com/content/cc3a9a51-4d9a-4c73-9ff0-9f623ecf4065

Fell, J., Grodzicki, M., Martin, R., & O’Brien, E. (2017). A Role for systemic Asset Management Companies in solving Europe’s non-performing loan problems. European Economy–Banks, Regulation and the Real Sector, (17.1).

He, D., Ingves, S., & Seelig, S. A. (2006). Issues in the establishment of asset management companies. In Bank Restructuring and Resolution (pp. 212–226). Palgrave Macmillan, London.

Inoguchi, M. (2012). Nonperforming loans and public asset management companies in Malaysia and Thailand. Asia Pacific Economic Research Paper, (398).

Klingebiel, D. (2000). The use of asset management companies in the resolution of banking crises: Cross-country experience. The World Bank.

Kollár, M., & Komárek, L. (2009). Možnosti řešení problematických aktiv komerčních bank, Politická ekonomie, 5.

Mendoza, E. G., & Ostry, J. D. (2008). International evidence on fiscal solvency: Is fiscal policy “responsible”?. Journal of Monetary Economics, 55(6), 1081-1093.

Mora, M., & Koza, O. (2018): Úvěry se selháním a situace v Evropě jako varovný příklad, Bankovnictví 20. 4. 2018, 10, rubrika: Fokus/Ekonomika.

Polák, P., Komárek, L., Netušilová, P. & Polášková, I. (2020): Reakce fiskální politiky na COVID-19 aneb jak z krize rychle ven, Globální ekonomický výhled 5/2020

Reinhart, C. M., Rogoff, K. S. (2009): This Time Is Different: Eight Centuries of Financial Folly. Princeton, NJ: Princeton University Press.

Romer, C. D., & Romer, D. H. (2017). New evidence on the aftermath of financial crises in advanced countries. American Economic Review, 107(10), 3072-3118.

Sargent, T. J., & Wallace, N. (1981). Some unpleasant monetarist arithmetic. Federal reserve bank of minneapolis quarterly review, 5(3), 1-17.

Woodford, M. (1995): Price-level determinacy without control of a monetary aggregate. Carnegie-Rochester Conference Series on Public Policy, Vol. 43, December 1995, No. 2, s. 1–46, ISSN 0167-2231.

Woodford, M. (1996): Control of the public debt: A requirement for price stability?. NBER,Massachusetts, NBER Working Paper No. 5684, July 1996, 35.

Klíčová slova

finanční krize, AMC, NPL

Klasifikace JEL

G21, O16, H63

1 Současná koronavirová krize se oproti světové finanční krizi z let 2007–2009 liší tím, že její dopady ovlivňuji velmi rozdílně jednotlivé sektory ekonomik. Jsou zde viditelnější vítězové a poražení. Nejpostiženější je bezesporu sektor služeb, což je markantní právě u zemí významněji spojených s turismem.

2 Iniciátorem tohoto procesu byla od počátku nového milénia Banka pro mezinárodní platby (BIS).

3 Využití makroobezřetnostní politiky jako prevence krátce přibližuje např. Brož a kol. (2019).

4 Primárním důvodem vzniku problematických a nesplácených úvěrů bank byla jejich špatná úvěrová politika. Z tohoto důvodu by to v normálních dobách to měli být právě akcionáři a management banky, kdo bude nést hlavní náklady svých chybných kroků. Koronakrize a vládní uzavírky však vedly k novému fenoménu, kdy vlastně za všechny NPL podniky, resp. banky nemohou.

5 Primární řešení přes stranu aktiv (pasiv) může mít dopad i na zrcadlovou část bilance, tj. pasiva (aktiva). Příkladem je třeba posílení kapitálu banky, který má vliv i na stanu aktiv.

6 Toto platí za předpokladu, že problematická aktiva jsou v bilanci oceněna v reálné hodnotě a za reálnou hodnotu se prodávají. Pokud nejsou evidována v reálné hodnotě, tak z prodeje nastane zisk nebo ztráta, což zvýší nebo sníží vlastní kapitál banky. Výše uvedené by platilo také v případě, že prodej není realizován za reálnou hodnotu, např. účetní hodnota je vyšší než reálná hodnota a kupující je ochoten zaplatit víc, než je reálná hodnota (tzn. zaplatí účetní hodnotu), pro kupujícího je to z účetního hlediska vlastně nevýhodný obchod, protože v okamžiku koupě realizuje ztrátu z obchodu.

7 Literatura v této oblasti někdy považuje AMC za termín nadřazený, tj. zahrnuje do něj jako podmnožinu i specializované ad hoc vytvořené instituce iniciované státem (vládou) pro řešení výrazných systémových problémů ve finančním sektoru.

8 Calomiris, Klingebiel, Laeven (2004).

9 “Brussels seeks to help banks offload rising tide of bad loans”, https://www.ft.com/content/294e7af5-7eff-4d38-89f0-6985eb20abb2, https://ec.europa.eu/commission/presscorner/detail/en/IP_20_2375

10 Řešení formou prodeje části podniku; zbytková část původní bilance v AMC: https://www.bfg.pl/przymusowa-restrukturyzacja-idea-bank-s-a/.

11 O fiskálních opatřeních v souvislosti s nemocí Covid-19 pojednává např. Polák a kol. (2020).