Digitální měny centrálních bank (CBDC)

Digitální měny centrálních bank (Central Bank Digital Currencies, CBDC) jsou tématem, které se v posledních letech dostalo do popředí zájmu mnohých centrálních bank. Ve většině případů se jedná o teoretický výzkum či pilotní testování, objevil se však již i první případ praktické implementace. V tomto článku diskutujeme základní charakteristiky konceptu CBDC, jeho potenciální dopady a přístup vybraných centrálních bank.

Vyšlo v publikaci Monitoring centrálních bank – IV/2020 (pdf, 479 kB)

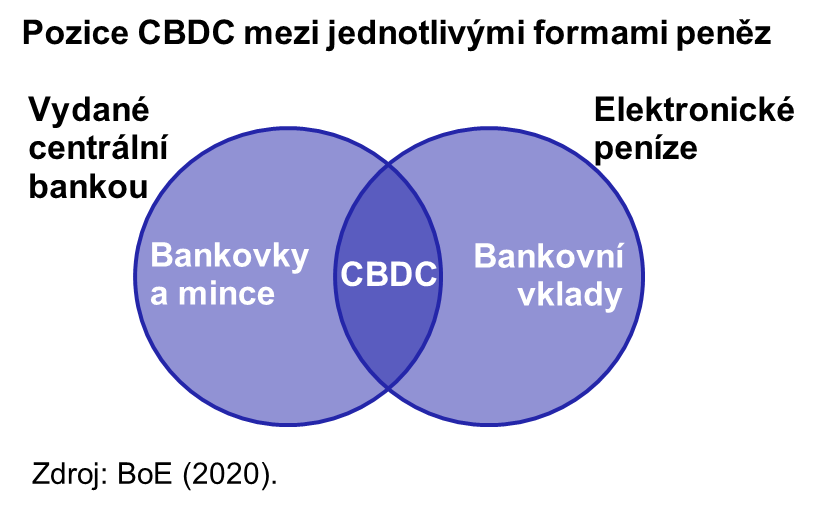

V současné době mohou domácnosti či podniky držet své likvidní peněžní prostředky buď fyzicky ve formě hotovosti, která je z účetního pohledu závazkem, resp. pasivem centrální banky, nebo elektronicky ve formě bankovních vkladů, kde se jedná o závazek příslušné komerční banky. CBDC pak představují potenciální možnost držet peníze, které jsou závazkem centrální banky, ovšem v elektronické podobě. Inspirací pro diskuze o CBDC byl rozvoj kryptoaktiv, z nichž nejznámější je Bitcoin. Oba koncepty se však od sebe značně liší. CBDC by – na rozdíl od kryptoaktiv – byly denominovány v oficiální měně daného státu, byly by zákonným platidlem a byly by směnitelné za jiné formy peněz (hotovost, bankovní depozita) v poměru jedna ku jedné. Využití technologie tzv. distribuované účetní knihy/distribuovaných záznamů (distributed ledger technology, DLT), typické pro kryptoaktiva, také není nutnou podmínkou pro zavedení CBDC a představuje pouze jednu z možných technologických variant jejich konkrétní implementace (více viz diskuze v BoE, 2020).1

Základní vlastnosti CBDC

CBDC představují potenciální inovaci platebního systému. Jejich cílem je nabídnout rychlou, nákladově efektivní, spolehlivou a odolnou infrastrukturu platebního styku v prostředí rostoucí digitalizace ekonomiky. CBDC by také mohly z pohledu centrální banky reagovat na klesající význam hotovosti v některých zemích.2 V případě marginalizace hotovosti by představovaly alternativní možnost držet část peněžních prostředků ve formě účetní pohledávky za centrální bankou a tedy zcela bezrizikově; zároveň by přitom nabízely výhody elektronických plateb, které hotovosti chybí. V rozvojových zemích by CBDC mohly zvýšit tzv. finanční inkluzi, tedy řešit otázku nerovného přístupu k finančním službám a platebnímu styku, tj. problém, že značná část obyvatelstva nemá přístup ke standardním službám komerčních bank. Zde by však musel být systém navržen tak, aby řešil samotné příčiny tohoto problému. Koordinované přijetí CBDC většinou vyspělých států by pak mohlo zrychlit a zjednodušit mezinárodní platby, které jsou v současnosti podstatně složitější a v důsledku i pomalejší a nákladnější oproti platbám vnitrostátním (BIS, 2020).

CBDC si nelze představovat jako jednoznačně vymezený pojem s jasně definovanými detailními charakteristikami. Naopak, celý koncept obsahuje spoustu návrhů a variant, v jakých by mohl být realizován. Mezi centrálními bankami postupně dochází k určité shodě na základních principech, ovšem spousta otázek zůstává stále otevřených. Úplnou shodu na jednotlivých parametrech CBDC pak nelze očekávat ani do budoucna, jelikož optimální nastavení systému záleží na specifických vlastnostech každé ekonomiky a na konkrétní motivaci k přijetí CBDC v každé zemi. Značná flexibilita v jeho nastavení znamená mnoho příležitostí, ale také řadu rizik a překážek, které je před případným zavedením CBDC potřeba důkladně zvážit.

Základními variantami CBDC jsou velkoobchodní versus retailové provedení, kdy pouze druhý typ by byl přístupný pro všechny ekonomické subjekty. V tomto článku se soustředíme zejména na retailovou verzi, která představuje větší potenciální zásah do platebního a ekonomického systému. Tato verze je také více v popředí zájmu většiny centrálních bank.

Zavedení CBDC by neznamenalo, že by celý systém musela nutně provozovat centrální banka. BoE (2020) nabízí model, v němž centrální banka provozuje klíčovou infrastrukturu, ovšem uživatelé využívají systém CBDC skrze soukromé poskytovatele platebních služeb, kteří mohou nabízet i doplňkové služby.

Jednou z dalších důležitých otázek je úročení CBDC. Neúročené CBDC představují bližší substitut hotovosti, úročení CBDC by však dávalo centrální bance větší flexibilitu a přinášelo by nové možnosti v oblasti měnové politiky. Vyšší atraktivita CBDC skrze úročení by však také zesilovala riziko pro finanční stabilitu (viz diskuze o makroekonomických dopadech níže). Související možností je nastavení limitů aplikovaných na účty CBDC (limity maximálního celkového množství prostředků na účtu či na velikost jednotlivé transakce) tak, aby byl tento nástroj využíván k samotnému platebnímu styku, ale aby zcela nevytlačil bankovní depozita.3

Ačkoli neexistuje jeden všeobecně přijímaný model CBDC, zainteresované centrální banky definovaly alespoň základní principy, které by systém měl splňovat (viz např. BoE (2020), BIS (2020), ECB (2020)). Mezi ně patří vysoká bezpečnost a odolnost systému vůči technickým výpadkům i kybernetickým útokům, jeho nepřetržitá dostupnost, rychlost a efektivita, jednoduchost umožňující využívání i osobám s nízkými technologickými schopnostmi, či flexibilita vůči dalšímu rozvoji technologií. Dále by si měl systém umět poradit s možnými narůstajícími objemy plateb, měl by být kompatibilní s jinými platebními systémy a měl by rozdělit související agendu mezi centrální banku a soukromé subjekty tak, aby došlo k efektivnímu využití expertíz obou sektorů. Optimálně by měl systém alespoň v nějaké míře umožňovat také offline platby. Systém by měl bránit praní špinavých peněz či financování terorismu, ale v rámci toho zároveň poskytovat co nejvyšší možnou míru anonymity. Některé z těchto principů jsou částečně protichůdné a jejich naplnění zároveň a zcela tak není reálné. Množství zmíněných principů a souvisejících dosud nezodpovězených otázek ukazuje, jak velké množství práce ještě centrální banky čeká před případným zavedením CBDC – a to zejména v těch zemích, kde již současný platební systém funguje na relativně vysoké úrovni a představuje tak pro CBDC poměrně vysoko nastavenou laťku. Dalším problémem je také legislativní ukotvení CBDC, protože mnohým centrálním bankám zákon zatím ani neumožňuje CBDC vydat (neboť legislativa je obvykle starší než samotný koncept CBDC).

Makroekonomické dopady

Podstatným aspektem vyžadujícím podrobný výzkum je dopad CBDC na finanční stabilitu. Na jedné straně by zavedení CBDC mohlo skrze potenciálně odolnější platební systém finanční stabilitu posílit. Na straně druhé je jednou z hlavních nevýhod CBDC riziko, že by tento nástroj mohl vytlačit bankovní depozita. Pokud by CBDC spotřebitelům nabízely srovnatelný užitek jako depozita v bankách, ale jakožto účetní závazek centrální banky by byly považovány za zcela bezrizikové, spotřebitelé by proměnili své vklady v komerčních bankách právě za CBDC.4 Banky by na odliv zdrojů mohly reagovat zvýšením úrokové sazby nabízené vkladatelům, případně by mohly hledat alternativní zdroje financování. Jejich náklady by však každopádně stouply. Výsledkem by mohlo být omezené a dražší poskytování úvěrů ekonomickým subjektům. Pokud by přeměna bankovních depozit na CBDC probíhala nárazově, například krátce po zavedení CBDC nebo v případě zvýšené nejistoty či finanční krize, situace by mohla vést k tzv. runu na banky a ohrožovala by stabilitu bankovního sektoru. Příliš atraktivní forma CBDC by tak mohla paradoxně vést k negativním ekonomickým dopadům. Pokud však na druhé straně mají CBDC mít pro uživatele nějaký užitek, určitá míra přeměny depozit na CBDC je nevyhnutelná. Vytvoření CBDC v takové podobě, aby byl tento nástroj užitečný, ale aby zároveň neohrožoval stabilitu bankovního sektoru, tak je značnou výzvou.

Co se týče měnové politiky, CBDC by mohly vést k přímému dopadu změn měnověpolitických sazeb na domácnosti a podniky. Výsledkem by tak mohla být rychlejší a silnější transmise konvenční měnové politiky. Záleželo by však na konkrétním nastavení systému úročení CBDC. Zároveň by však výše diskutovaný odklon od bankovních vkladů (a z něj plynoucí nižší dostupnost úvěrů či nárůst jejich ceny) pravděpodobně měl citelné dopady na agregátní nabídku i poptávku a v důsledku by tak mohl provádění měnové politiky značně zkomplikovat (BoE 2020).

CBDC by také mohly otevřít nové možnosti v oblasti měnové politiky.5 V hypotetickém případě, v němž by CBDC zcela nahradily hotovost, by umožnily překonání problému dolní hranice úrokových sazeb. Hotovost totiž představuje nulově úročenou alternativu k prostředkům na účtech úročených negativní sazbou, což limituje pokles měnověpolitických sazeb hlouběji do záporu. Centrální banky však deklarují, že hotovost budou podporovat, dokud po ní bude společenská poptávka (BIS 2020).

Hampl a Havránek (2018) vidí v CBDC možnost, jak implementovat jiný teoretický nástroj nekonvenční měnové politiky, a sice přímou podporu spotřeby, neboli Miltonem Friedmanem navrhované tzv. vrtulníkové peníze (helicopter drop of money). V recesi a v rámci svého mandátu cenové stability by centrální banka mohla připsat každému občanovi určitou sumu „digitální hotovosti“ a zavést pobídky ke spotřebě spíše než k úspoře těchto prostředků. Využití CBDC by zároveň umožnilo aplikovat tento nástroj bez nutnosti koordinace s fiskální politikou, a nehrozilo by tak omezení nezávislosti centrální banky.

Přístup jednotlivých centrálních bank k CBDC

Podle průzkumu Banky pro mezinárodní platby (BIS)6 z roku 2019 provádělo či se chystalo provádět alespoň teoretický výzkum zaměřený na CBDC přes 80 % respondentů. Přibližně 10 % centrálních bank pak bylo již ve fázi pilotních projektů (v této fázi však nebyla žádná z centrálních bank rozvinutých zemí). Mezi hlavními motivacemi pro zavedení CBDC centrální banky uváděly zejména již zmiňované zvýšení efektivity a bezpečnosti platebního styku a v případě rozvojových zemí také finanční inkluzi. Napříč rozvinutými i rozvojovými zeměmi mezi motivace patřila také oblast finanční stability a v menší míře měnové politiky. Přes 70 % centrálních bank však momentálně buď není právně autorizováno CBDC vydat, nebo si je ohledně své autorizace nejistých (tj. v příslušných zemích dosud není tato oblast zákony jasně definována). Zavedení CBDC považovalo v blízké době za pravděpodobné 10 % centrálních bank (všechny z rozvojových zemí), ve střednědobém horizontu (do šesti let) pak necelých 20 %. Přes 60 % respondentů však považuje přijetí CBDC za nepravděpodobné i ve střednědobém horizontu.7 Otázkou zatím zůstává, do jaké míry uvedené preference centrálních bank následně posunula letošní koronavirová pandemie.

V říjnu letošního roku vydalo sedm významných centrálních bank8 pod záštitou BIS zprávu (BIS 2020), ve které shrnují základní principy a charakteristiky, které by podle nich měly CBDC měly splňovat, stejně jako otevřené otázky pro další výzkum, který chtějí banky i nadále vzájemně koordinovat. Nejdůležitějšími prvky CBDC by měla být konzistence s mandáty centrálních bank v oblasti cenové a finanční stability; již zmíněná podpora hotovosti, dokud po ní bude společenská poptávka; a poskytnutí inovací a efektivity pro koncové uživatele.

Jednou z nejaktivnějších centrálních bank v oblasti CBDC je švédská Riksbank, která se musí dlouhodobě potýkat s klesající rolí hotovosti v ekonomice. To bylo v roce 2017 motivací pro zahájení projektu tzv. e-krony.9 Do února 2021 bude probíhat pilotní projekt zaměřený na zkoumání jejího technického řešení, který je založený na DLT technologii. Samotné rozhodnutí o přijetí e-krony do praxe či o jejím přesném nastavení však zatím nepadlo.

S poklesem významu hotovosti se potýká také Norsko. I Norges Bank se proto věnuje výzkumu CBDC a v uplynulých třech letech vydala tři zprávy diskutující průběžný vývoj v této oblasti. Dle nedávného projevu viceguvernérky Norges Bank Idy Wolden Bache by měla NB rozhodnout o detailech dalšího postupu v první polovině příštího roku.

Ve výzkumu CBDC je aktivní také Bank of England, jejíž poznatky shrnuje článek BoE (2020), který zároveň vymezuje otázky pro další výzkum a snaží se podnítit diskuzi s dalšími relevantními subjekty. Hlavní motivací v případě Velké Británie je zejména zefektivnění platebního systému. K pilotnímu projektu či samotnému rozhodnutí o přijetí CBDC zatím nedošlo.

Evropská centrální banka vydala v říjnu letošního roku zprávu o digitálním euru, ve které diskutuje základní charakteristiky a varianty svého konceptu (ECB 2020). Cílem zprávy je také zahájit veřejnou diskuzi. Během roku 2021 plánuje ECB rozhodnout, zda zahájí projekt přípravy konkrétní verze CBDC, který by pravděpodobně trval řádově několik let. Samotné zavedení CBDC by pak vyžadovalo koordinaci s dalšími vrcholnými orgány EU.

Otázka CBDC je relevantní i pro americký Fed, který k tématu nicméně přistupuje poměrně obezřetně. Jeho šéf Jerome Powell vyjádřil na nedávném Fóru o centrálním bankovnictví pořádaném ECB vůli Fedu být v popředí výzkumu zaměřeného na CBDC, zároveň však (i s ohledem na funkci dolaru jako hlavní rezervní měny) považuje za zásadní udělat to „správně, spíše než se snažit být první.“

Kanadská BoC letos v únoru zveřejnila záměr přijmout takové kroky, aby byla připravena zavést CBDC v případě, že by v budoucnu potřeba takového nástroje vznikla. Samotné zavedení CBDC však BoC zatím neplánuje. Švýcarská SNB spolu s tamní burzou SIX v roce 2019 zahájila projekt na využití velkoobchodních CBDC pro obchodování mezi účastníky finančního trhu s využitím DLT. K retailové verzi CBDC naopak přistupuje SNB poněkud rezervovaně, ovšem na výzkumu a debatách o tématu se přesto podílí (viz účast na diskutované zprávě BIS). Také novozélandská RBNZ téma CBDC sleduje a provádí výzkum, ovšem na přijetí nástroje do praxe se zatím nechystá. Ze zahraničních centrálních bank pravidelně sledovaných v Monitoringu centrálních bank se tak pouze maďarská MNB a polská NBP věnují CBDC spíše okrajově.10 Podobně také Česká národní banka vývoj diskuzí o CBDC se zájmem sleduje, ovšem zavedení CBDC není v nejbližších letech pravděpodobné, neboť Česká republika se s fenoménem klesajícího využívání hotovosti nepotýká, finanční inkluze zde problémem není a současný elektronický platební styk funguje spolehlivě.

Z ostatních centrálních bank je ve značně pokročilé fázi vývoj CBDC v čínské PBoC, která během letošního roku provedla několik kol pilotního testování svého digitálního jüanu. V případě Číny je ve hře nahrazení hotovosti CBDC spíše než její pouhé doplnění. Jistou motivaci pro brzké zavedení CBDC představuje také snaha o zvýšení globálního významu čínského jüanu.

K prvnímu případu zavedení CBDC do praxe pak došlo v říjnu letošního roku na Bahamách. Tamní centrální banka zavedla po předchozím pilotním testování do ostrého provozu tzv. Sand Dollar. Je všeobecně přístupný (tj. umožňující i retailové platby), neúročený a obsahuje limity v podobě maximálního přípustného celkového množství prostředků na účtu a maximálního přípustného objemu jedné transakce.11 Motivací v případě Baham je zejména zvýšení finanční inkluze (roztříštěnost státu na mnoho ostrovů činí dostupnost bankovních služeb omezenou). Na vyhodnocení dopadů CBDC je však zatím příliš brzy.

Závěr

CBDC představují velmi aktuální téma, kterým se alespoň na teoretické úrovni zabývá většina centrálních bank. Lze očekávat, že významnou roli v diskuzích i ve výzkumu budou zastávat i nadále. Široká škála možných dopadů CBDC na platební systém i na makroekonomické podmínky nabízí značné příležitosti, ale nese s sebou také mnohá rizika. K prvnímu zavedení tohoto nástroje do praxe již došlo na Bahamách, v pokročilé fázi projektu jsou pak Čína a Švédsko. Ve většině zemí však převládá obezřetnost ohledně zavádění CBDC do praxe, neboť s tímto nástrojem je zatím spojeno více otázek než odpovědí. Zda a případně kdy dojde k přijetí CBDC v některé z vyspělých zemí ostatně zůstává rovněž jednou z nich.

Literatura

Auer, R. a R. Böhme (2020): „The technology of retail central bank digital currency“, BIS Quarterly Review, March 2020. https://www.bis.org/publ/qtrpdf/r_qt2003j.htm

Auer, R., G. Cornelli a J. Frost (2020): „Rise of the central bank digital currencies: drivers, approaches and technologies“, BIS Working Papers, No. 880. https://www.bis.org/publ/work880.htm

Barrdear, J. a M. Kumhof (2016): „The macroeconomics of central bank issued digital currencies.“ Bank of England, Staff Working Paper, No. 605. https://www.bankofengland.co.uk/working-paper/2016/the-macroeconomics-of-central-bank-issued-digital-currencies

BIS (2020): „Central bank digital currencies: foundational principles and core features“, Bank for International Settlements, Report no 1 in a series of collaborations from a group of central banks. https://www.bis.org/publ/othp33.htm

Boar, C., H. Holden a A. Wadsworth (2020): „Impending arrival: a sequel to the survey on central bank digital currency“, BIS Papers, No. 107. https://www.bis.org/publ/bppdf/bispap107.htm

BoE (2020): „Central Bank Digital Currency: opportunities, challenges and design“, Bank of England, Discussion Paper. https://www.bankofengland.co.uk/paper/2020/central-bank-digital-currency-opportunities-challenges-and-design-discussion-paper

ECB (2020): „Report on a digital euro“, European Central Bank.

https://www.ecb.europa.eu/pub/pdf/other/Report_on_a_digital_euro~4d7268b458.en.pdf

Hampl M. a T. Havránek (2018): „Central Bank Capital as an Instrument of Monetary Policy“, IES Working Papers 25/2018. IES FSV, Charles University. https://ies.fsv.cuni.cz/sci/publication/show/id/5888/lang/en

Khiaonarong, T. a D. Humphrey (2019): „Cash Use Across Countries and the Demand for Central Bank Digital Currency“, IMF Working Paper No. 19/46. https://www.imf.org/en/Publications/WP/Issues/2019/03/01/Cash-Use-Across-Countries-and-the-Demand-for-Central-Bank-Digital-Currency-46617

Sveriges Riksbank (2020): „Sveriges Riksbank Economic Review. Second special issue on the e-krona.“ Economic Review 2020:2. https://www.riksbank.se/globalassets/media/rapporter/pov/engelska/2020/economic-review-2-2020.pdf

1 Oproti prvním kryptoaktivům má k CBDC blíže novější třída kryptoaktiv, tzv. stablecoins. Této problematice se blíže věnoval tematický článek v letošním březnovém vydání publikace ČNB Globální ekonomický výhled. Zde se však budeme věnovat pouze samotným CBDC.

2 Trend klesající poptávky po hotovosti je typický zejména pro skandinávské země a není tedy zdaleka přítomný všude. Dlouhodobým trendům používání hotovosti a jejich determinantům se věnoval tematický článek v publikaci ČNB Globální ekonomický výhled z března 2018. Roli hotovosti v 11 zemích se s využitím několika odlišných ukazatelů věnují také Khiaonarong a Humphrey (2019).

3 Výše uvedené varianty nastavení CBDC v žádném případě nejsou vyčerpávajícím přehledem všech otevřených otázek ohledně podoby celého systému, naopak představují pouze několik vybraných bodů. Například diskuze samotného technologického nastavení systému (včetně role technologie DLT) je nad rámec tohoto článku; případné zájemce odkazujeme např. na Auer a Böhme (2020) či Auer a kol. (2020).

4 Tento jev by alespoň částečně mohla kompenzovat skutečnost, že bankovní účty běžně nabízí doplňkové služby (např. krátkodobé úvěry ve formě plateb kreditními kartami), což jejich atraktivitu zvyšuje.

5 Např. Barrdear a Kumhof (2016).

6 BIS provedla v roce 2019 průzkum postoje centrálních bank k CBDC. Výsledky odpovědí celkem 66 centrálních bank, z nichž 21 reprezentuje rozvinuté ekonomiky a 45 rozvíjející se země, prezentují Boar a kol. (2020).

7 Samotný průzkum obsahuje také rozlišení postojů k široce přístupným (retailovým) a k velkoobchodním CBDC. Centrální banky deklarují větší zájem o široce přístupné CBDC.

8 Jedná se o kanadskou BoC, ECB, japonskou BoJ, švédskou Riksbank, švýcarskou SNB, Bank of England a Fed.

9 Motivaci pro zahájení projektu e-krony vysvětloval guvernér Riksbank Stefan Ingves v projevu, který popisovalo vydání Monitoringu centrálních bank v březnu 2018. Postup projektu a jeho konkrétní aspekty diskutuje materiál Sveriges Riksbank (2020).

10 I tyto centrální banky však téma nějakou formou reflektují, viz např. zde pro MNB a zde pro NBP.

11 Respektive využívání CBDC ve vyšších objemech je možné jen po splnění vysokých nároků na identifikaci a poskytnutou dokumentaci ze strany uživatele.