Stablecoins – brána mezi světem kryptoaktiv a konvenčních aktiv?

Stablecoin je digitální žeton (token) mající sloužit jako digitální platidlo se stabilní hodnotou v konvenčním měnovém vyjádření, zpravidla díky budťo přímému navázání na jedno či několik konvenčních aktiv nebo alespoň díky krytí takovým aktivem či aktivy. Většina stablecoinů funguje na principu blockchainu, což investorům umožňuje snáze s nimi obchodovat na kryptoburzách. V tomto článku se zabýváme vztahem stablecoinů k tradičním financím, různými zdroji poptávky po stablecoinech a zároveň i postavením digitálních měn centrálních bank (central bank digital currencies, CBDC) v ekosystému kryptoaktiv v podmínkách přítomnosti soukromých stablecoinů.

Vyšlo v publikaci Globální ekonomický výhled – březen 2020 (pdf, 1 MB)

Úvod

Ačkoli první kryptoměny byly svými tvůrci propagovány jakožto inovativní forma peněžní směny, jejich skutečná atraktivita se zatím projevila v podobě snadno dostupné (i když spekulativní) investiční příležitosti. Naopak využitelnost kryptoaktiv k transakcím zatím většinou budila zklámání, a to nejen kvůli složitosti platebních postupů, ale i prohibitivní cenové volatilitě. Hlavní důvod posledně jmenovaného fenoménu, mimo pravidelně se nafukujících a následně praskajících cenových bublin, je spatřován v nejasné, pokud vůbec přítomné, vnitřní hodnotě první generace altcoinů (tzn. produktů jako Bitcoin, Ether a stovek jejich následovníků). Zlepšení je proto často očekáváno ze strany takové konstrukce digitálních měn, která zahrnuje jednoznačně identifikovatelná podkladová aktiva. Tímto způsobem vznikl i pojem stablecoin.

Stablecoin je třídou takových kryptoměn, které usilují o cenovou stabilitu zabudovanou přímo do své konstrukce. Zrod stablecoinů souvisí se snahou spojit to nejlepší z obou světů: okamžité zpracování a bezpečí plateb nabízené kryptoměnami a nízkovolatilní transparentní hodnotu oficiálních měn. Stablecoiny jsou kryptoměny, které se snaží navázat svou cenu na nějakou referenční hodnotu. Referenčním aktivem může být měna (třeba americký dolar), komodita (například zlato) anebo jiné kryptoaktivum. Zmíněné cenové stability stablecoinů je dosahováno buď kolateralizací (krytím) anebo algoritmickým procesem nákupu a prodeje referenčního aktiva či jeho derivátů.[1] V současnosti existuje několik desítek stablecoinů obchodovaných aspoň na některých kryptoburzách. Velikost příslušných trhů není zrovna ohromující: největší z existujících stablecoinů má tržní kapitalizaci kolem 7 bil. USD zatímco například tržní kapitalizace největšího z altcoinů, tj. Bitcoinu, převyšuje 170 bil. USD. Na druhé straně se ale stablecoinové trhy co do velikosti již pohybují v podobném rozsahu hodnot jako trhy s největšími altcoinovými rivaly Bitcoinu (viz https://coinmarketcap.com/currencies/).

Prakticky každý existující nebo připravovaný stablecoin se prezentuje především jako platební prostředek, ačkoli úloha uchovávání hodnoty – plynoucí z jeho povahy, jež je aktivně vyhledávaná uživateli, je jimi jen tiše předpokládaná. Také přístup oficiálních institucí ke stablecoinům prozatím vycházel z jejich potenciální či skutečné úlohy při zpracovávání plateb (především přeshraničních, viz BIS, 2019), zatímco funkce uchovávání hodnoty nebyla objektem běžné pozornosti. Jak se zdá, ekonomická stránka posledně jmenované funkce ještě není pochopena natolik, aby dala vzniknout nějakým vyhraněným postojům.

Obrázek 1 – Typy stablecoinů

Zdroj: https://masterthecrypto.com/guide-to-stablecoin-types-of-stablecoins/

Klasifikace stablecoinů

Základní dělicí čára v množině stablecoinů prochází mezi kryptoměnami krytými a nekrytými. Posledně jmenované používají vlastní šifrovací techniky založené na blockchainech a decentralizované chytré kontrakty, aby prosadily zvolená oceňovací pravidla. Teoreticky vzato, dobře navržený nekrytý stablecoin dokáže udržovat svou hodnotu neomezeně dlouho nezávisle na celkovém vývoji na trzích krypto- a konvenčních aktiv. Na druhé straně, jejich použitelnost je do značné míry omezena na kryptosvět, pro nějž byly navrženy, a nezasahují tak přímo do oblasti platnosti oficiálních měn. Z toho důvodu nekryté stablecoiny v tomto článku dále nerozebíráme.

Další kategorií, která nemá pro tento článek velký význam, jsou stablecoiny kryté jinými kryptoměnami. Ty jsou v podstatě krypto-obdobou derivátů a tzv. ETF (exchange-traded funds) ze světa tradičních financí. Nejsou tudíž důležité pro ústřední téma tohoto příspěvku, kterým je spojení mezi krypto- a konvenčními měnam;, namísto toho jsou zajímavé především pro profesionální obchodníky a krypto nadšence.

Dále existují stablecoiny založené tzv. na principu ražebného, jejichž provozovatelé dosahují stabilního ocenění svého tokenu za pomoci tržních operací (založených na chytrých kontraktech) na krypto burze, bez potřeby krytí. Ty jsou v podstatě kryptoverzí entit algoritmického obchodování, která slibuje stabilní hodnotu za proměnlivých tržních podmínek, a je tím pádem taktéž pouhým krypto derivátem, popřípadě sledovacím fondem (tracking fund) bez zvláštního vztahu ke zde diskutovanému tématu.

Uvnitř podtřídy kryté konvenčními aktivy je nejčastěji používáno výchozí rozdělení na soukromé a oficiální stablecoiny. V případě druhých jmenovaných se má v zásadě na mysli kategorie digitálních měn centrálních bank (CBDC). Je samozřejmě nutné mít jistotu, že to, co centrální banky nabízí pod hlavičkou CBDC, není pouhým alternativním fyzickým provedením hotovosti, nýbrž skutečně nástrojem směny nabízejícím nové funkcionality co do přístupu, zaznamenávání transakcí a možností použití. Ve světle aktuálně existujících projektů CBDC lze učinit závěr, že CBDC jako takové nejsou podmnožinou stablecoinů v pravém slova smyslu, i když existuje neprázdný průnik (viz BIS, 2018, nebo Kumhof a Noone, 2018). Dokud jsou CBDC jednoduše digitální náhradou původních papírových platidel, nepředstavují žádnou významnou finanční inovaci. Na druhé straně, poněvadž krytí CBDC oficiálními rezervami je stejné jako to, které existuje pro dosavadní oficiální peníze, potom formálně vykazují klíčový atribut stablecoinu. Navíc, CBDC sdílí se soukromými stablecoiny (proklamovaný, ne nutně skutečný) záměr zjednodušit platební systém. Nicméně z hlediska pravého důvodu vzniku, CBDC (v první řadě – produkt pojmenovaný Digital Currency/Electronic Payment, neboli DCEP, jehož uvedení chystá čínská centrální banka) vypadají spíše jako pokus o protilátku vůči soukromým stablecoinům, nežli v dobře víře zaváděná konkurence.

Stablecoiny kryté oficiálními měnami

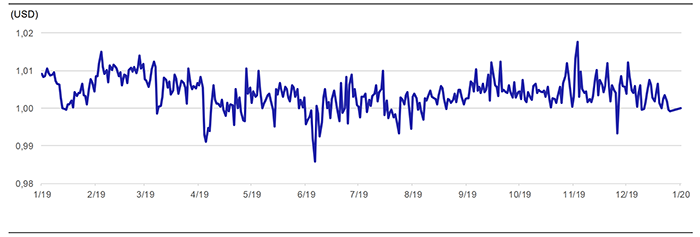

Nejvíce rozšířeny jsou stablecoiny kryté oficiálními měnami, což většinou znamená, že stablecoinová jednotka je směnitelná v poměru 1:1 za jednotku nějaké oficiální měny nebo koše měn. Nejznámějším příkladem je Tether (USDT, v době svých začátků v r. 2014 se prezentoval pod názvem RealCoin). Tvůrci Tetheru deklarovali záměr obsloužit ty uživatele bitcoinových nebo etherových blockchainů, kteří si přejí zachovat své účetnictví v amerických dolarech. (Není překvapením, že se tento nápad zrodil mezi provozovateli jedné z kryptoměnových burz, konkrétně Bitfinexu.) A tak USDT je tokenem, u kterého se předpokládá fixace na americký dolar. Ideálně by se jeden USDT také měl obchodovat na burzách přesně za 1,00 USD. Emitenti Tetheru zajišťují tento požadavek tím, že drží rezervní aktiva denominovaná v USD. Nicméně jelikož USDT není všeobecně přijímán na kryptoburzách (například, CoinBase v současnosti Tether nepodporuje), hloubka trhu s Tetherem je proměnlivá a nespolehlivá. Proto se transakční ceny Tetheru v efektivním vyjádření mohou někdy výrazně odchylovat od benchmarku (Obrázek 2).

Obrázek 2 – Cena Tetheru

Zdroj: coinmarketcap.com

Konstrukce Tetheru se snaží o poskytnutí řešení pro problému typu “nedosažitelné trojice”: kombinace fixního konverzního poměru, fixní ceny na sekundárním trhu a plného krytí rezervami. Nejbližší obdobou je pravděpodobně politika měnového výboru prováděná suverénním státem (přičemž stablecoin odpovídá národní měně a jeho krytí oficiálními měnami – devizovým rezervám). Nicméně, stát nepotřebuje provozovat měnový výbor jako výdělečný podnik a místo toho financuje svou spotřebu pomocí obyčejného zdanění. Naproti tomu emitenti Tetheru nemohou nikoho zdanit, zatímco poplatky, které dokážou vybírat pro účely křížového subvencování své kryptoměny (například z provozování Bitfinexu, kterému přítomnost USDT přihrává zákazníky) jsou sotva postačující, aby pokryly možnou ztrátu. Tato okolnost vzbuzuje podezření, že přinejmenším závazek plného krytí nemusí být plně kredibilní. Přesto Tether dokázal, že je atraktivním nástrojem pro ty, kteří hledají spojení svobody slibované finančnictvím založeným na kryptoměnách s (relativní) stabilitou účetnictví v oficiální měně. Kromě toho pochází velká část poptávky po Tetheru od profesionálních obchodníků s kryptoaktivy, kteří jej využívají v zajišťovacích operacích. Mimo tuto specifickou skupinu se sice ozývají hlasy označující Tether za podvod (Masterthecrypto, 2019) a uvádějící na podporu tohoto tvrzení neprůhlednost jednání emitenta, proměnlivou a neuchopitelnou strukturu rezerv, spojení s pochybnými firmami a četné soudní pře. Nehledě na tyto hrozivě vyznívající informace, vyvolává převážná většina uživatelů Tetheru dojem dostatečné připravenosti na zvládnutí příslušného rizika, zatímco širší veřejnost v současnosti není exponována vůči USDT v podobné míře jak to bylo v jiných případech vůči předchozím objektům fintechové horečky na způsob P2P-půjček.

V současnosti existují jiné stablecoiny kryté oficiálními měnami (v celkovém počtu asi dvaceti) nabízející poněkud vyšší míru transparentnosti nežli Tether. Mezi příklady jsou USD Coin (USDC), Paxos Standard Token (PAX) nebo TrueUSD (TUSD). Nicméně jejich tržní kapitalizace zůstává nízká, což odráží jejich velmi nízký stupeň penetrace ve srovnání s Tetherem.

Stablecoiny zajištěné komoditami

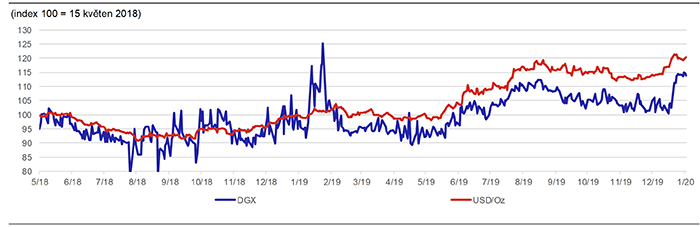

Rezervy zajišťující tyto stablecoiny jsou nejčastěji buď drahé kovy (zlato) nebo energetické komodity (ropa). Tato kategorie má hodně výhod, jako je zástava v podobě hmotného statku, cenová stabilita odvozená od stability podkladového aktiva, a stejně tak příslib likvidity plynoucí z toho že ti, co obchodují s tokeny, ať už jsou to profesionálové nebo investoři v retailovém segmentu, přesně vědí, co nakupují a prodávají nezávisle na použitých technologiích a algoritmech. Nicméně nejdůležitější výhodou se zdá být to, že na rozdíl od stablecoinů krytých oficiálními měnami, při krytí komoditami se poskytovatelé nesnaží o zajištění nedosažitelné trojice. Vlastně vzhledem k pohybům cen komodit vyjádřených v oficiálních měnách by něco takového bylo sotva možné. Ceny stablecoinů zajištěných komoditami, jak by se také dalo přirozeně předpokládat, se pohybují pod vlivem jak změn cen podkladových aktiv, tak faktorů specificky vázaných na situaci příslušného tokenu (Obr. 3). Nutnost skladovat fyzický produkt, jakožto zajištění, přirozeně obnáší náklady stejně tak jako pravidelné audity a zároveň znamená centralizaci. Jinak řečeno, nelze očekávat, že stablecoiny zajištěné komoditami budou měnit majitele na decentralizované, neomezeně přístupné síti. Na druhou stranu se tokenizace obchodu s komoditami ukázala jako atraktivní proces z hlediska přístupu k trhu a likvidity.[2]

Největším v současnosti používaným stablecoinem zajištěným komoditou je Digix Gold Token (DGX). Avšak možná trochu překvapivě v porovnání s dobou před několika lety je DGX prakticky jediným ve své kategorii s tržní kapitalizací, která by stála za zmínku: To se pravděpodobně dá vysvětlit množstvím mezitím odhalených podvodných projektů v této oblasti, které dokázaly podkopat investorskou důvěrou v tento druh digitálních aktiv.

Obrázek 3 – Cenové indexy Digix Gold Tokenu a trojské unce zlata

Zdroj: coinmarketcap.com, Thomson Datastream

Iniciativa zvaná Libra

Za skutečně všeobecně rozšířený zájem o stablecoiny, který lze pozorovat od poloviny loňského roku, nevděčíme žádnému z již realizovaných projektů tolik jako poměrně vágně vyjádřenému záměru v podobě oznámení o Libře učiněné Facebookem v červnu 2019. Pro začátek, Facebook založil sdružení zvané Libra Association v Ženevě. Sdružení mělo 28 zakládajících členů včetně jmen jako Mastercard, PayPal, Visa, Spotify, Lyft, Uber, Coinbase, Andreesen Horowitz, Union Square Ventures, eBay a dalších velkých společností. Důvodem následného pozdvižení byla zjevně obrovská tržní síla korporace Facebook v řadě aktivit na internetu a z toho plynoucí očekávání rychlého a hlubokého globálního pronikání slíbeného produktu. Tato okolnost byla také příčinou zvýšené pozornosti ze strany regulátorů, která nakonec vyplašila několik prvotních prominentních korporátních podporovatelů (viz Fintechnews Singapore, 2019). V současnosti PayPal, Visa, Mastercard, eBay, Vodafone a řada dalších původních členů již nejsou součástí Libra Association.

Ve skutečnosti FB začal s experimenty v oblasti fintechu a platebních systémů ještě několik let před současnou iniciativou pod jménem Libra, a má příslušné projekty běžící formálně nezávisle na Libře. Například, dceřiná firma Facebooku WhatsApp rozjíždí v Indii aplikaci Whatsapp Pay v kategorii P2P-plateb s výhledem i na další asijské trhy. Tyto kroky podniknuté, na rozdíl od Libry, s nulovou snahou o publicitu, ilustrují autentický zájem Facebooku o expanzi do oblasti online plateb v ekonomikách, v nichž se těší největším tržním podílům. A pro tyto již běžící a plánované aplikace z oblasti označované jako internet hodnot je Libra pouze jedním, a možná ani ne nezbytně potřebným, nástrojem.[3] Minulá zkušenost (například přerušení v červnu 2019 podobného experimentu s P2P-platbami v Evropě na základě Messengeru, zatímco stejné pilotní služby v USA stále běží již pátým rokem) ukazuje, že o finální verzi stablecoinu podporovaného Facebookem ještě zdaleka není rozhodnuto.

To, co v současnosti víme o konstrukci Libry naznačuje, že je opravdu zamyšlena jako stablecoin. Libra chce používat DLT (distributed ledger technology) pro vypořádání plateb mezi partnerskými společnostmi. K ní bude patřit digitální peněženka zvaná Calibra. Nové jednotky Libry se budou vytvářet na základě poptávky: vznikne-li taková poptávka po nových Librách, potom členové Libra Association budou muset vytvořit nové jednotky. Na druhé straně, Libra nebude decentralizovaná; bude se jednat o centralizovaný blockchain spravovaný ze strany Libra Association, která tímto bude de facto působit jako centrální banka. FB zamýšlí čelit volatilitě své kryptoměny krytím pomocí koše měn a cennými papíry, které emituje US Treasury. Informace ohledně mechanizmu konverze nebo konverzního poměru (natož pak slib fixace) zatím chybějí, což dává tušit, že mezi záměry tvůrců zřejmě nepatří dříve zmiňovaná nedosažitelná trojice.

Digitální infrastruktura plateb a stablecoiny

Ještě dávno před Librou, společnost Ripple nabízela mezinárodní platby a pak i příslušnou účetní jednotku, XRP, ze které se postupně vyvinula spojovací kryptoměna. Původně se rétorika zakladatelů Ripplu točila kolem nového rychlého prostředku přeshraničních peněžních převodů schopného proniknout i do těch nejodlehlejších koutků světa, kam se tradiční banky zdráhaly (nebo pokládaly za příliš riskantní a nákladné) vstupovat. V těchto intencích zahrnovala cílovaná klientská základna pracovní migranty z nízkopříjmových rozvojových zemí hledajících způsob posílat domů výdělky bez nutnosti platit likvidační bankovní poplatky. Z dnešního pohledu vypadá tato propagační strategie téměř jako první verze pozdějšího marketingového kroku použitého pro Libru. Nicméně, nakonec to byly právě banky, a ne soukromé osoby, kdo nejvíce využil výhod levného a rychlého platebního systému nabízeného Ripplem, a tak banky a jiní korporátní zákazníci v současnosti tvoří základ klientské komunity Ripplu.[4] V případě Ripplu, digitální infrastruktura předcházela měně. Posledně jmenovaná ani nepotřebovala být zajištěným stablecoinem v pravém slova smyslu, protože její vnitřní hodnota již byla vytvořena transakčními službami, které zpřístupňovala. Presto, vzhledem k již zmíněné specifické skladbě uživatelů, XRP zatím nevypadá jako skutečná univerzální digitální měna, což činí z jejího formálního zařazování dle kritérií stablecoinů vice-méně akademickou otázku.

Vedle toho, mnohé stablecoiny nedisponují vlastní platební infrastrukturou a místo toho si spoléhají na již existující blockchainové algoritmy, digitální peněženky a kryptoburzy. Klíčovou vlastností určující tržní úspěch stablecoinu se navíc ukázalo být jeho ukotvení na kryptoburze, ne na platební platformě. Dvě z dnešní první desítky stablecoinů zajištěných oficiálními měnami, Tether a Gemini, byly přímo spuštěny operátory kryptoburzy. To znamená, že pevné spojení stablecoinů s platebními službami, které momentálně převládá v obecném povědomí, je z velké míry důsledkem na jedné straně příslušného PR-vyobrazení Libry Facebookem a na druhé straně automatické reakce těch centrálních bank, které toto pojetí převzaly a prezentují své CBDC-projekty jakožto rozšíření platebních systémů, které provozují. Role stablecoinů jakožto spojnice mezi krypto- a oficiálními měnami, i když se ukazuje jako přinejmenším stejně důležitá jako jejich role při usnadnění platebního styku, zůstává naopak neprozkoumána na dostatečně obecné úrovni.

Proč vůbec existuje poptávka po stablecoinech?

Při pohledu na existující konstrukce stablecoinů se nelze ubránit některým jednoduchým otázkám ohledně samotného důvodu jejich vzniku. Nedošlo náhodou pouze ke znovuobjevení obchodního bankovnictví a soukromých platidel z dob tzv. free-banking, jen obohacených o technologie digitálního věku? Jakkoli mohou uživatelé stablecoinů těžit z výhod propojení soukromí poskytovaného kryptoaktivy a stability oficiálních měn, jak mohou přežívat a vydělávat si na živobytí jejich tvůrci, vezmeme-li v potaz, že plné krytí kteréhokoli, nejen digitálního aktiva jeho emitentem, pokud je nabízeno zadarmo, ve finančním světě nikdy neobstálo (právě z tohoto důvodu se například zlomkové krytí vkladů rezervami v bankách nevyhnutelně stalo normou)? Dále, ve všech reálně existujících případech stablecoinů vidíme kompromis mezi kredibilitou zajištění a decentralizací: transparentní a spolehlivě pojaté zajištění vidíme jen tam, kde je stablecoin provozován centralizovaně. Je potom syntéza decentralizace (kvůli které jsou kryptoaktiva především ceněná jejich fanoušky) a cenově stabilního zajištění (bez kterého nelze doufat v akceptaci ze strany široké veřejnosti, u níž tradičně převládá averze vůči riziku) vůbec reálná za standardních tržních podmínek? Pochopitelně, dějiny stablecoinů (a kryptoaktiv obecně) jsou zatím příliš krátké na spolehlivou odpověď. Celkem to zatím nevypadá, že by poptávka po stablecoinech byla náchylná k náhlým výpadkům bez ohledu na jakékoli turbulence na straně konvenčního finančnictví. Na druhé straně se ale zdá, že tato poptávka spěje neochvějně ke koncentraci do skupiny sofistikovaných profesionálních investorů. Jinými slovy, transakce se stablecoiny začínají hrát podružnou úlohu vůči úpravám stablecoinových portfolií, včetně zajišťovacích operací.

Jak se cíle veřejného a soukromého sektoru prolínají v oblasti stablecoinů?

Uživatelé stablecoinů očekávají, že budou těžit z bezpečí a decentralizace tokenů sídlících na blockchainech a zároveň ze stability a srozumitelnosti oficiálních měn. Lze proto tušit, že stablecoiny jsou atraktivním nástrojem pro lidi žijící v hospodářsky nestabilních a politicky represivních podmínkách, poněvadž se o stablecoinech předpokládá, že spojují oběh neomezený státními hranicemi a nezávislost na oficiální moci se snadno zjistitelnou referenční hodnotou. Nicméně by bylo naivní věřit, že tento nejlepší z možných světů dokáže existovat neomezeně dlouho a bez výrazných nákladů či kompromisů. Zaprvé, nejen soukromé osoby předvádí značnou invenci při vyhýbání se kontrole ze strany státních autorit, ale také státní autority se dříve či později naučí překonávat úhybná opatření poddaných, i když většinou se zpožděním. Zadruhé, aktiva používaná pro ukotvení hodnoty stablecoinů sama podléhají volatilitě, takže každá kotva je relativní. Žádný stablecoin není schopen vytvořit vlastní bezpečný přístav, pouze využívat nějaký již existující.

Prozatím aktivity policymakerů v oblasti vývoje stablecoinů spočívaly v lepším případě v pouhé reakci na pozorované procesy. Podíváme-li se na dokumenty vydané k tomuto tématu různými mezinárodními institucemi, nemůžeme přehlédnout asymetrii: zatímco soukromé iniciativy neustále hlásily či již také implementovaly nové produkty, policymakeři hlavně vydávaly deklarace svých přání ohledně toho, jak tyto produkty mají vypadat a jakým podmínkám mají vyhovět (BIS, 2018, nebo Adrian a Mancini-Griffoli, 2019). Jako kdyby někdo v kryptovesmíru se až tolik zajímal o možnost těmto přáním vyhovět. Ve skutečnosti vzniká silné podezření, že z prostředí vývojářů a prodejců se o to stěží někdo výrazně stará. Počínaje dobou úspěšného startu a hromadného rozšíření prvních kryptoměn soukromý sektor může, přeje-li si to, ale nemusí, respektovat pravidla stanovovaná emitenty oficiálních měn nebo státních autorit, které jsou jejich zřizovateli. Samozřejmě, pokud jde o CBDC, iniciativy se ujímají samotné tradiční měnové autority. Nicméně, stále zůstává nezodpovězena otázka spojnice čili mostu mezi soukromými a oficiálními digitálními měnami, a momentálně to vypadá tak, že oficiální strana potřebuje takový most vice než soukromá. Dokud je podnikání kryptoburz dostatečně odolné na to, aby působilo mimo regulatorní rámec, pak bez ohledu na občasné úřední “sestřelení” toho či onoho jednotlivého subjektu, jsou také CBDC vydány na milost provozovatelům soukromých stablecoinů. Je možné, že skutečně udržitelná koexistence s ekosystémem soukromých stablecoinů, přinejmenším v nejbližší budoucnosti, bude dopřána jenom CBDC s omezenými, nejlépe nulovými ambicemi co se týče sociálního inženýrství, poněvadž cokoli jiného dokáže spolehlivě odradit plaché obyvatele kryptosvěta. To znamená, že se soukromé stablecoiny budou ochotny propojit s takovými CBDC, které zaručí rychlejší platby, větší rozšíření a právní záruky, ne s takovými, jejichž sponzorující centrální banky usilují o zákaz hotovosti a uvalení záporných úrokových sazeb na vklady za účelem zdanění či “potrestání” vkladatelů.

Závěr

Stejně jako v případě mnoha jiných objevů v oblasti fintechu, i stablecoiny získaly popularitu v jiném kontextu než ten, pro který byly zamyšleny a vyprojektovány. Když jsou stablecoiny používány jako zajišťovací nástroj při obchodech s altcoiny, většinou se tak děje proto, že transakční infrastruktury těchto dvou druhů aktiv si jsou mnohem blíže navzájem než k jejich obdobám existujícím pro kterýkoli tržní segment využívající oficiální měnu a ne proto, že by existovala nějaká vrozená výhoda stablecoinů jakožto bezpečných aktiv v absolutním vyjádření. Proto, pokud by se objevila CBDC, jejíž provozovatel by byl ochoten ujít nutnou vzdálenost k ekosystému altcoinů ve smyslu kryptokonektivity, ovšem v kombinaci s důvěryhodně zajištěným soukromím uživatelů, potom se část a snad dokonce i většina momentálně existujících stablecoinů mohou ukázat jako nadbytečné.

Autorem je Alexis Derviz. Názory obsažené v tomto článku jsou jeho osobní a nemusí nutně odrážet oficiální pozici ČNB.

Zdroje

Adrian, T. and T. Mancini-Griffoli (2019) Digital Currencies: The Rise of Stablecoins. IMF blogs (September).

BIS (2018) Central bank digital currencies. Committee on Payments and Market Infrastructures (pdf), Markets Committee (March).

BIS (2019) Investigating the impact of global stablecoins. G7 Working Group on Stablecoins (October).

Bullmann, D., J. Klemm and A. Pinna (2019), “In search of stability in crypto-assets: are stablecoins the solution?”, ECB Occasional Paper Series, No 230.

Kumhof, M., and C. Noone (2018) Central bank digital currencies — design principles and balance sheet

implications. Bank of England. Staff Working Paper No. 725 (May).

Fintechnews Singapore (2019) From Libra to WhatsApp Pay — A Glance at Facebook’s Fintech Play (August).

Masterthecrypto (2019) Tether crypto: USDT stablecoin comparison + Bitfinex story.

Klíčová slova

stablecoin, oficiální měna, zajištění, kryptoburza, CBDC

Klasifikace JEL

G19, G23, G29

[1] Další příklady stablecoinů jsou uvedeny např. v Bullmann a kol. (2019).

[2] Tady by se mělo rozlišovat mezi stablecoinem zajištěným komoditou a tzv. utilitním tokenem, který reprezentuje pohledávku ve formě komodity: o prvním jmenovaném se předpokládá, že bude zpravidla používán při transakcích místo peněz a pouze výjimečně konvertován do podkladového aktiva. Ve druhém případě je očekáváno, že utilitní token bude dříve či později směněn za podkladovou komodity i když, v zásadě, může být obchodován na sekundárním trhu před touto konverzí. V případě komodit sloužících jakožto podkladové aktivum, utilitní tokeny jsou o hodně rozšířenější než stablecoiny. Což, samozřejmě, nevylučuje, že se nějaký utilitní token jednoho dne začne používat jako prostředek směny a tím povýší na pozici stablecoinu, bude-li dostatečné množství subjektů akceptovat jej při transakcích. Koneckonců ve středověku oficiální peníze byly formálně vydávány coby pohledávky za produkcí královských zlatých a stříbrných dolů a mincoven.

[3] V tomto ohledu vypadá Libra Association jako druh Trojského koně, tj. jako pokus FB opticky upozadit svou roli, určený pro ty jurisdikce, v nichž momentálně čelí restrikcím či rovnou zákazům, například pro Čínu.

[4] Původní Ripplův étos decentralizace a open-source kódu byl následně převzat společností Stellar, která se od něj odštěpila a od té doby zdůrazňuje své zaměření na retailové klienty. A tak se zdá, že Libra kráčí ve šlépějích nejen jednoho předchůdce, nýbrž následuje širší směr fintechovského myšlení. Hlavní rozdíl je v tom, že jak Ripple, tak Stellar jsou top-down projekty (postupují od technického řešení k zákazníkům), zatímco Libra je bottom-up projektem (začíná obrovskou existující klientskou základnou a pokračuje vývojem technického řešení).