Přebytek kapitálu tuzemských bank a jeho souvislosti s kapitálovými požadavky

Česká národní banka patří v rámci EU mezi ty národní makroobezřetnostní autority, které nejaktivněji využívají své nástroje1, aby zajistily odolnost bankovního sektoru a omezily zdroje rizik pro finanční stabilitu. Rostoucí význam makroobezřetnostní politiky vytváří potřebu věnovat se analýzám dopadů jednotlivých nástrojů této politiky a s výsledky těchto analýz seznamovat odbornou veřejnost. Tento příspěvek má za cíl přiblížit závěry jedné z prvních výzkumných prací, která se věnuje dopadům nástrojů, které ovlivňují úroveň souhrnného kapitálového požadavku domácích bank.

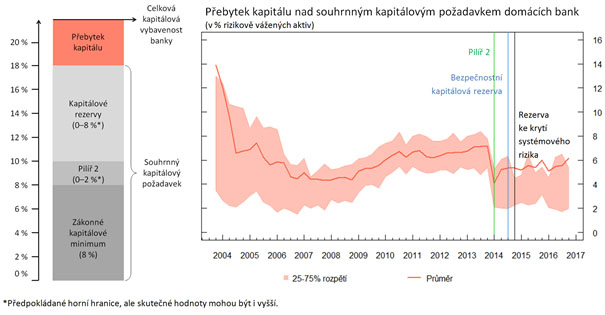

Souhrnný kapitálový požadavek se skládá z regulatorního kapitálového minima ve výši 8 % z celkového objemu rizikové expozice, případného požadavku dle tzv. Pilíře 22, a konečně z požadavku dle sazeb uplatňovaných kapitálových rezerv. V jejich rámci ČNB v současnosti využívá tři kapitálové rezervy – bezpečnostní, ke krytí systémového rizika a proticyklickou.3 I když každá složka kapitálových požadavků cílí na jiný typ rizik, v souhrnu mají jeden společný účel – zajistit odolnost jednotlivých bank i bankovního sektoru jako celku vůči případnému nepříznivému vývoji a neočekávaným ztrátám.

Je přirozené, že vlastníci bank ne vždy vítají, když po nich regulátor začne požadovat, aby jejich banky držely více kapitálu. Obvykle argumentují tím, že vyšší kapitálové požadavky snižují jejich schopnost poskytovat úvěry soukromému sektoru, zejména nefinančním podnikům, což může nepříznivě ovlivnit ekonomickou aktivitu. S ohledem na tuto rétoriku bychom tak mohli očekávat, že banky budou udržovat svůj kapitál velmi blízko požadavkům regulátora. Realita je však jiná. Banky obecně, včetně těch domácích, nad souhrnnými kapitálovými požadavky dlouhodobě vykazují relativně vysoké přebytky, tj. drží více kapitálu, než činí požadavky regulátora.

Obecně k tomu může mít banka hned několik důvodů – plánovanou budoucí expanzi, očekávané zvýšení kapitálových požadavků ze strany regulátora nebo zajištění proti náhlé potřebě navýšit kapitál kvůli nečekaným ztrátám v budoucnu. Další motivací bank k držbě vyššího než požadovaného kapitálu může být např. také snaha přesvědčit investory a věřitele o své stabilitě. Ve všech těchto případech bude banka udržovat přebytek kapitálu záměrně a plánovitě. Banky však mohou vytvářet kapitálové přebytky i tak trochu „neúmyslně“, a to v případě, kdy dlouhodobě dosahují vysokých zisků. Pokud je v plné výši nerozdělují mezi své akcionáře (např. kvůli udržování určitého dividendového výplatního poměru) nebo je nevyužijí pro rozvoj svého podnikání (např. na růst objemu úvěrových obchodů), tak se ve formě nerozděleného zisku přesunou do kapitálu a tím pádem i do jejich přebytku.

Přebytek kapitálu a důvody jeho vzniku pak mohou mít vliv na to, jakým způsobem budou banky reagovat na zvýšení souhrnných kapitálových požadavků. Pokud ČNB např. rozhodne o navýšení kapitálové rezervy, je na místě otázka, zda banka svůj kapitál zvýší ve stejném rozsahu, nebo zda k pokrytí využije existující kapitálový přebytek a celkovou úroveň svého kapitálu nechá beze změny. V takovém případě bude chování banky záviset na tom, zda drží určitou úroveň přebytku záměrně, nebo „neúmyslně“. Pokud je to cíleně, může zvýšení požadavků vést k dalšímu navýšení jejího kapitálu ve snaze udržet přebytek na stejné úrovni i nadále. Pokud však banka vytváří přebytek „neúmyslně“, tento efekt se nemusí dostavit a celkový kapitál banky může zůstat beze změny. Objasnění těchto vztahů umožní lépe predikovat, jak mohou banky v budoucnu reagovat na uplatňované nástroje v oblasti kapitálové regulace a případné zvýšení některých složek souhrnného kapitálového požadavku.

Právě na vztahy mezi úrovní souhrnných kapitálových požadavků, přebytku kapitálu a celkové kapitálové vybavenosti tuzemských bank se zaměřuje jeden z nedávno publikovaných výzkumných článků ČNB. V něm uvedené výsledky analýzy ukazují, že banky k pokrytí navýšení některé ze složek souhrnných kapitálových požadavků využívají zpravidla existující kapitálový přebytek a svou celkovou kapitálovou vybavenost zvyšují jen minimálně. To může naznačovat, že domácí banky drží většinu přebytku neúmyslně a že k jeho vzniku došlo spíše v důsledku pasivní akumulace zisku, kterou umožnila dlouhodobá relativně vysoká ziskovost českého bankovního sektoru.4

Druhá část článku dokumentuje, že banky v reakci na vyšší souhrnné kapitálové požadavky snižují své rizikové váhy.5 Riziková váha charakterizuje rizikovost aktiv banky6 – pokud jsou aktiva hodnocena jako více riziková, přiřadí se jim vyšší riziková váha a banka musí k těmto aktivům držet více kapitálu. Pokud se riziková váha sníží, banka může část kapitálu uvolnit a využít ho například ke krytí kapitálových požadavků vyvolaných rozšířením jejího úvěrového portfolia. Banka může snížit rizikové váhy dvěma základními způsoby – buďto změnou struktury svých aktiv směrem k méně rizikovým, nebo snížením interních odhadů rizikovosti existujících aktiv.7 Každá z těchto možností má zcela odlišné vysvětlení a důsledky. Zatímco v prvním případě banka optimalizuje rizikovost svého portfolia s ohledem na svou kapitálovou vybavenost, v druhém případě se může jednat o benevolentnější hodnocení rizik s cílem snížit požadavky na kapitál.8

Je nad rámec tohoto příspěvku i samotného výzkumného článku rozlišit mezi těmito efekty. Je však dobré mít na paměti, že v praxi existují oba. Je nutno také upozornit, že modely používané bankami k odhadu rizikových parametrů, které vstupují do výpočtu rizikových vah, procházejí přísným procesem schvalování ze strany ČNB a jsou pravidelně kontrolovány. I přesto řada mezinárodních studií i nadnárodních regulatorních autorit upozorňuje, že v odhadech rizikových vah – které následně slouží ke stanovení kapitálových požadavků – převládá značná heterogenita, a to jak mezi zeměmi, tak i mezi jednotlivými bankami9. To znamená, že stejné riziko může ve výsledku každá banka posuzovat do jisté míry odlišně. Některé studie pak poukazují i na to, že odhady rizikových vah přiřazených jednotlivým aktivům nemusí být v souladu se skutečným rizikem daného aktiva, tj. že může docházet k jeho podhodnocení. Proto je žádoucí pravidelně posuzovat, zda vývoj a současná úroveň rizikových vah nezakládá rizika podhodnocení potřebné výše kapitálu a potřebu jejich zohlednění při uplatňování příslušných nástrojů makroobezřetnostní politiky.

1 Aktuální nastavení jednotlivých makroobezřetnostních nástrojů je uvedeno na stránkách ČNB. Přehled aktivních makroobezřetnostních nástrojů v mezinárodním srovnání je uveden ve Zprávě o finanční stabilitě 2016/2017, Tab. V.5.

2 Dodatečné kapitálové požadavky v Pilíři 2 jsou stanovovány v rámci procesu dohledu a hodnocení (SREP) a mohou být stanoveny z mikroobezřetnostních i makroobezřetnostních důvodů.

3 Kromě kapitálových rezerv má ČNB k dispozici i další nástroje, které jsou zaměřeny na specifická a sektorová rizika (blíže viz Zpráva o finanční stabilitě 2016/2017, Tab. V.2).

4 Blíže viz Zpráva o finanční stabilitě 2016/2017, Graf III.11, s. 43.

5 Pro zjednodušení zde hovoříme o rizikových vahách, jakkoli je v případě přístupu IRB stanovován kapitálový požadavek k danému aktivu, a výsledná riziková váha je tak implicitní.

6 Zjednodušeně lze říci, že ke každému aktivu v bilanci banky se přiřadí určitá riziková váha v závislosti na povaze a typu aktiva (rizikovějším aktivům, např. úvěrům, se přiřadí vyšší riziková váha než méně rizikovým aktivům, např. dluhopisům zemí s vysokým ratingem), kterou se objem aktiva vynásobí. Celkový součet těchto aktiv poté dává rizikově vážená aktiva, která slouží k výpočtu kapitálových požadavků.

7 To je možné, pokud banka aplikuje vlastní interní modely k řízení úvěrového rizika (přístup IRB). V ČR využívá přístup IRB šest bank a tři stavební spořitelny.

8 Část snížení může přicházet i z inherentních vlastností modelů v přístupu IRB daných jejich regulatorním rámcem.

9 Blíže viz EBA (2013): „Summary report on the comparability and pro-cyclicality of capital requirements under the Internal Ratings Based Approach in accordance with Article 502 of the Capital Requirements Regulation.“; BCBS (2013): „Regulatory Consistency Assessment Programme (RCAP): Analysis of risk weighted assets for credit risk in the banking book.“; BCBS (2016): „Regulatory consistency assessment programme (RCAP): Analysis of risk weighted assets for credit risk in the banking book.“ nebo Danielsson, J. et al. (2016): „Model risk of risk models.“ Journal of Financial Stability, 23:79–91.