Nerovný dopad inflace na české domácnosti: poznatky z národních účtů

Příjmy domácností v roce 2022 citelně zaostaly za spotřebitelskou inflací. Sektor domácností ovšem není jednolitou jednotkou. V tomto článku využívám novou statistiku subsektorů domácností, která propojuje mikroekonomická šetření s národními účty, k rozklíčování dopadů inflačního roku 2022 na různé příjmové skupiny českých domácností. Ukazuji, že nejhlubší pokles reálných příjmů zasáhl zaměstnance, zatímco reálné příjmy živnostníků vzrostly. Příjemci penzí si v reálném vyjádření pohoršili, ovšem relativně mírně. Z pohledu příjmových kvintilů si nejlépe vedla nejbohatší pětina domácností, a to jednak díky vyššímu podílu příjmů z podnikání a kapitálu, jednak díky nižšímu daňovému zatížení takových příjmů. Relativně mírný pokles kupní síly zaznamenaly nejchudší dvě pětiny domácností, pro které většinu příjmů představují důchody a jiné sociální transfery. Nejhlubší propad kupní síly zasáhl střední střídu (třetí a čtvrtý příjmový kvintil). Nezanedbatelná část těchto redistribučních dopadů roku 2022 ovšem pouze tlumila přerozdělení předchozích let, která zejména díky robustnímu růstu mezd, covidové vládní pomoci a snížení daní naopak zvýhodňovala zaměstnance a (vyšší) střední třídu.

Čí HDP?

Z tisíců veřejných mítinků a debat před referendem o vystoupení Británie z EU v roce 2016 vynikla jedna z akcí mimoděk břitkou poznámkou. Prof. Anand Menon, expert na EU z londýnské King’s College, ve své knize vzpomíná na debatu v Newcastlu, v níž vysvětloval publiku, jak brexit negativně ovlivní britský HDP. Jedna žena na něj z auditoria zakřičela: „To je vaše zatracené HDP, ne naše!“ Reálné mzdy v zemi se tehdy (stejně jako dnes) totiž stále ještě nevrátily na úroveň před finanční krizí v roce 2008.

Podobný sentiment by klidně mohl patřit i do dnešního Česka. V jádru totiž stojí legitimní otázka: Jak je možné, že reálný výkon ekonomiky (HDP) vzrostl v loňském roce o 2,5 %, ale média s odkazem na reálné mzdy píší o největším propadu životní úrovně v historii moderního Česka? Odpověď nabízí nedávno zveřejněné sektorové národní účty. Jeden klín mezi HDP a životní úroveň obyvatelstva zasazují nerezidenti, kteří si ve výnosech z investic v roce 2022 ukrojili významnou část růstu české ekonomiky. Další část vysvětlení spočívá v meziročně vyšším podílu zisků na HDP a naopak nižším podílu mezd.

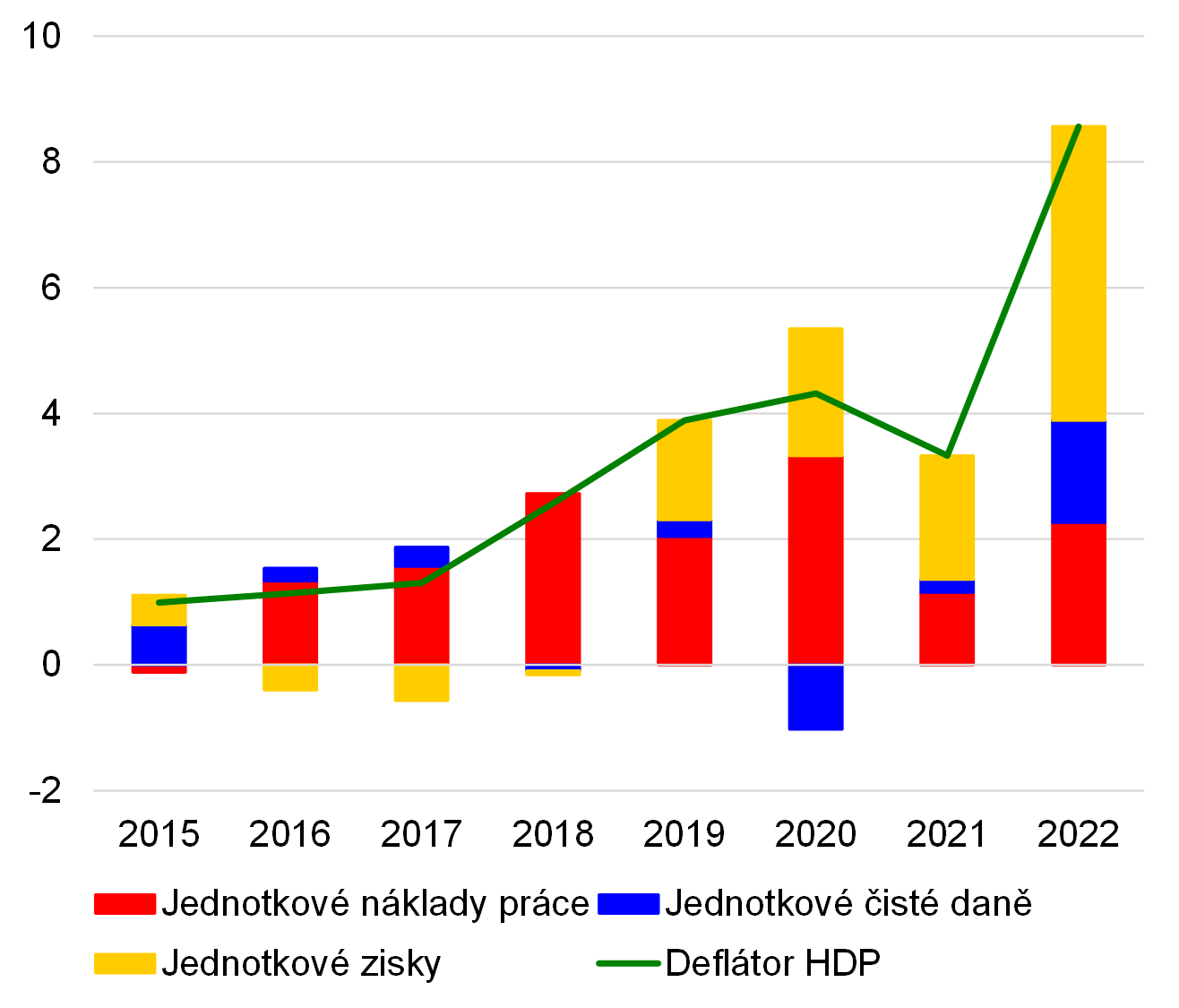

Graf 1 – Jednotkovou cenu přidané hodnoty v české ekonomice táhnou od roku 2021 zejména ziskové marže

(deflátor HDP, meziroční růst v %, příspěvky v p. b.)

Zdroj: ČSÚ, vlastní výpočty.

Pozn: Deflátor HDP představuje jednotkovou cenu hrubé přidané hodnoty vyrobené v Česku. Lze ho rozčlenit na příspěvky jednotkových zisků (hrubý provozní přebytek na jednotku reálného HDP), jednotkových nákladů práce (náhrady zaměstnancům na jednotku reálného HDP) a jednotkové daně, které zohledňují daně z výroby očištěné o dotace (na jednotku reálného HDP).

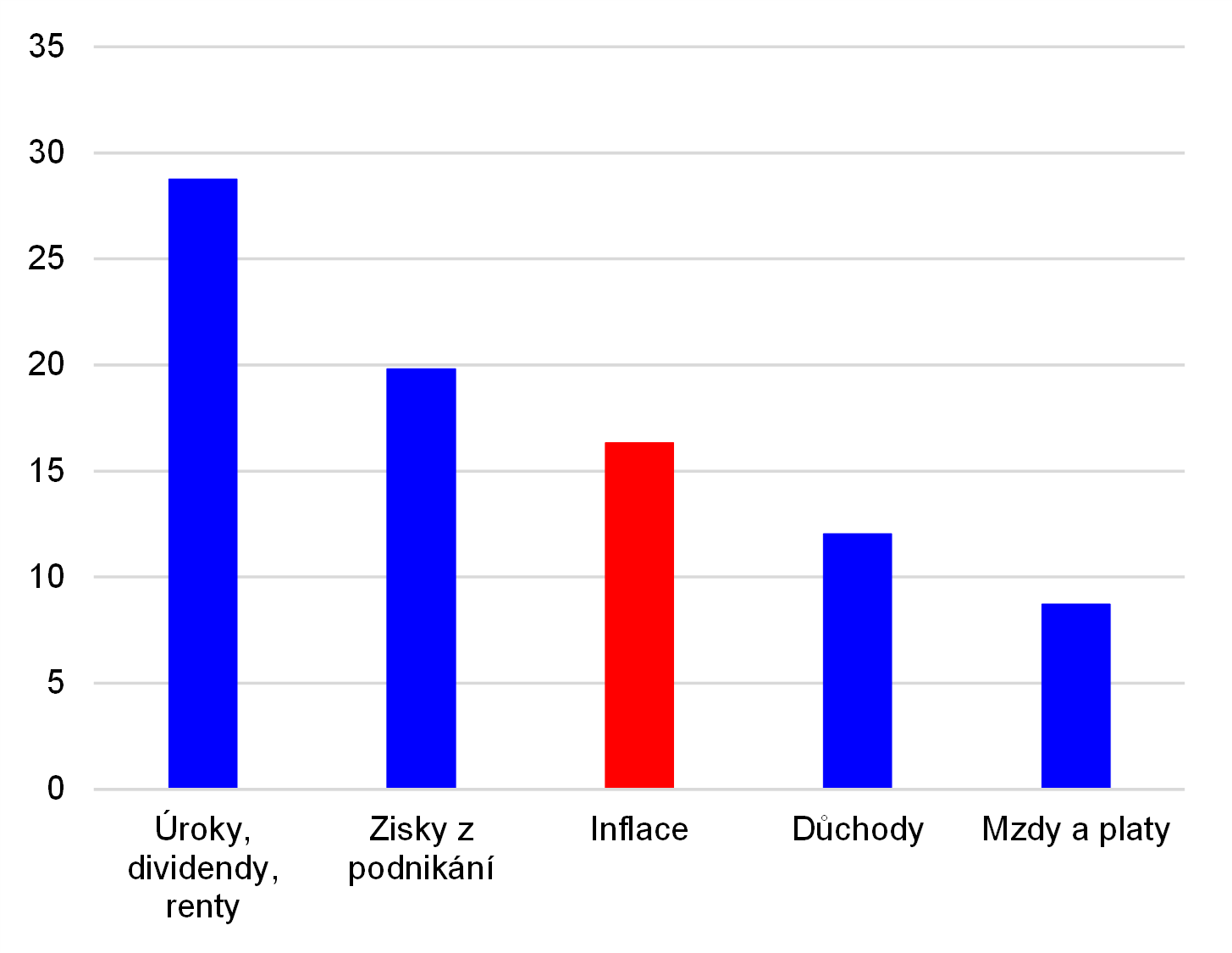

Graf 2 – Mzdy a důchody zaostaly v roce 2022 za spotřebitelskou inflací, zatímco důchody z vlastnictví a zisky z podnikání ji předstihly

příjmy domácností a deflátor spotřeby v roce 2022, meziroční růst v %)

Zdroj: ČSÚ (národní účty sektoru domácností), MF ČR.

Pozn: Úroky, dividendy a renty představují podpoložky kapitoly D.4 čisté důchody z vlastnictví. Zisky z podnikání jsou součet hrubého provozního přebytku a smíšeného důchodu (B.2n+B.3n). Mzdy a platy odpovídají položce D.11. Výdaje na důchody vycházejí ze Zprávy o plnění státního rozpočtu MF ČR. Inflace je deflátor konečné spotřeby.

Tíhu negativních nákladových šoků totiž „zaplatili“ spotřebitelé, zatímco výrobci si ve vyšších maržích kompenzovali i ziskově hubenější pandemické roky. Prudký růst nákladů způsobil obtíže mnohým firmám a živnostníkům, v průměru napříč ekonomikou ale výrobci dokázali drahé energie a další náklady plně přenést na zákazníky, a dokonce si i navýšit marže. Graf 1 ukazuje míru, do jaké přispěly rostoucí zisky ke zdražení přidané hodnoty v české ekonomice.[1]

Naopak čisté příjmy domácností v roce 2022 zaostaly za zdražením jejich výdajů – tedy spotřebitelskou inflací – o 3,3 %. Pokles životní úrovně je v této statistice patrný, ale mírnější, než naznačuje vývoj reálných mezd (-7,5 %). Pro téměř polovinu domácností totiž není mzda hlavním zdrojem příjmu. Navíc i domácnosti, pro které je mzda klíčová, často mají i jiné příjmy. Roli hrají zejména zisky z podnikání, úroky z úspor či dividendy, které všechny na rozdíl od mezd inflaci dokonce předstihly (graf 2).[2] Mzdy tak sice poklesly reálně o 7,5 %, ale celkové příjmy domácností z práce, podnikání i kapitálu „jen“ o 5,1 %. Další důležitý vliv představuje přerozdělení skrze vládní rozpočet. Čisté příjmy domácností zvyšuje snížení daní, růst důchodů a dávek, podpůrné fiskální balíčky a jiné nástroje. V roce 2022 stát – za cenu dalšího zadlužení – tlumil těmito nástroji dopad inflace na kupní sílu domácností o dalších 1,8 procentního bodu až k finálnímu poklesu reálného disponibilního důchodu o 3,3 %.

Signály z mikro a makro dat

Domácnosti ovšem nejsou jednolitou skupinou. Z agregátních dat pro celou ekonomiku lze vyčíst jen velmi omezené signály o finanční situaci různých příjmových a sociálních skupin. Taková data jsou proto sbírána přímo pomocí dotazníkových šetření v domácnostech. Například podle průzkumů agentury PAQ Research (2023) byla životní úroveň důchodců po poslední valorizaci penzí v lednu 2023 zhruba na úrovni listopadu 2021. Naopak mezi inflací nejzasaženější skupiny patří chudší polovina domácností s dětmi, zejména samoživitelky.

Údaje z výběrových šetření mezi domácnostmi mají mnoho úskalí. Zpravidla nedokáží zachytit finanční kondici nejbohatších domácností, které se podobných šetření účastní zřídka. Podobně obtížné je postihnout i skupinu na opačném konci socioekonomického spektra, například lidi bez domova. I zachycené údaje ovšem mohou být nepřesné, typickým příkladem je odhad příjmů z nelegální činnosti. Výsledkem je rozsáhlá mezera mezi celkovými příjmy domácností vyplývajícími z mikro statistik a daty národních účtů (ČSÚ, 2022). Dodatečnou nesnází je dlouhá časová prodleva – například výsledky nejdůkladnějšího a mezinárodně harmonizovaného šetření životních podmínek domácností (EU-SILC) jsou dostupné s více než ročním zpožděním.

Nový pohled na ekonomickou situaci různých skupin domácností poskytuje experimentální statistika Českého statistického úřadu[3], která integruje zjištění z výběrových šetření do makrodat. Tzv. satelitní účet domácností využívá data z mikrošetření k rozčlenění sektoru domácností v národních účtech na subsektory podle postavení osoby v čele domácnosti (zaměstnanci, OSVČ, příjemci penzí atd.) nebo podle příjmových kvintilů. Na rozdíl od mikrodat tato nová statistika zohledňuje i nejbohatší domácnosti, osoby mimo bytový fond, nelegální příjmy či imputované příjmy[4] (ČSÚ, 2022).

Ani tato nová statistika nedokáže vyřešit dlouhé zpoždění údajů z mikrodat, lze ji ale využít pro předběžný odhad. Statistika satelitního účtu domácností ČSÚ je dostupná do roku 2020. V tomto příspěvku na základě několika předpokladů a dalších datových vstupů dopočítávám odhady i pro roky 2021 a 2022.[5]

Jak přerozděloval příjmy inflační rok?

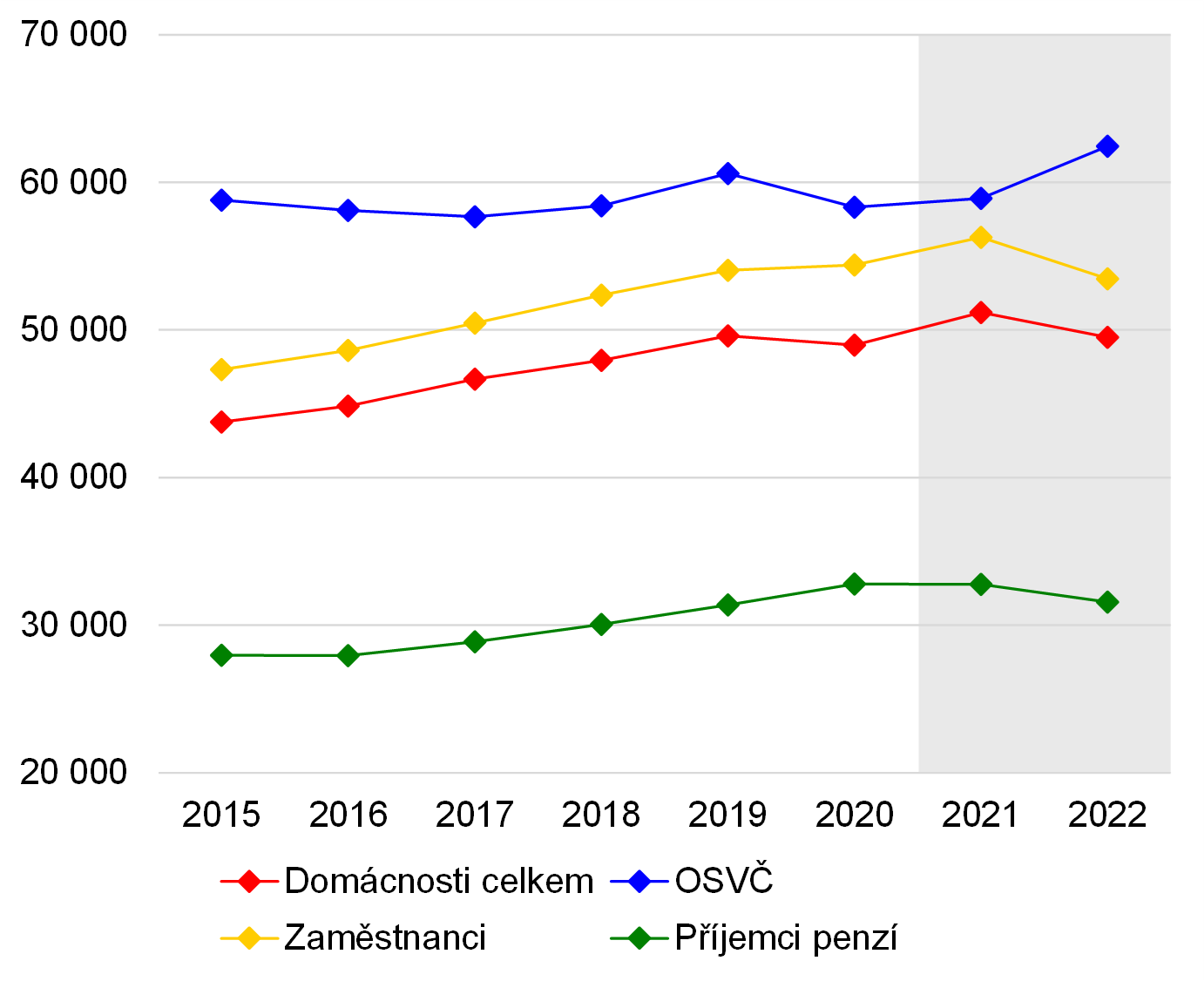

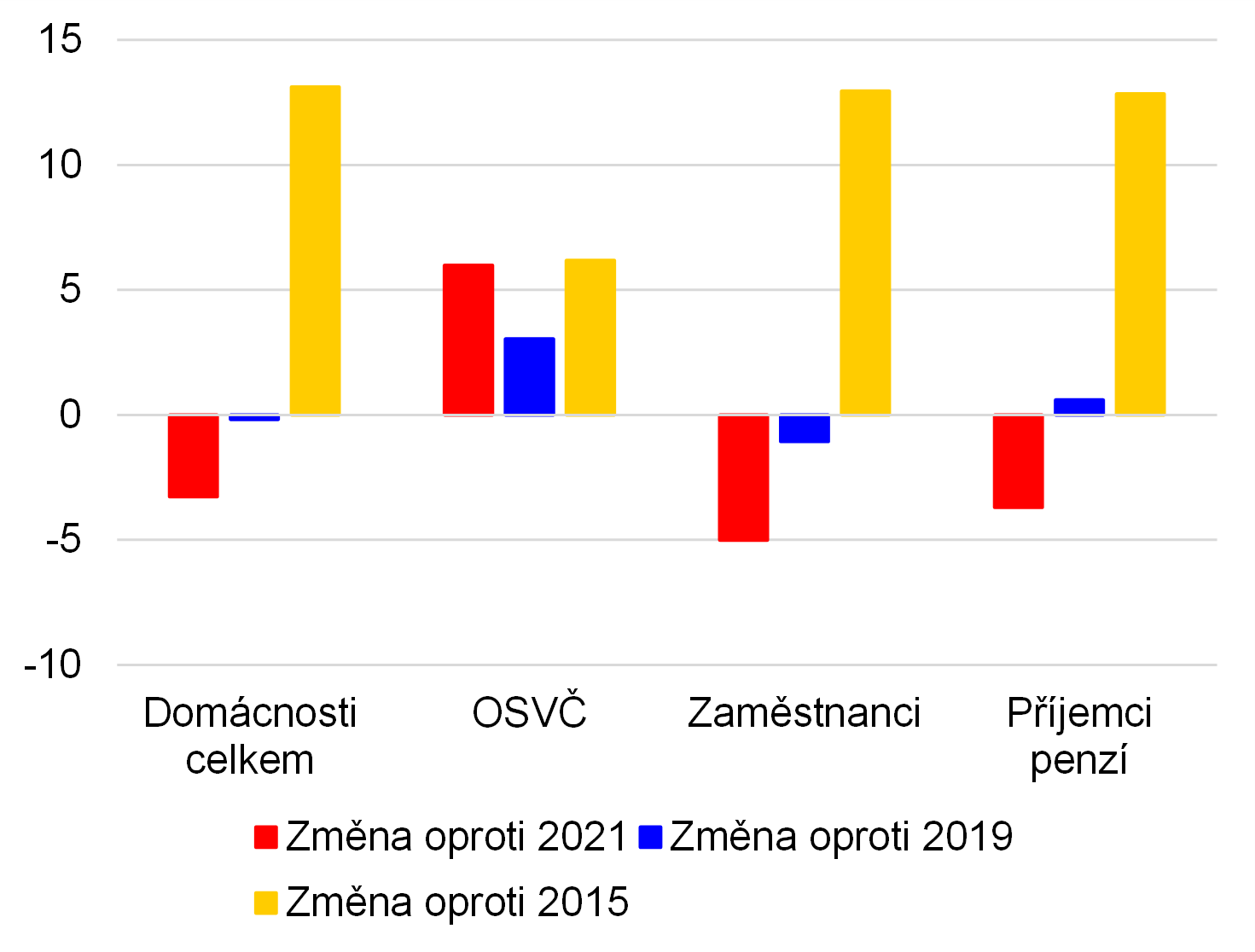

Nejhlubší meziroční propad reálných příjmů v roce 2022 postihl zaměstnance, o něco mírnější pokles zaznamenali příjemci penzí, zatímco příjmy OSVČ inflaci výrazně překonaly. Domácnosti jsou v tomto třídění rozlišeny podle hlavního zdroje příjmu. Zaměstnanci představují polovinu domácností, OSVČ necelých 13 %, příjemci penzí 34 %.[6] Zatímco domácnosti jako celek ztratily 3,3 % kupní síly, domácnosti s většinou příjmů ze zaměstnání přišly o 5 %. Příjemci penzí zchudli o 3,7 %, mimořádným valorizacím důchodů navzdory. Naopak OSVČ si i v reálném vyjádření přilepšily o 6 %. Tyto odhady nejsou překvapující – ostatně už agregátní data ukázala, že rok 2022 byl rokem zisků, a nikoliv mezd. Tyto poznatky tedy pouze potvrzují závěry Michálka, Šarbocha a Žáčka (2022), kteří ukázali, že růst jednotkových zisků podnikajících domácností předčil i růst zisků podniků.

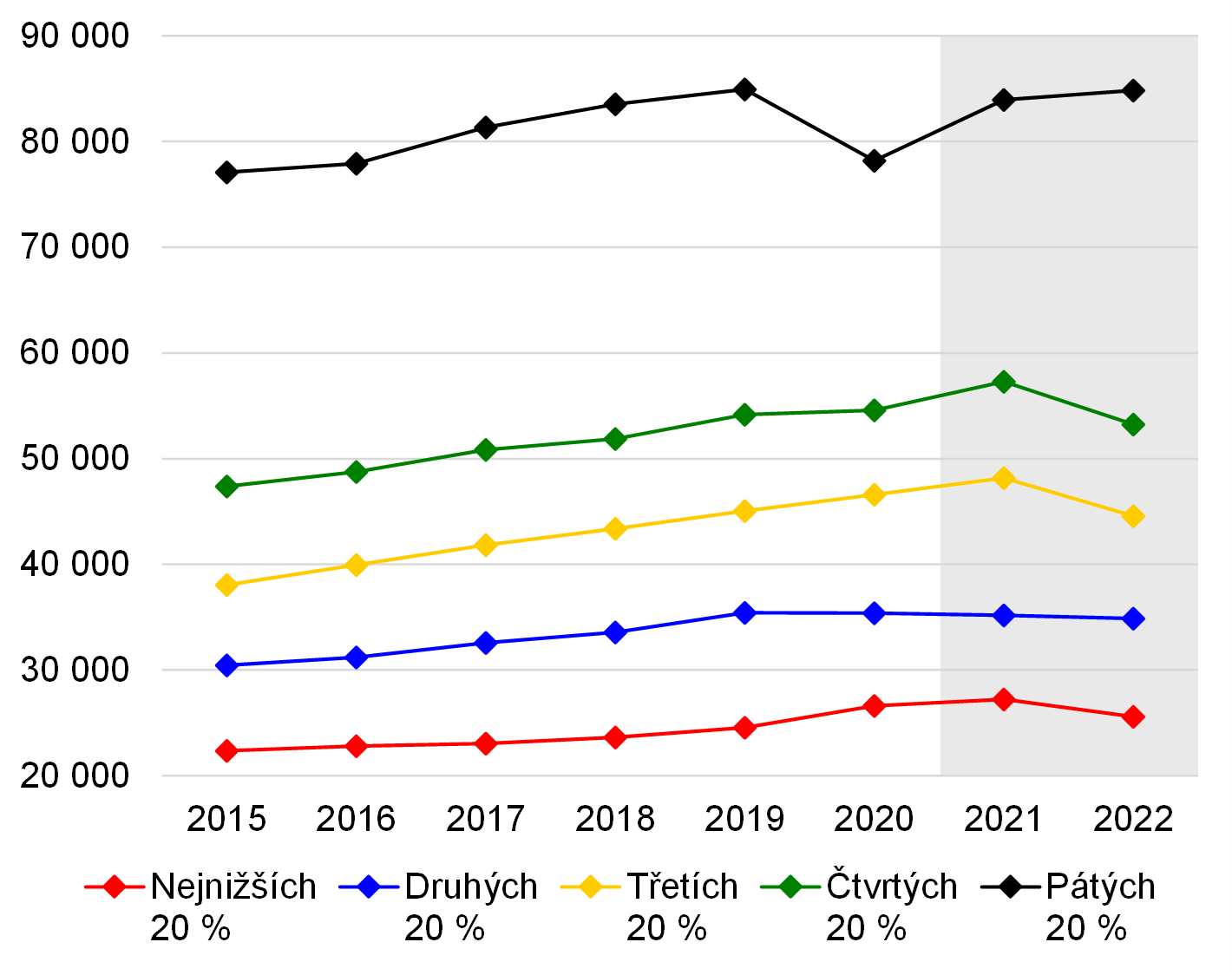

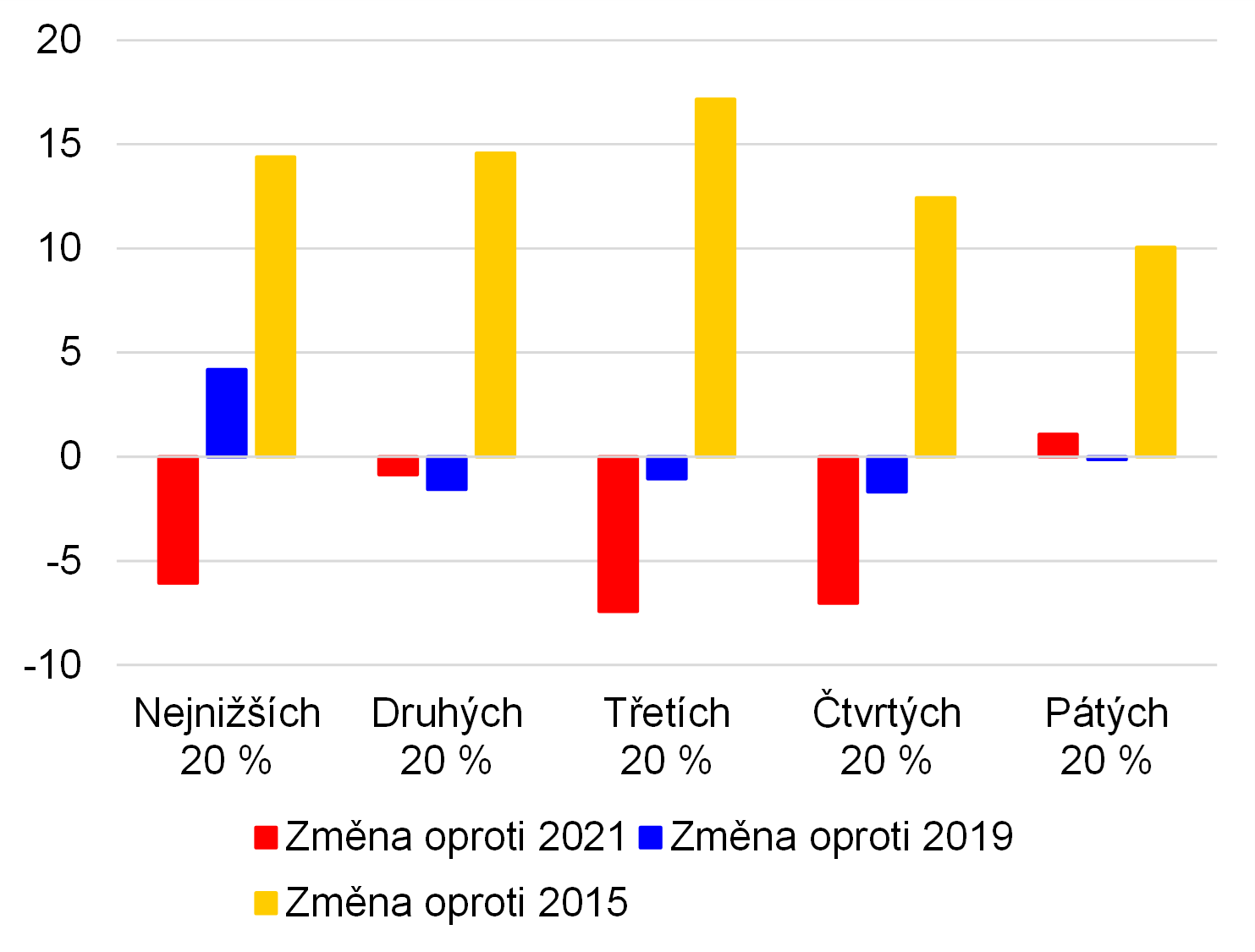

Méně intuitivní může být pohled na jednotlivé příjmové kvintily. Jedinou skupinou, jejíž příjmy rostly rychleji než inflace, je pětina nejbohatších. Zhruba „na svém“ zůstala druhá nejchudší pětina, zatímco kvintil s nejnižšími příjmy přišel o 6,1 %. Nejhlubší pokles zasáhl střední třídu – třetí a čtvrtý kvintil – jejichž reálné příjmy se snížily o 7,4 %, respektive 7,0 %.

Graf 3 – Čisté příjmy živnostníků v roce 2022 překonaly inflaci, zaměstnanci a důchodci zchudli

(čistý měsíční disponibilní důchod domácností podle hlavního zdroje příjmu, v cenách roku 2015, Kč)

Zdroj: ČSÚ do roku 2020, vlastní odhady pro roky 2021 a 2022.

Graf 4 – Reálné příjmy v roce 2022 vzrostly pouze nejbohatší pětině domácností

(čistý měsíční disponibilní důchod domácnosti podle příjmového kvintilu, v cenách roku 2015, Kč)

Zdroj: ČSÚ do roku 2020, vlastní odhady pro roky 2021 a 2022.

Schopnost nejbohatších ochránit své reálné příjmy i při 16% inflaci pramenila jednak ze struktury jejich příjmů, jednak z jejich daňového zatížení. Nejbohatší pětina domácností se od třetího a čtvrtého kvintilu (střední třídy) liší zejména vyšším podílem zisků z podnikání a důchodů z vlastnictví (nájmy, úroky, dividendy apod.) na celkových příjmech. Tyto příjmy, které loni rostly výrazně rychleji než než mzdy, tvoří bezmála třetinu veškerých příjmů nejbohatší pětiny obyvatelstva, zatímco u střední třídy méně než 20 %. Samotné příjmy z podnikání a kapitálu ovšem ani nejbohatší pětině na „poražení“ inflace nestačily. Důležitým doplňkem byla i nižší daňová zátěž těchto příjmů, která jejich vliv na celkový disponibilní důchod posiluje.[7]

Mírnější pokles reálných příjmů nejchudších dvou pětin domácností patrně souvisí především s valorizacemi penzí a ostatními nástroji státu, protože právě sociální transfery tvoří většinu příjmů těchto skupin. Nejchudší pětina si přitom vedla hůře než druhý kvintil, zřejmě protože mezi pětinou s nejnižšími příjmy jsou častěji zastoupeny samostatně žijící důchodci s nízkými penzemi (zejména ženy), osoby pobírající rodičovský příspěvek, samoživitelé či nezaměstnaní.[8] Sociální transfery těmto skupinám zpravidla nepodléhaly stejným valorizacím jako důchody (Jánský a Kolář, 2023).[9] Hluboký pokles reálných příjmů třetího a čtvrtého kvintilu souvisí zejména s poklesem reálných mezd, které tvoří rozhodující většinu příjmů těchto domácností.

Prohloubil, nebo naopak korigoval rok 2022 dřívější trendy?

Meziroční srovnání příjmů v roce 2022 s rokem 2021 může být příliš úzký pohled. Vývoj příjmů v roce 2022 totiž může z části souviset i s dřívějšími trendy. Například OSVČ – na rozdíl od zaměstnanců či penzistů – zažily během pandemických let 2020 a 2021 citelný reálný pokles čistých příjmů, který nedokázal plně nahradit ani vládní kompenzační bonus pro OSVČ a další covidová opatření pro živnostníky. Prudký růst zisků živnostníků od poloviny roku 2021 tak patrně zrcadlí snahu si toto hubené období vykompenzovat. Podobně příjmy nejbohatší pětiny domácností razantně poklesly v roce 2020, ačkoliv už v roce 2021 se tato skupina vrátila na předcovidovou úroveň.

Naopak skupiny, které vyšly nejhůře z roku 2022, nejvíce těžily z předchozích let. Delší horizont, který zahrnuje i roky před pandemií, ukazuje stagnaci reálných příjmů živnostníků nejen během pandemie, ale i mezi roky 2015 a 2018. Jak je patrné z grafu 1, pokud rok 2022 byl „rokem zisků“, tak právě v období 2015–2018 měli naopak navrch zaměstnanci. Reálné příjmy zaměstnanců pak rostly i během pandemie, podpořené zejména zrušením tzv. „superhrubé“ mzdy v roce 2021. Podobně reálné příjmy penzistů rostly stabilně až do roku 2021, třebaže mírněji než příjmy zaměstnanců. Rok 2022 tak z velké části korigoval trendy z předešlých pandemických i předpandemických let. Graf 4, který člení domácnosti podle příjmových kvintilů, ukazuje, že v delším horizontu rostly nejpomaleji příjmy nejbohatších dvou pětin domácností. Příjmová nerovnost mezi domácnostmi se tak podle těchto odhadů od roku 2015 spíše snížila.

Graf 5 – „Poražení“ roku 2022 jsou „vítězi“ předchozích let

(změna reálného disponibilního důchodu domácností v roce 2022 oproti referenčnímu roku, %)

Zdroj: ČSÚ do roku 2020, vlastní odhady pro roky 2021 a 2022

Graf 6 – Z dlouhodobější perspektivy se nůžky mezi příjmovými kvintily v Česku spíše uzavírají

(změna reálného disponibilního důchodu domácností v roce 2022 oproti referenčnímu roku, %)

Zdroj: ČSÚ do roku 2020, vlastní odhady pro roky 2021 a 2022.

Nezáleží jen na příjmech, ale i na majetku

Důležitým omezením této analýzy je striktně příjmový, tokový pohled na finanční kondici domácností. Srovnatelně důležitý může ovšem být i stavový pohled, který zohledňuje dopad inflace na reálnou hodnotu majetku, případně dluhů. Je například možné, že globální propad cen akcií a dluhopisů v roce 2022 zasáhl nejbohatší kvintil nejvýrazněji. Nebo že raketový růst cen nemovitostí během pandemie nejvíce zvýhodnil střední třídu, která v nemovitostech ukládá většinu majetku, a současně jí inflační šok pomohl umořit reálnou hodnotu hypotečních úvěrů. V analýze, která zohlední příjmy i majetek, se ovšem už bude nutné spolehnout na zatím nedostupná mikrodata z výběrových šetření. Výsledky pro Francii a Finsko z dílny MMF (2023) potvrzují hypotézu, že majetkový kanál pomohl třetímu a čtvrtému příjmovému kvintilu (protože jsou čistými dlužníky), zatímco majetek dolních 40 % a nejbohatší pětiny domácností se v reálném vyjádření zmenšil (protože jsou čistými věřiteli).

Další kanál, kterým inflace přerozděluje, jsou rozdílné spotřební koše různých příjmových skupin. Analýza v tomto článku přepočítává nominální veličiny na reálné pomocí deflátoru konečné spotřeby v celé ekonomice[10], v praxi se ale spotřební chování jednotlivých domácností liší. V roce 2022 například prudce rostly ceny potravin a energií, které mají větší váhu v koši nízkopříjmových domácností.[11] Současně ale razantně rostly i ceny dopravy, stravování a ubytování, které naopak tvoří větší část výdajů vysokopříjmových domácností. V souhrnu se míra inflace mezi jednotlivými příjmovými kvintily výrazně nelišila.[12] Stejné závěry potvrzují i poznatky z dalších evropských zemí. Například Cardoso a kol. (2022) na španělských datech ukazují, že kanál odlišných spotřebních košů je o celý řád méně důležitý pro dopady inflace na domácnosti, než jsou kanály reálných příjmů a majetku. Také MMF (2023) odhaduje na datech z Francie a Finska, že míra inflace se mezi příjmovými kvintily výrazně neliší.

Závěr

Rok 2022 potvrdil ponaučení z historie, že období zvýšené inflace s sebou nese přerozdělení majetku i příjmů ve společnosti. Pokles reálné hodnoty dluhových aktiv přesouvá zdroje od věřitelů k dlužníkům. Přerozdělení reálných příjmů, na které se soustředil tento článek, závisí na relativní vyjednávací síle zaměstnanců a firem, spotřebitelů a výrobců. Neméně důležitá je také daňová a výdajová politika státu, který skrze automatické valorizace i diskreční opatření dále přerozděluje zdroje ve společnosti. Významnou roli prostřednictvím reálné úrokové sazby sehrává i měnová politika. V Česku v souhrnu v roce 2022 došlo k přerozdělení příjmů v neprospěch zaměstnanců a střední třídy. To ale spíše korigovalo předchozí roky, z nichž právě tato skupina vyšla nejlépe.

Autorem je Martin Kábrt. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Cardoso, M., Ferreira, C., Leiva, J. M., Nuno, G., Ortiz, A., Rodrigo, T. a Vazquez, S. (2022), „The Heterogeneous Impact of Inflation on Households’ Balance Sheets“, Working Papers 176, Red Nacional de Investigadores en Economía (RedNIE), https://rednie.eco.unc.edu.ar/files/DT/176.pdf, navštíveno 21. 4. 2022.

ČSÚ (2022), „Odlišné světy makro- a mikrostatistik“, Statistika & My 04/2022, https://apl.czso.cz/nufile/Makro-_x_Mikrostatistiky.pdf.

ČSÚ (2023), „Ekonomické postavení skupin domácností v makroekonomickém kontextu“, https://apl.czso.cz/nufile/CSU_TK_NU_Domacnosti_prezentace.pdf

ČSÚ (2023), „Makroekonomické statistiky nestojí na místě“, Statistika & My 02/2023, https://www.statistikaamy.cz/wp-content/uploads/2023/02/18042302.pdf.

Jánský, P. a Kolář, D. (2023), „(Ne)zvyšování sociálních dávek v letech 2012–2023: přehled“, IDEA CERGE-EI, Studie 5/2023.

Michálek, O., Šarboch, M. a Žáček, J. (2022), „Hospodaření a cenotvorba podniků a podnikatelů v podmínkách pokračujícího energetického šoku“, Box 1 ve Zprávě o měnové politice, podzim 2022, Česká národní banka.

MMF (2023), „On the Path to Policy Normalization“, Fiscal Monitor, April 2023.

PAQ Research (2023), citováno v týdeníku Ekonom č. 15/2023, https://ekonom.cz/c1-67191180-duchodci-jsou-na-tom-jako-pred-inflaci-nejhur-dopadly-chudsi-rodiny-s-detmi.

[1] Rolí rostoucích marží v roztáčení inflace v eurozóně se v únoru 2023 poprvé zabývala i Rada guvernérů ECB. Bankovní rada ČNB podle záznamů z jednání toto téma poprvé probírala už v únoru 2022, přičemž ziskové marže jako proinflační vliv uváděla každá Zpráva o měnové politice ČNB od listopadu 2021. Vydali jsme k tomu i několik důkladnějších analýz, viz např. Box 1 ve Zprávě o měnové politice (ZoMP), podzim 2022 či Zaostřeno na… v Globálním ekonomickém výhledu, září 2022.

[2] Zde srovnávám pouze objem skutečně vyplacených mezd, platů, úroků, dividend a jiných příjmů v roce 2022 s rokem 2021. Nejedná se o měřítko investičního výnosu, který srovnává důchody z aktiv (a nárůst jejich hodnoty) s celkovým stavem držených aktiv. K těmto stavovým úvahám se vracím v závěru článku.

[3] Jedná se o mezinárodní projekt, kterého se od roku 2015 účastní i Český statistický úřad (ČSÚ, 2023). „Experimentální“ znamená, že vývoj metodiky nebyl zcela dokončen, a tedy tato statistika zatím nesplňuje náročné standardy pro zařazení mezi oficiální statistiky.

[4] Např. nájemné, které by majitelé bytů, v nichž bydlí, inkasovali v případě, že by je pronajímali.

[5] Sektorové účty domácností jako celku jsou již k dispozici. Výzvou je tedy pouze roztřídění nových makrodat do subsektorů domácností. Data za roky 2017–2019 ukazují, že na úrovni jednotlivých typů příjmů (mzdy, úroky, atd.) jsou podíly jednotlivých subsektorů na celku v čase relativně stabilní. Například nejbohatší pětina domácností inkasuje 42 % veškerých náhrad zaměstnancům, 78 % důchodů z vlastnictví a 48 % příjmů z podnikání (provozní přebytek a smíšený důchod). Tyto podíly se v čase měnily pouze o 1–2 procentní body. Výjimkou je pouze rok 2020, kdy rozsáhlé covidové transfery změnily redistribuční vzorce sociálních příspěvků a dávek. Výhodou této položky ovšem je, že rozličné sociální příspěvky a dávky, včetně mimořádných covidových opatření, lze dohledat i v pravidelné Zprávě o plnění státního rozpočtu MF ČR, zprávě o hospodaření systému důchodového pojištění a informaci MPSV o vyplacených dávkách. V analýze tedy předpokládáme pro roky 2021 a 2022 stejné podíly jednotlivých subsektorů na jednotlivých příjmových kategoriích jako průměr let 2017–2020. Pouze u sociálních transferů a dávek podíly upravujeme podle skutečných nákladů na jednotlivé typy státní pomoci během covidu i energetické krize. Počet domácností v jednotlivých subsektorech je v datech ČSÚ dostupný až do roku 2021. Pro rok 2022 předpokládáme meziroční stabilitu, nicméně změny v početnosti jednotlivých skupin mají na výsledky spíše malý vliv.

[6] Zbylá tři procenta připadají na příjemce důchodů z vlastnictví (tj. domácnosti, jejichž hlavní zdroj příjmů představují výnosy z kapitálu), příjemce ostatních transferů (například nezaměstnané) a osoby mimo bytový fond.

[7] Pokud rostou nemzdové příjmy rychleji než mzdové, jejich podíl na celku roste. Vyšší podíl příjmů s nižším daňovým zatížením se propíše do nižšího efektivního zdanění. Daně a odvody tedy rostou pomaleji než hrubé příjmy, což vede k rychlejšímu růstu čistých příjmů než hrubých příjmů.

[8] Podle šetření EU-SILC (2022), které zjišťuje i postavení osoby v čele domácnosti, tvoří samostatně žijící ženy 47 % nejnižšího příjmového kvintilu, dalších 9 % jsou neúplné rodiny. Ve druhém kvintilu tyto skupiny představují už „jen“ 22 % a 5 % celku. Nezaměstnaný v čele domácnosti je v nejnižším kvintilu v 7 % domácností, osoba pobírající rodičovský příspěvek ve 3 %, důchodce bez pracujících členů domácnosti v 64 %. Opět se jedná o výrazně vyšší podíly než ve druhém příjmovém kvintilu (2 % nezaměstnaných, 0,4 % pobírajících rodičovský příspěvek, 54 % důchodců).

[9] Navíc mimořádné valorizace důchodů se odvíjely od zásluhové části penzí, která představuje větší podíl na celku u penzistů s vyššími příjmy.

[10] Ten je zde metodicky vhodnější než blízce příbuzná CPI inflace, ale oba indexy jsou ve sledovaném období takřka totožné.

[11] Zde vycházím ze statistiky ČSÚ spotřebních výdajů domácností podle příjmových kvintilů, sbírané v rámci rodinných účtů. Poslední dostupná data jsou z roku 2021.

[12] Aktuálně v ČNB připravujeme důkladnější analýzu rozdílné míry inflace pro různé sociální a příjmové skupiny na základě statistických mikrodat. Měla by být zveřejněna v následujících měsících.