Míra úspor v eurozóně a ČR – potenciál pro vývoj spotřeby?

Cílem textu je srovnat vývoj spotřeby domácností, míry úspor a investic v eurozóně a jejích nejsilnějších ekonomikách s vývojem v ČR. Srovnání se zeměmi eurozóny v podobné situaci ukazuje, že české domácnosti v reakci na energetickou krizi mnohem méně utrácely při citelně vyšší míře úspor oproti dlouhodobému průměru. Své úspory české domácnosti ale nenasměrovaly do bydlení, nýbrž patrně z opatrnostních důvodů více preferovaly likvidní aktiva, a jejich zájem o finanční produkty podpořilo i zvyšování úrokových sazeb. Podobné trendy pak nacházíme i u řady velkých ekonomik eurozóny, ve kterých lze pak očekávat snižování aktuálně vysokého sklonu domácností k tvorbě úspor, které však bude brzděno zvýšenou hladinou úrokových sazeb. Tato brzda se bude v nejbližším období více zatahovat v eurozóně, kde cyklus zvyšování základních úrokových sazeb dosahuje svého vrcholu teprve nyní. Naopak aktuálně vysoký sklon českých domácností k úsporám otvírá s pravděpodobným dosažením vrcholu úrokových sazeb v ČR prostor pro rychlejší oživení růstu spotřeby než v eurozóně.

Vyšlo v publikaci Globální ekonomický výhled – srpen 2023 (pdf, 1,6 MB)

Země eurozóny vykazují různou spořivost, u všech ale vzrostla během pandemie

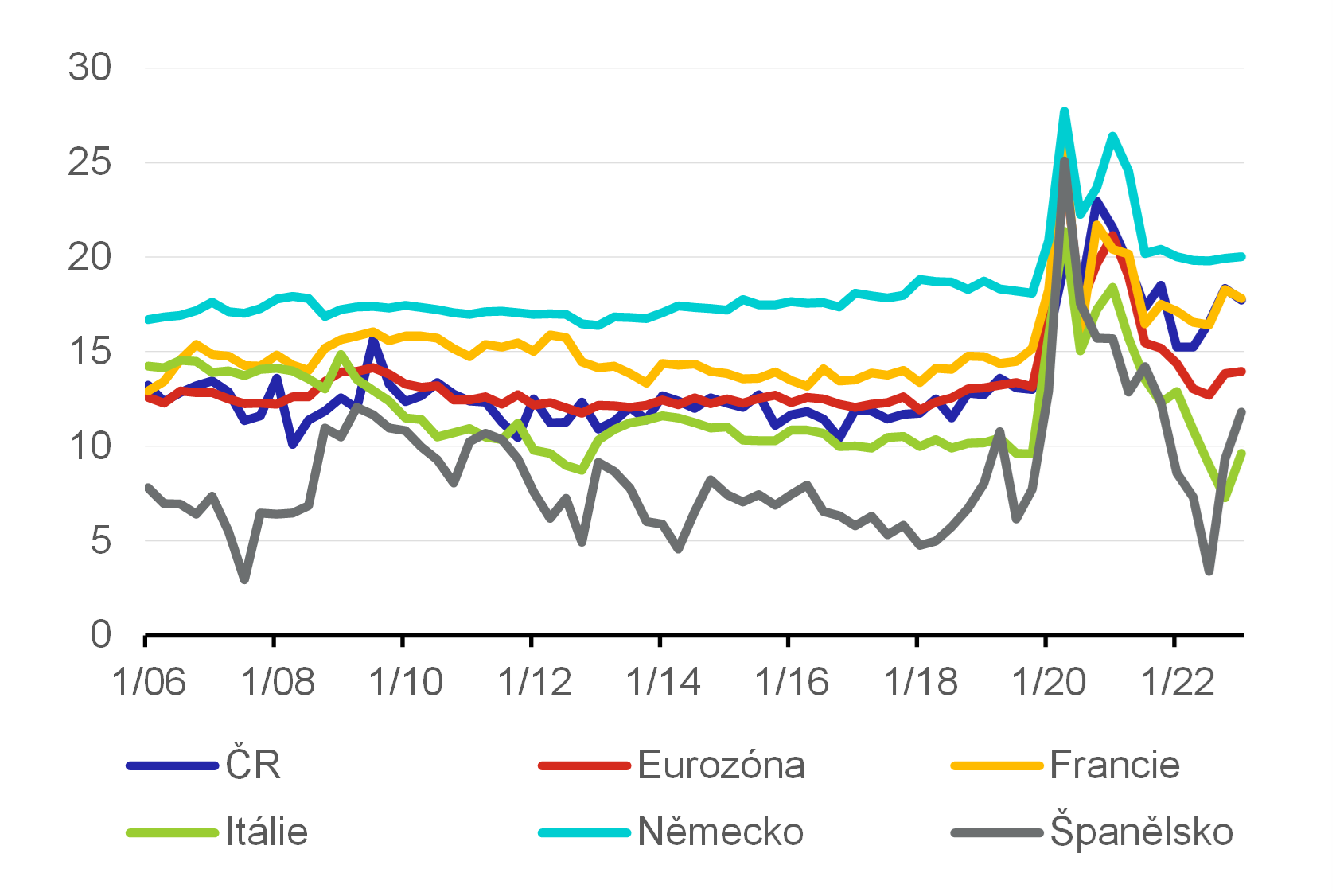

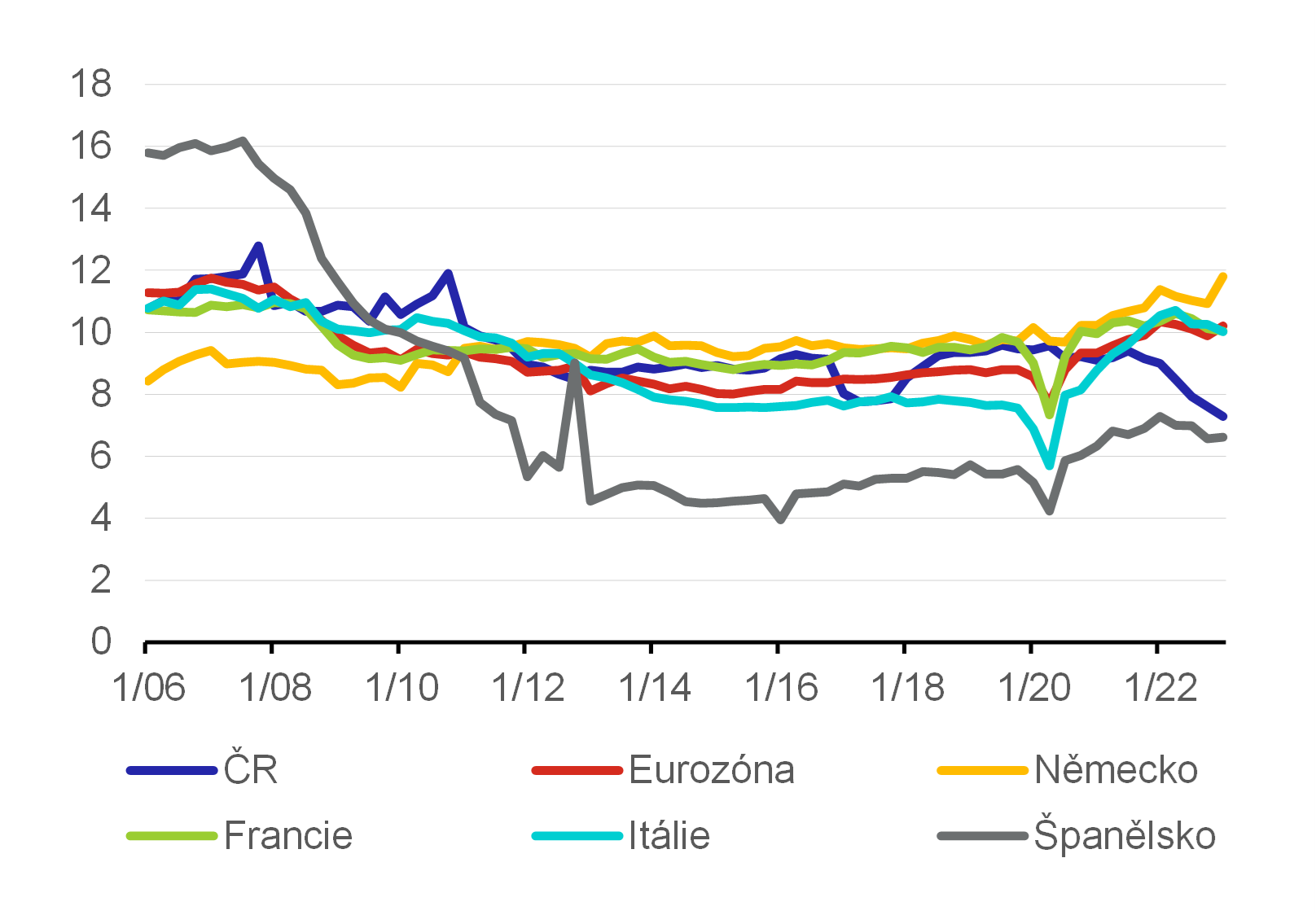

Míra úspor se napříč zeměmi eurozóny historicky liší (Graf 1). Z velkých ekonomik eurozóny je míra úspor nejvyšší tradičně v Německu (výrazně výše než je průměr zemí eurozóny) a nejnižší je ve Španělsku. V případě ČR[1] se do nástupu pandemie pohybovala na průměru eurozóny, tj. okolo 12 %. Přístup spotřebitelů ke spoření v jednotlivých zemích se lišil i napříč krizemi, které svět potkaly od počátku nového milénia, tj. světovou finanční krizí po pádu Lehman Brothers (2009), pandemií covid-19 (2020–2021) a energetickou krizí s eskalací mezinárodního napětí po vpádu Ruské federace na Ukrajinu (2022). Například, jak ukazuje Graf 1, zvýšení míry úspor v období světové finanční krize bylo oproti krizím nedávným de facto nepozorovatelné. To lze zřejmě přisoudit nepřímé vazbě mezi nejistotou ve finančním systému a přístupem ke tvorbě rezerv jednotlivých ekonomických agentů (domácností a podniků).

Graf 1 – Míra úspor domácností

(hrubá míra v %)

Zdroj: Eurostat

Pozn.: Sezónně očištěno.

Slovníček pojmů

Hrubá míra úspor domácností je definována Eurostatem jako hrubé úspory vydělené hrubým disponibilním důchodem s úpravou o změnu čistého podílu domácností na rezervách penzijních fondů. Hrubé úspory jsou část hrubého disponibilního důchodu, která není vynaložena jako výdaje na konečnou spotřebu. Popisovaný ukazatel se vypočítá na základě čtvrtletních údajů sektorových účtů podle institucionálních sektorů.

Hrubá míra investic domácností je definována Eurostatem jako tvorba hrubého fixního kapitálu vydělená hrubým disponibilním důchodem s úpravou o změnu čistého podílu domácností na rezervách penzijních fondů. Investice domácností spočívají především v nákupu a renovaci obydlí. Popisovaný ukazatel se vypočítá na základě čtvrtletních údajů sektorových účtů podle institucionálních sektorů.

U řady zemí eurozóny pozorujeme viditelný nárůst míry úspor v době uzavírek v průběhu pandemie covid-19, a to zejména po její první vlně (Graf 1). Tento nárůst byl řádově vyšší než v období světové finanční krize v roce 2009. Nárůst míry úspor podpořil fenomén tzv. vynucených úspor, které nechtěně vznikly domácnostem z důvodu nedostupnosti nákupů mnohých druhů zboží a především služeb. Příkladem mohou být návštěvy restaurací nebo cestování, když byly provozovny uzavřeny v rámci protipandemických opatření[2]. Fiskální transfery stabilizovaly příjmy domácností, takže vynucené úspory představovaly jen odložení spotřeby do budoucnosti. V případě Německa vyskočila míra úspor ve druhém čtvrtletí 2020 nad 27 %, ale po uzavírkách se začala snižovat směrem ke dlouhodobému průměru s tím, jak domácnosti realizovaly odložené nákupy.

Box 1 – Rozpouštění úspor po pandemii v USA

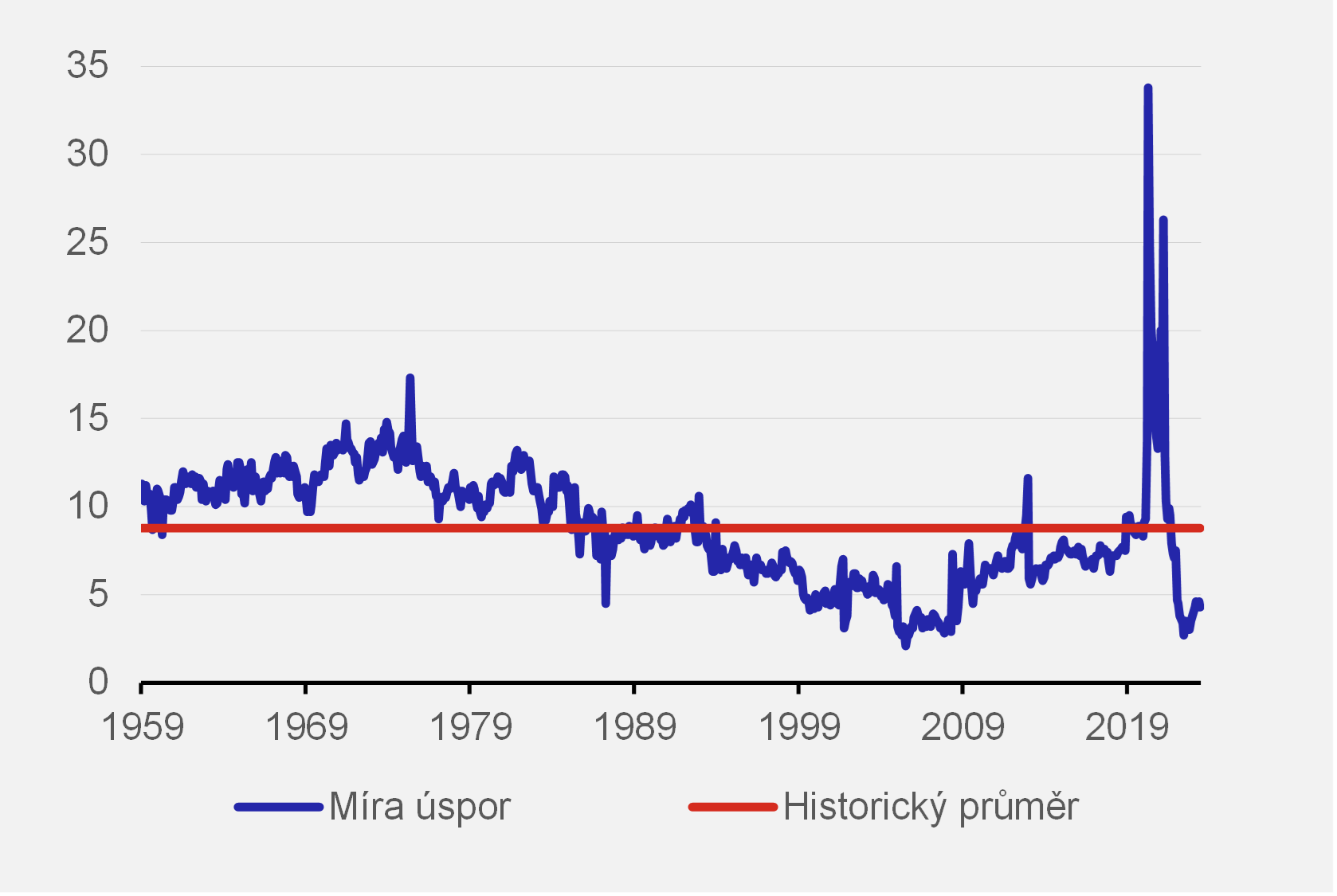

Podobně jako v Evropě i ve Spojených státech v reakci na pandemické uzavírky citelně vzrostly soukromé úspory; na rozdíl od Evropy ale zima na přelomu let 2022/2023 zvýšení míry úspor nepřinesla. Na rozdíl od dřívějších recesí v USA reagovala americká vláda na pandemii bezprecedentním balíkem podpůrných opatření, který mezi lety 2020 a 2021 kumulovaně dosáhl 5 bil. USD. Jelikož celá řada z těchto opatření mířila přímo na domácnosti (dávky v nezaměstnanosti, daňové úlevy na děti a jiné), osobní úspory domácností rychle narostly, daleko nad rámec trendů před covidem. Jak ukazuje Graf 1 BOX, míra osobních úspor vyskočila z hodnot poblíž 9 % před pandemií nad 20 % v době nejpřísnějších uzavírek. Po konci pandemie se ale míra úspor začala citelně propadat pod před-pandemický historický průměr (8,8 %) a od začátku roku 2022 se pohybuje pod 5 %.

Graf 1 BOX – Míra osobních úspor v USA

(v %)

Zdroj: FRED

Pozn.: Sezónně očištěno.

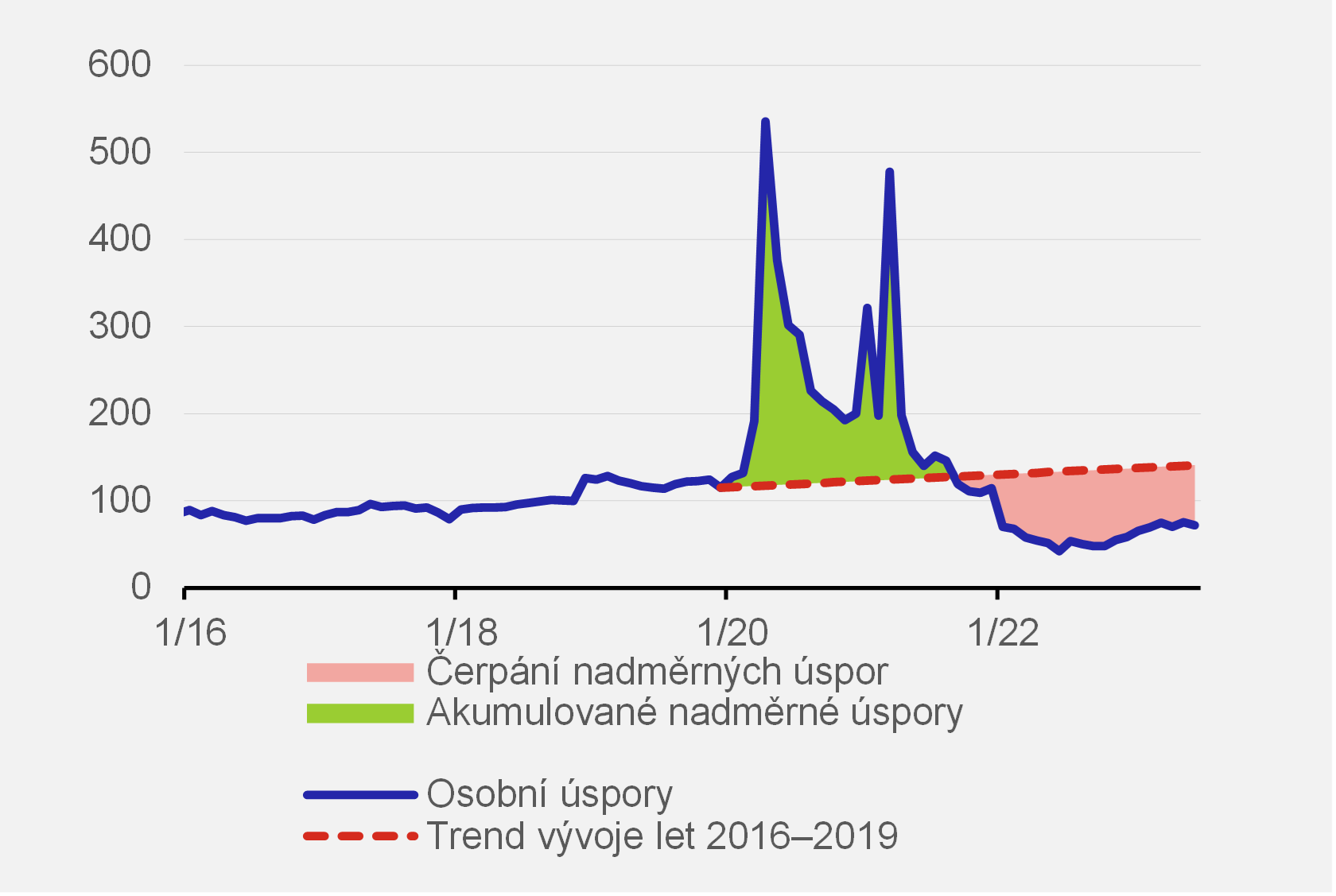

Americké domácnosti totiž od 3. čtvrtletí 2021 postupně rozpouštějí naakumulované úspory a tento trend by měl vydržet do konce roku 2023. Podle odhadů sanfranciského Fedu (2023) nadměrné úspory v nominálním vyjádření dosáhly kumulovaně do srpna 2021 celkem přibližně 2,1 bil. USD (Graf 2 BOX, zelená oblast). Čerpání úspor domácností bylo zpočátku pomalé, v průměru 34 mld. USD měsíčně od září do prosince 2021. Poté zrychlilo, v průměru zhruba na 100 mld. USD měsíčně po celý rok 2022. V prvním čtvrtletí roku 2023 opět mírně zmírnilo na 85 mld. USD měsíčně. Kumulativní čerpání dosáhlo k březnu 2023 1,6 bilionu dolarů (červená oblast), což znamená, že v celkové ekonomice zbývá přebytečných úspor přibližně 500 miliard dolarů. Pokud by současné tempo čerpání přetrvávalo i nadále, nadměrné úspory by pravděpodobně nadále podporovaly výdaje domácností nejméně do čtvrtého čtvrtletí roku 2023.

Graf 2 BOX – Osobní úspory versus trend před pandemií

(v mld. USD)

Zdroj: Výpočet autorů, St. Louis Fed

Pozn.: Na základě Abdelrahman and Oliveira (2023), Sezónně očištěno.

Jelikož Spojené státy nebyly zasaženy energetickou krizí, mohlo rozpouštění úspor podporovat spotřebu domácností v USA, naopak v Evropě se šetřilo. Oživení americké ekonomiky po pandemii překvapovalo svou silou, k čemuž rozpouštění úspor citelně přispělo. Naopak Evropa zažila další šoky, které vedly domácnosti k opatrnosti.

Po odeznění pandemie se však míra úspor v zemích eurozóny nevrátila na úroveň před rokem 2020. Příkladem může být Německo, kde v letech 2011 až 2018 byla průměrná míra úspor 17,4 %, zatímco od poloviny roku 2021 se držela lehce pod 20% hranicí. Podobný efekt nacházíme i u dalších zemí eurozóny, třebaže ne všude byly rozdíly oproti dlouhodobému průměru velké. Reakce domácností v eurozóně na otevírání ekonomik po pandemii se tedy lišily a prozatím nedošlo k úplnému návratu k běžnému předcovidovému spotřebitelskému chování. Dle teorie se přitom očekávalo, že domácnosti vynucené úspory během několik čtvrtletí opět rozpustí ve spotřebě tak, jak tomu bylo v případě USA (Box 1).

Ve prospěch zvýšené tvorby úspor i po pandemii lze nalézt několik motivů.[3] Velkou část úspor vzniklých v době pandemie mají na svědomí domácnosti s vysokými příjmy (míra úspor roste s tím, jak se v rámci rozdělení pohybujeme do vyšších příjmových kvintilů), které charakterizuje nižší mezní sklon utrácet z příjmu nebo majetku ve srovnání s domácnostmi s nízkými příjmy. Navíc zvyšující se úroveň úrokových sazeb centrálních bank v boji s nevídaně vysokou inflací přináší bohatším domácnostem solidní dodatečný výnos, což ceteris paribus snižuje jejich sklon ke spotřebě. Domácnosti též mohou využít zvýšených úspor k rychlejšímu umoření dluhů (např. při probíhající refixaci hypoték v prostředí výrazně vyšší hladiny úrokových sazeb) či k novým investicím. Investice mohou být směřovány právě na zmírnění dopadů nárůstu cen energií, tj. do energetické úspornosti bydlení (zateplení budov) nebo na získání vlastních (malé fotovoltaické elektrárny) či méně provozně nákladných zdrojů energie (tepelná čerpadla). V neposlední řadě mohou domácnosti podle ricardiánské ekvivalence více spořit v očekávání zvýšení daní v budoucnu, protože v době pandemie byla značná část makroekonomické stabilizace provedena přes fiskální transfery, tj. na úkor růstu zadlužení států.

Obavy z energetické krize opět podpořily spořivost v řadě zemí eurozóny

Další šok utrpěly ekonomiky eurozóny po vpádu Ruské federace na Ukrajinu v únoru 2022, což dále zvýšilo inflační tlaky vlivem prudkého zdražení cen energií, zejména elektřiny a plynu. Reálné příjmy domácností v zemích eurozóny citelně poklesly a s nastupující topnou sezónou 2022/2023 rostly obavy ohledně výdajů za energie. Byla to první sezóna bez dodávek plynu z Ruska, které se sice podařilo nahradit dodávkami především z Norska a USA, ale za cenu citelného nárůstu cen, nejen pro firmy, ale i pro spotřebitele.

Poptávka domácností po energiích je z krátkodobého hlediska neelastická, takže na razantní růst jejich cen mohou domácnosti reagovat: (i) snížením spotřeby neenergetického zboží a služeb, (ii) snížením sklonu k úsporám nebo (iii) zvýšením příjmů. Domácnosti v zemích eurozóny se většinou nevydaly cestou snižováním sklonu k úsporám. Jak ukazuje Graf 1, míra úspor domácností v eurozóně na přelomu let 2022/2023 naopak vzrostla. V Německu se spořilo jen lehce více, zatímco ve Španělsku míra úspor opět výrazně poskočila směrem nahoru. Na rozdíl od pandemického období stály za nárůstem míry úspor v období energetické krize zejména opatrnostní motivy. Současně došlo k úsporným opatřením, kdy spotřeba plynu u domácností klesla, nejen díky mírné zimě ale i za cenu sníženého tepelného komfortu.

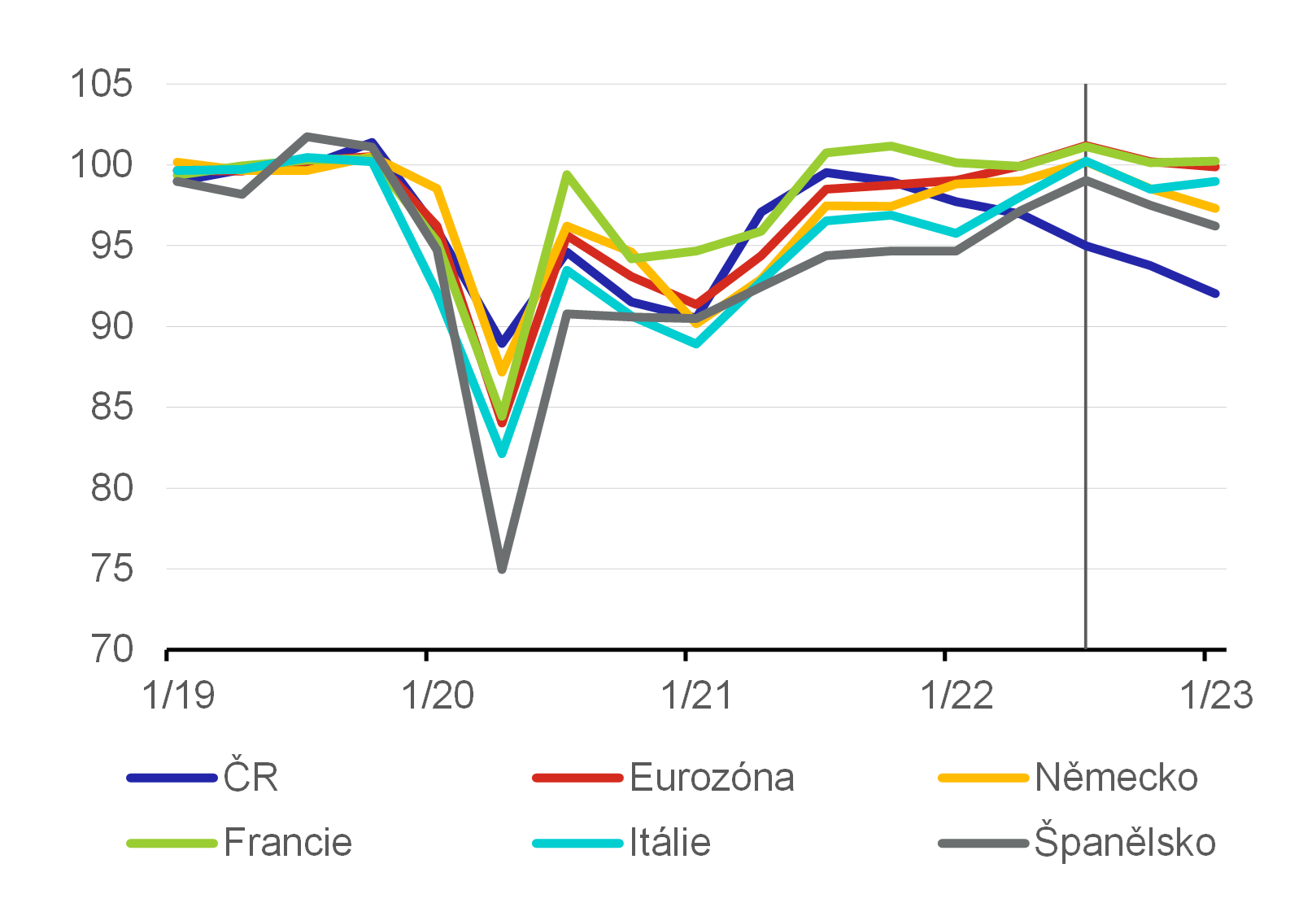

Evropské domácnosti tedy nesnížily sklon k úsporám, aby vykompenzovaly pokles reálných příjmů. Ve prospěch vyšší míry úspor pak působily i pozvolna rostoucí úrokové sazby v eurozóně. Zároveň ve většině zemí eurozóny byla zavedena opatření na podporu domácností proti energetické chudobě (např. cenové stropy na ceny energií v Německu, Francii či Nizozemí), což tlumilo velikost cenového šoku pro domácnosti. Naopak se zdá, že na energetickou krizi domácnosti reagovaly primárně přes snížení reálné spotřeby, a to v podmínkách prudkého zvýšení spotřebitelské inflace. Graf 2 ukazuje pokles spotřeby domácností u velkých ekonomik eurozóny v posledních dvou čtvrtletích. Byl však v menším rozsahu než v případě ČR, kde spotřeba domácností v reálném vyjádření poklesla k úrovním z prvního čtvrtletí 2021.

Graf 2 – Spotřeba domácností

(index 2019=100)

Zdroj: Eurostat

Pozn.: Svislá čára značí začátek energetické krize. Konstantní ceny, sezónně očištěno.

V evropském srovnání české domácností méně utrácely a více spořily

Z mezinárodního srovnání tedy vyplývá značná podobnost v reakcích domácností na energetickou krizi, když u většiny zemí pozorujeme pokles reálné spotřeby vlivem růstu inflace při vyšší než obvyklé míře úspor. Efekt je však v případě ČR velmi silný. Česká míra úspor se v závěru roku 2022 přiblížila úrovním pro tradičně velmi spořivé Německo, když přesáhla 18 %, a v prvním čtvrtletí 2023 klesla jen nepatrně. Nachází se tak zhruba o 6 p. b. nad průměrem z let 2011 až 2018. Naopak spotřeba domácností v reálném vyjádření velmi dramaticky poklesla. České domácnosti při poklesu reálných příjmů nejenže tvořily v průměru více úspor, ale i kupní síla jejich příjmů rychle klesala. Ve srovnání s dalšími ekonomikami eurozóny jsou u českých domácností posuny ve spotřebě i úsporách výraznější, zejména pak v prvním čtvrtletí 2023 (Graf 3). Kromě opatrnostních motivů se nabízí jako možné vysvětlení podstatně vyšší míra českých úrokových sazeb.

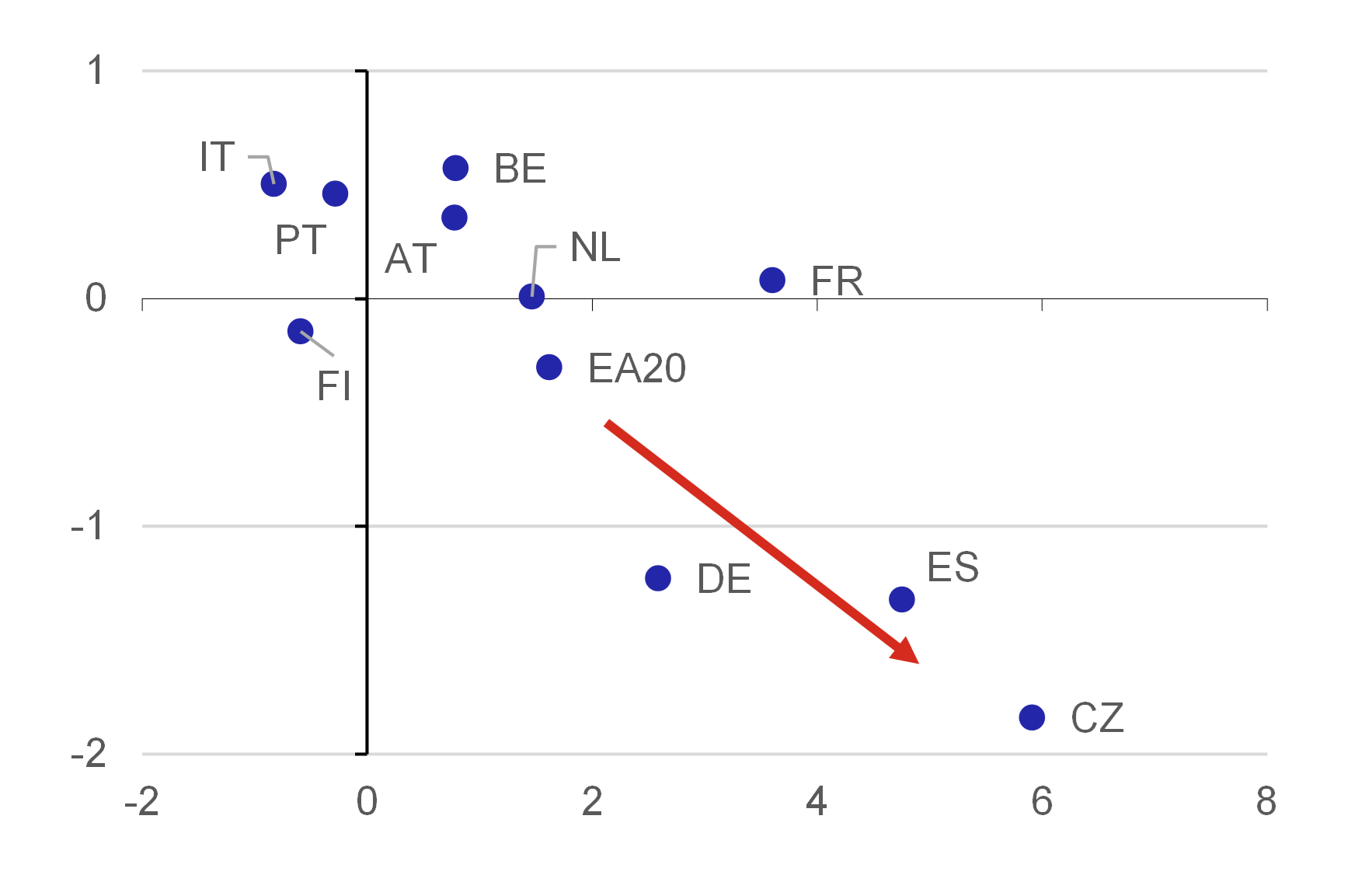

Graf 3 – Míra úspor vs. spotřeba domácností ve 4. čtvrtletí 2022

(osa y: mzč. růst spotřeby domácností v %; osa x: ochylka míry úspor of průměru 2011–2018 v p.b.)

Zdroj: Eurostat

Pozn.: Belgie – BE, Finsko – FI, Francie – FR, Itálie – IT, Německo – DE, Nizozemsko – NL, Portugalsko – PT, Rakousko – AT, Španělsko – ES, eurozóna (20 zemí) – EA20, Česká republika – CZ.

Graf 4 – Míra úspor vs. spotřeba domácností v 1. čtvrtletí 2023

(osa y: mzč. růst spotřeby domácností v %; osa x: ochylka míry úspor of průměru 2011–2018 v p.b.)

Zdroj: Eurostat

Pozn.: Belgie – BE, Finsko – FI, Francie – FR, Itálie – IT, Německo – DE, Nizozemsko – NL, Portugalsko – PT, Rakousko – AT, Španělsko – ES, eurozóna (20 zemí) – EA20, Česká republika – CZ.

Kam směřovaly úspory domácností v eurozóně v posledních třech letech?

Pokud evropské domácnosti více spořily a omezovaly spotřebu, a to v průběhu pandemie i energetické krize, je otázkou, kam nasměrovaly své úspory. Opatrnostní motivy hovoří hlavně ve prospěch pořizování různých finančních aktiv, zejména likvidních. Ale je možné, že část prostředků domácnosti nasměřovaly na investice do bydlení, na nové nákupy nemovitostí či rekonstrukce. Hypoteční úrokové sazby byly v průběhu pandemie v eurozóně nízké, ale v době uzavírek byla možnost obchodovat s realitami omezená.

Hrubá míra investic domácností vzrostla ve velkých ekonomikách eurozóny v průběhu pandemie jen mírně (Graf 5) a na přelomu let 2022 a 2023 jen lehce poklesla. V případě ČR se míra investic snižovala citelně již od konce roku 2021, takže české domácnosti nevyužívaly zvýšeného sklonu k úsporám v takové míře k nárůstu svých hmotných (fixních) investic[4], což opět podporuje tezi o preferenci výnosnějších finančních aktiv v prostředí zvyšujících se úrokových sazeb.

Graf 5 – Hrubá míra investic domácností

(v %)

Zdroj: Eurostat

Pozn.: Sezónně očištěno.

Naproti tomu vklady a úvěry domácností v eurozóně zejména v první pandemické vlně citelně rostly (Graf 6). Zejména vývoj vkladů by odpovídal většímu zájmu domácností nejen o více likvidní aktiva, než jsou investice do fixních aktiv. Tento trend se obrátil v druhé polovině minulého roku s tím, jak Evropská centrální banka poprvé od finanční krize zvýšila úrokové sazby a započala svůj relativně razantní cyklus zpřísňování měnových podmínek.[5] Postupná transmise ze základních úrokových sazeb do výnosů na finančních trzích pak stimulovala odliv prostředků směrem k výnosnějším aktivům. K relativnímu poklesu objemu nejvíce likvidních aktiv (M1) pak přispěly i další operace centrální banky (zastavení reinvestic z programu nákupů aktiv či splácení programů dlouhodobých refinančních operací). Podobný trend se ukazuje i na datech za české měnové agregáty[6], třebaže dopad cyklu zvyšování sazeb započal již dříve.

Graf 6 – Vklady domácností a měnové agregáty

(meziměsíční změny v poměru objemu vkladů na hrubém disponibilním důchodě, index pro agregáty M1, leden 2020 = 1)

Zdroj: ECB, ČNB

Pozn.: Sezónně očištěno.

Aktuálně zvýšený sklon k úsporám domácnosti v eurozóně tedy nepřesměrovaly ve významné míře do nárůstu míry fixních investic, takže je možné, že se časem opět vrátí ke svému předkrizovému chování, pokud jde o jejich nákupy a běžné výdaje. Důvody k panice pominuly a opatrnostní motiv pro zvýšenou tvorbu úspor se vytrácí, ale návrat k obvyklému spotřebitelskému chování v následujících čtvrtletích bude brzdit zvýšená hladina úrokových sazeb-. Ty byly naposledy v eurozóně na současné úrovni při kulminaci světové finanční krize. První snížení sazeb v eurozóně je finančními trhy očekáváno nejdříve v polovině roku 2024, zatímco uvolnění měnové politiky v ČR predikují analytici ještě letos. Přitom aktuální sklon k úsporám je v případě ČR výjimečně vysoký, což by při jeho poklesu k dlouhodobému průměru mohlo vést k podstatnější a dřívější stimulaci spotřeby než tomu bude ve většině zemí eurozóny.

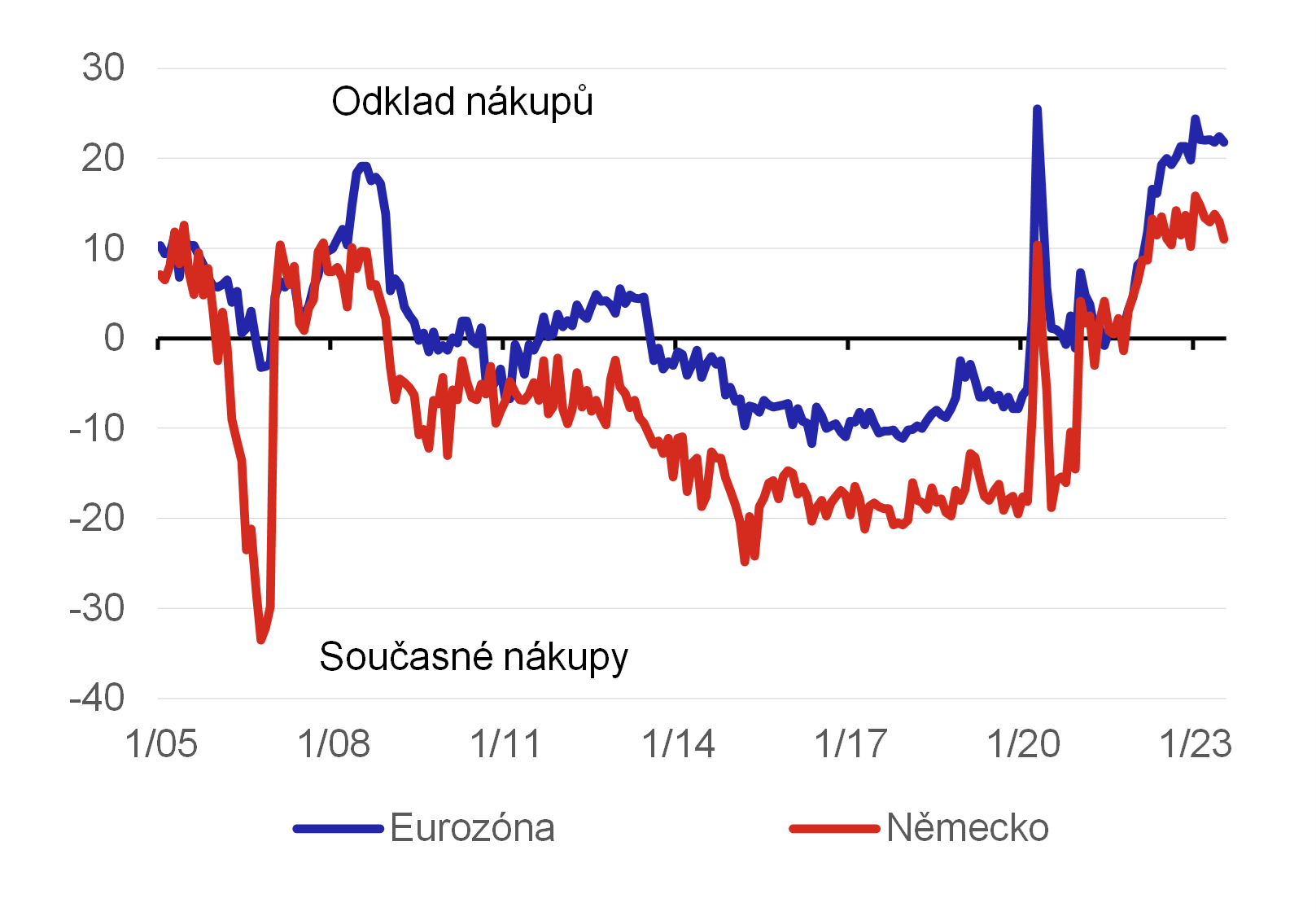

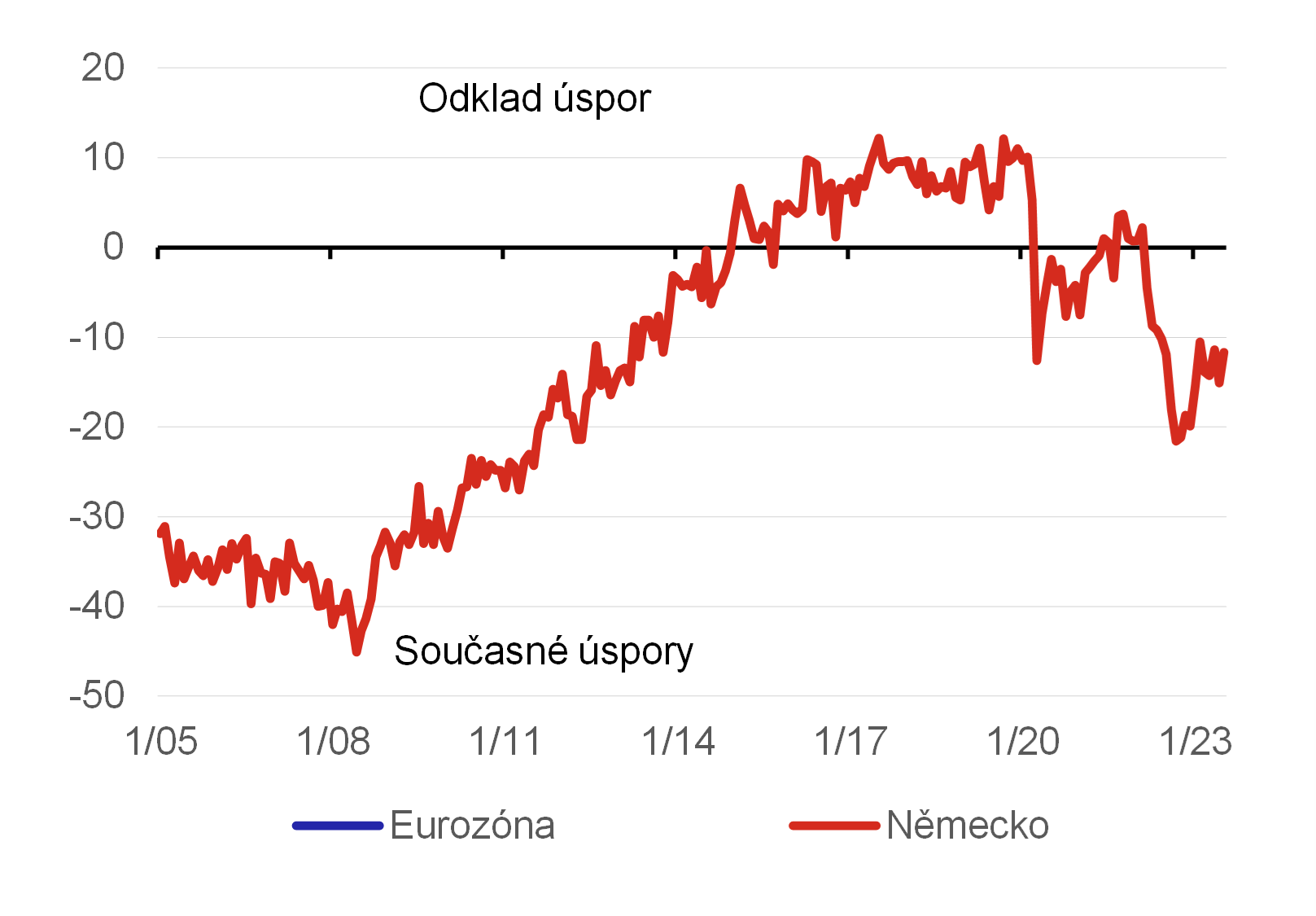

Zatím však nejsou signály naznačující obrat v náladě domácností. Jistou evidenci nabízejí data ze šetření mezi německými domácnostmi[7], které jsou dispozici v rámci dat pro Indikátor ekonomické nálady Evropské komise (Economic Sentiment Indicator, ESI). Německé domácnosti po pandemických uzavírkách preferovaly větší nákupy a čerpání úspor (Grafy 7 a 8), ale v prvním čtvrtletí 2022 se jejich nálada obrátila a spotřebitelé začali odkládat plány na větší nákupy. Vzrostla také jejich preference spořit.

Graf 7 – Nákupy podle německých domácností

(v p.b., plány za rok oproti dnešku)

Zdroj: Eurostat, Evropská komise (ESI)

Pozn.: Jde o rozdíl mezi indikátory ESI „Velké nákupy v horizontu 1 roku“ a „Současná situace ke vhodná ke větším nákupům“, takže kladná hodnota indikuje preferenci budoucích nákupů, záporná preferenci současných nákupů.

Graf 8 – Spoření podle německých domácností

(v p.b., plány za rok oproti dnešku)

Zdroj: : Eurostat, Evropská komise (ESI), data za eurozónu nejsou dostupná

Pozn.: Jde o rozdíl mezi indikátory ESI „Úspory v horizontu 1 roku“ a „Současná situace ke vhodná ke spoření“, takže kladná hodnota indikuje preferenci budoucího spoření, záporná preferenci současného spoření.

Závěr

Míra úspor domácností se napříč zeměmi historicky liší, pandemie covid-19 pak její úroveň výrazně navýšila. K růstu míry úspor došlo především během pandemie covid-19, a to nejen v Evropě, ale také v USA nebo Japonsku[8]. V době uzavírek byla zvýšená míra úspor především vynucená tím, jak domácnosti nemohly utrácet za služby a nedostupné produkty a současně došlo k výraznému fiskálnímu stimulu.

Po odeznění pandemie dopadla zejména na Evropu druhá krize, tentokrát cen energií. I tato krize měla na míru úspor domácností vliv, reakce v jednotlivých zemích už ale byla odlišná. Na rozdíl od pandemického období stály za nárůstem míry úspor v období energetické krize zejména opatrnostní motivy. Tento efekt byl silný zejména v ČR, kde se míra úspor v závěru roku 2022 přiblížila úrovním pro tradičně velmi spořivé Německo.

V eurozóně došlo během posledního roku k výraznému navýšení úrokových sazeb, což se začíná odrážet v chování domácností a jejich vyšší preferenci úspor. V následujících letech bude snižování sklonu domácností k tvobě úspor brzděno zvýšenou hladinou úrokových sazeb. Tato brzda se bude v nejbližším období více zatahovat v eurozóně, kde cyklus zvyšování základních úrokových sazeb dosahuje svého vrcholu teprve nyní.

Autory jsou Soňa Benecká a Luboš Komárek. Názory v tomto příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Attinasi, M. G. – Bobasu, A. – Manu, A. S. (2021) The implications of savings accumulated during the pandemic for the global economic outlook. ECB Economic Bulletin, 5/2021 https://www.ecb.europa.eu/pub/economic-bulletin/focus/2021/html/ecb.ebbox202105_01~f40b8968cd.en.html

Benecká, S. (2022). Jak přispělo zdražování firem ke dnešní inflaci v eurozóně? Globální ekonomický výhled. https://www.cnb.cz/export/sites/cnb/cs/menova-politika/.galleries/gev/gev_2022/gev_2022_09.pdf

Benecká, S. – Kábrt, M. – Komárek, L. – Polák, P. (2023): Ovlivňuje plošnost a razance zpřísnění měnových podmínek jejich dopad na globální ekonomiku?. Globální ekonomický výhled. https://www.cnb.cz/cs/o_cnb/cnblog/Ovlivnuje-plosnost-a-razance-zprisneni-menovych-podminek-jejich-dopad-na-globalni-ekonomiku/

Dossche, M. – Zlatanos, S. (2020): COVID-19 and the increase in household savings: precautionary or forced? ECB Economic Bulletin, 6/2020. https://www.ecb.europa.eu/pub/economic-bulletin/focus/2020/html/ecb.ebbox202006_05~d36f12a192.en.html

Dossche, M. – Krustev, G. – Zlatanos, S. (2021): COVID-19 and the increase in household savings: an update ECB Economic Bulletin, 5/2021 https://www.ecb.europa.eu/pub/economic-bulletin/focus/2021/html/ecb.ebbox202105_04~d8787003f8.en.html

Abdelrahman, H. – Oliveira, L.E. (2023): The Rise and Fall of Pandemic Excess Savings, FRBSF Economic Letter, 2023-11 https://www.frbsf.org/economic-research/publications/economic-letter/2023/may/rise-and-fall-of-pandemic-excess-savings/

Klíčová slova

míra úspor, míra investic, pandemie, energetická krize

JEL Klasifikace

D14, E21, E43

[1] O vývoji české míry úspor domácností pojednává Michálek a Šarboch v textu Důvody aktuálně zvýšeného sklonu domácností k úsporám.

[2] Dominantní vliv vynucených úspor během první vlny pandemie potvrzuje několik studií, např. Dossche a Zlatanos (2020) nebo Dossche, Krustev a Zlatanos (2021).

[3] Viz Attinasi, Bobasu a Manu (2021).

[4] Při interpretaci údajů za míru úspor je však nutná jistá obezřetnost, jelikož časové řady doznávají výrazných revizí. Předchozí odhady spíše naznačovaly stagnaci míry investic v ČR.

[5] Viz Benecká, Kábrt, Komárek a Polák (2023).

[6] V závěru roku 2021 dochází k mírné distorzi časové řady pro český agregát M1, protože metoda sezónního očištění má potíže s identifikací efektů spojených s odvody bank do garančního systému, které jsou různě silné v jednotlivých letech.

[7] Jsou sice k dispozici indikátory za více zemí, ale z metodologických důvodů jejich vypovídací hodnota není vysoká a jsou hůře srovnatelné napříč zeměmi.

[8] Viz graf čísla Globálního ekonomického vývoje, duben 2023.