Kdo zaplatí covidové zadlužení?

Z pohledu vývoje veřejných financí připomíná pandemie covidu období válek. Prudký a dočasný nárůst vládních výdajů na boj s pandemií byl v rozvinutých ekonomikách financován nikoliv z vybraných daní, ale tvorbou dluhu a peněz. Znamená to tedy, že „účet za covid“ předáváme příštím generacím? Tento článek ukazuje, že většinu nového zadlužení už umazala inflace a přecenění dluhopisů. Covidové výdaje tak již byly částečně „zaplaceny“ z investičních ztrát držitelů státních dluhopisů a nemusí se stát přítěží, kterou přenecháváme budoucím daňovým poplatníkům. Historická zkušenost ovšem ukazuje, že klíčová jsou i „poválečná“ léta, kdy prostřednictvím vysokých úroků a deflace docházelo ke kompenzaci investorů za jejich válečné kapitálové ztráty. Tento efekt je patrný i při dnešních vysokých úrokových sazbách, má ale daleko k cílené deflaci. V dlouhodobém měřítku je tedy pravděpodobné, že, podobně jako po druhé světové válce, bude covidový dluh snížen kombinací inflace a růstu, zatímco příspěvek přebytkových rozpočtů (tj. budoucích daňových poplatníků) nebude velký.

Vyšlo v publikaci Globální ekonomický výhled – říjen 2023 (pdf, 1,3 MB).

Kdo platí stát

„Naše děti nám to neodpustí,“ zaznělo v první debatě uchazečů o nominaci republikánské strany na prezidenta Spojených států v srpnu 2023. Politička a bývalá velvyslankyně USA v OSN Nikki Haley odkazovala na dramatický nárůst vládního zadlužení země od počátku covidové pandemie.[1] Má ale Haley pravdu, že břemeno covidového zadlužení předáváme příští generaci? „Je čas na účetního v Bílém domě,“ ukončila své debatní vystoupení Haley. Začněme tedy účetním pohledem.

Každý stát pro plnění svých funkcí potřebuje zdroje, které si pořizuje třemi způsoby: daněním rezidentů, emisí dluhopisů a tvorbou peněz. Ve všech případech stát získává reálné prostředky, odlišná je pouze protihodnota, kterou za ně nabízí. Daňový poplatník nadobro odevzdává státu část svého majetku. Naopak věřitel za své prostředky dostane dluhopis, tedy získává finanční pohledávku v nominální hodnotě jistiny a navíc příslib úrokových výnosů. Ve třetím případě je protihodnotou bankovka. Ta je podobná dluhopisu s rozdílem, že peníze nenesou úroky, zato se ale s nimi dá platit. Prakticky každý moderní stát spoléhá na kombinaci všech tří zdrojů – daní, dluhopisů i peněz. Významně se ale liší jejich relativní význam, mezi státy i v čase.

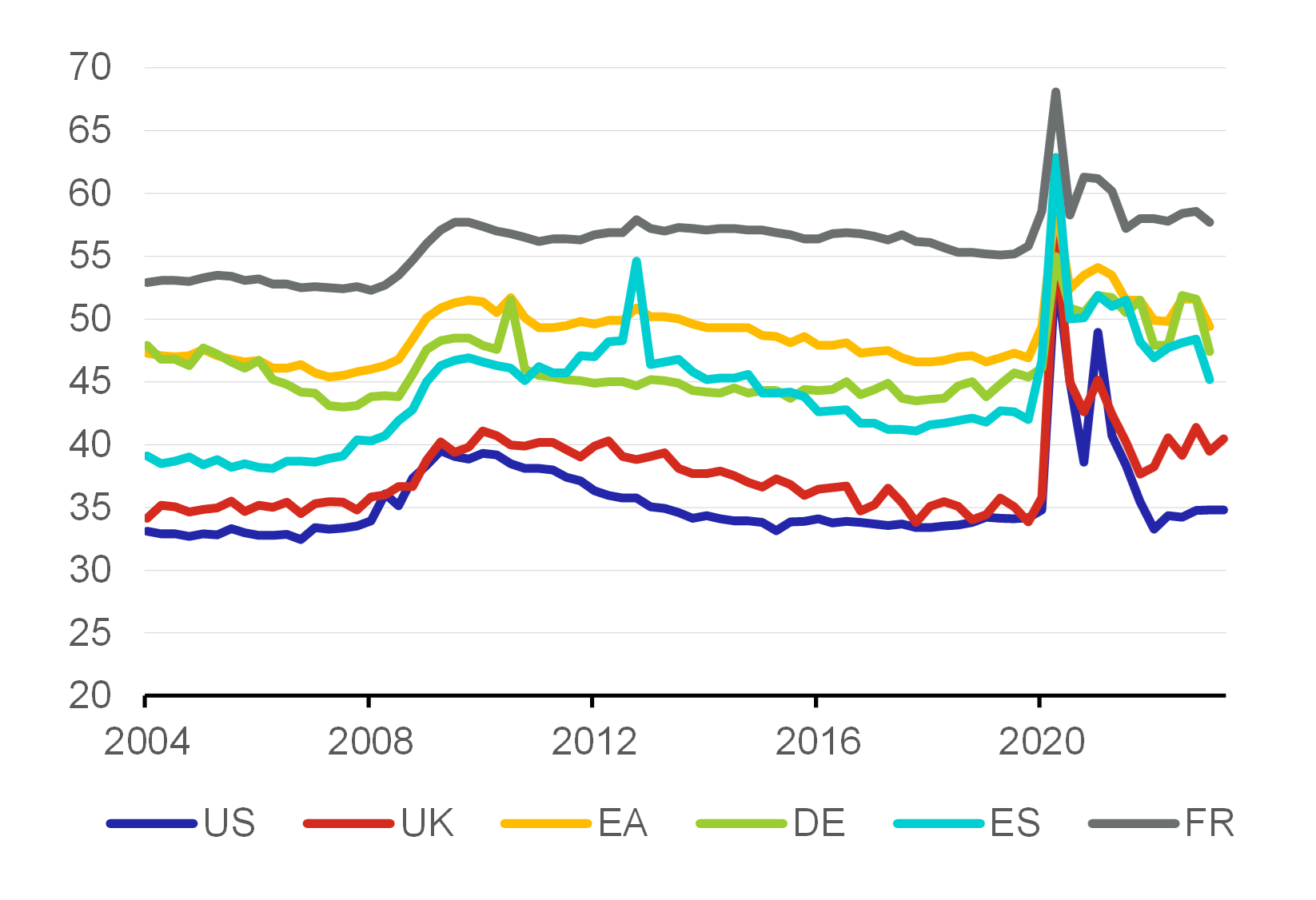

Graf 1 – Pandemie covidu přinesla krátkodobý, ale dramatický nárůst vládních výdajů

(výdaje vládních institucí jako podíl HDP, %)

Zdroj: Eurostat, ONS (UK), FRED (US), výpočet autora

Je dluhové či peněžní financování veřejných rozpočtů jen odloženou daní? V normálních časech, kdy je inflace nízká, úrokové sazby se moc nemění a státy plní své závazky věřitelům, jsou výnosy dluhopisů předvídatelné a peníze si udržují relativně stabilní kupní sílu. Dluh státu v takové situaci roste i klesá podle toho, jestli je rozpočet schodkový či přebytkový, a uzdravit veřejné finance lze jen zvyšováním daňových příjmů či omezováním výdajů. Veřejný dluh pak skutečně lze vnímat jako „přítěž“, kterou dnešní plátci daní vytváří pro ty budoucí.[2]

V turbulentních dobách, jakými byly v historii zejména války, to ale platit nemusí. Břemeno si plátci daní totiž rozdělují s držiteli vládních dluhopisů. Jasným příkladem je situace, kdy stát své závazky vůči věřitelům nedodrží (např. když ohlásí částečnou nebo úplnou platební neschopnost). Investoři ale mohou utrpět ztráty i v méně extrémních situacích, kdy klesne tržní hodnota vládních dluhopisů, které drží, nebo když nečekaná inflace znehodnocuje reálnou hodnotu jistiny i úroků.

Účet za covid už dorazil

Pandemie covid-19 vedla k prudkému zvýšení vládních výdajů (graf 1). Krátkodobý, ale dramatický nárůst vládních výdajů přitom blízce připomíná válečné období. Například Hall a Sargent (2022) dokládají, že nárůst federálních výdajů v USA v letech 2020 a 2021 byl podobný jako při obou světových válkách. Stejně tak podíl lidí, kteří během covidových uzavírek nepracovali a dostávali příspěvky od státu, byl srovnatelný s podílem populace, který během druhé světové války sloužil v armádě.

Jelikož příjmy státu nevzrostly, výdaje na „válku“ s covidem vedly k výraznému prohloubení již tak vysokého zadlužení vyspělých ekonomik. Způsob financování pandemických výdajů tak rovněž nachází blízkou paralelu u historických válek. K růstu daní, který by covidové výdaje pokryl, prakticky nedošlo. Všechny vyspělé ekonomiky výdajový šok financovaly emisí nových dluhopisů a peněz.[3]

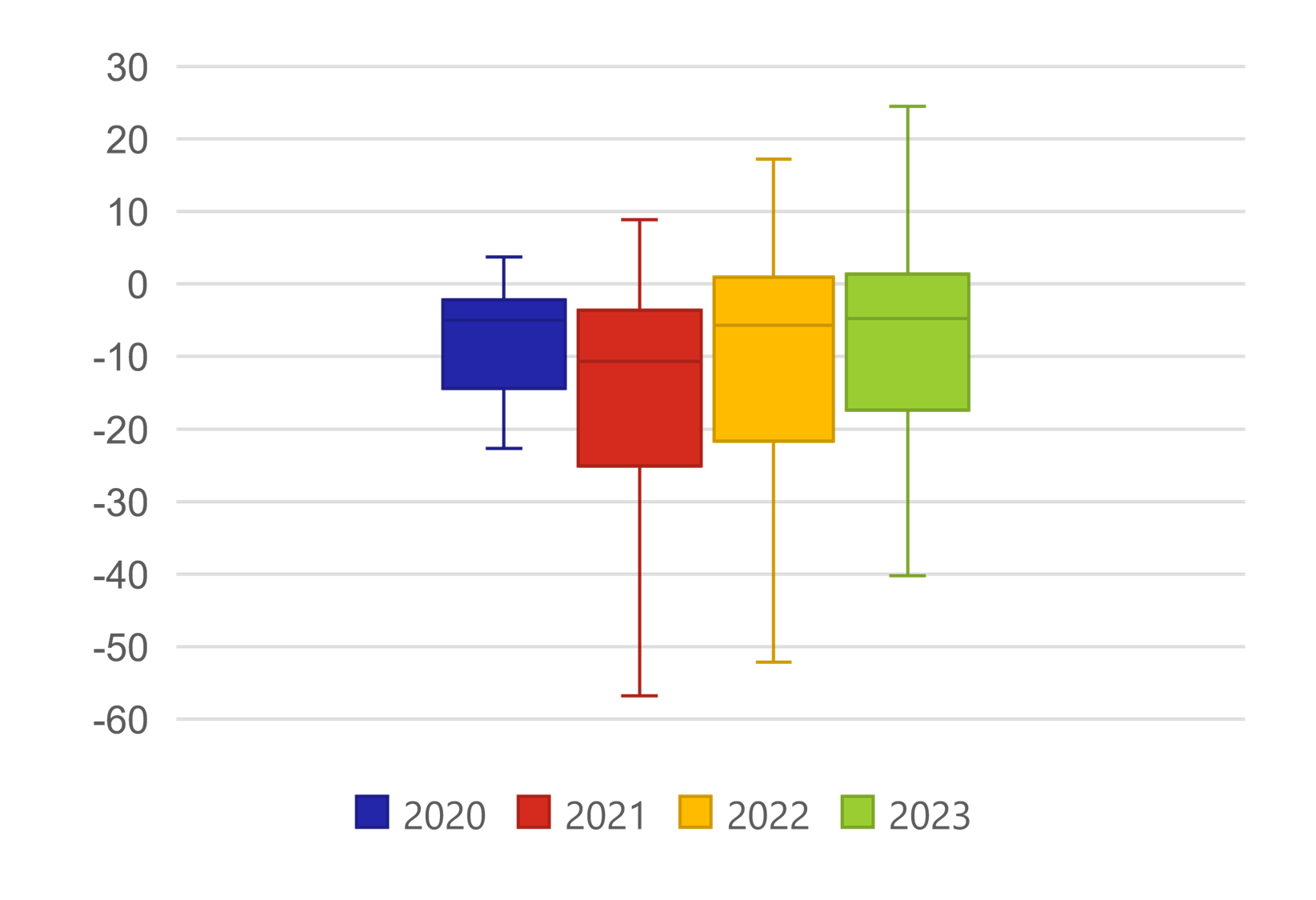

Může se tedy zdát podivné, že finanční trhy i ratingové agentury nad riziky vládního zadlužení jen pokrčily rameny. Cena kreditních derivátů CDS, které jsou de facto pojištěním proti státnímu bankrotu, se pro mediánovou vyspělou zemi v roce 2020 dokonce snížila a zůstala pod předpandemickou úrovní i v letech 2021 a 2022 (graf 2). Podobný obrázek poskytují i hodnocení ratingových agentur, které v uvedeném období častěji vyspělým zemím rating zlepšovaly, než zhoršovaly.[4] Část vysvětlení může spočívat v rekordním uvolnění měnových politik během covidu, které přitlačilo úrokové náklady veřejného dluhu k historickým minimům. Proč ale nic nezměnil ani rok 2022, kdy centrální banky otočily kormidlem k nejprudšímu zdražení peněz od 80. let?

Graf 2 – Navzdory prudkému růstu veřejného dluhu nezdražilo pojištění proti státním bankrotům

(CDS spread v bps, odchylka od průměru 2015-2019, vyspělé ekonomiky, 2020-2023)

Zdroj: Refinitiv, výpočet autora

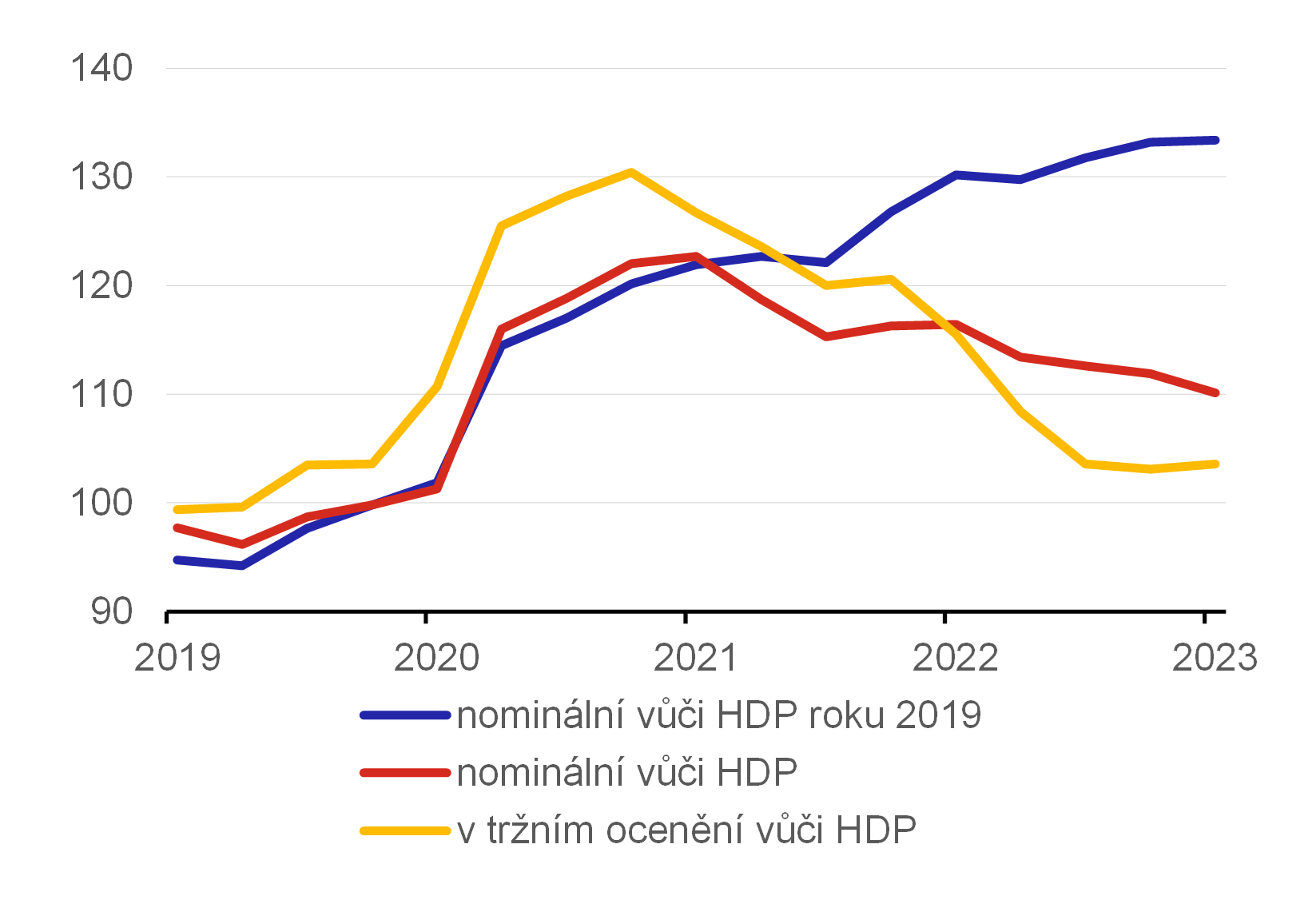

Většina „účtu za covid“ už je totiž zaplacena. Nevyžaduje tedy nutně budoucí nárůst daní či škrty. Užitečný příklad poskytují Spojené státy. Graf 3 ukazuje vývoj federálního dluhu od začátku roku 2019 do prvního čtvrtletí roku 2023. Modrá křivka vyjadřuje, že kdyby od roku 2019 nerostla velikost ekonomiky ani ceny, objem dluhu by vzrostl ze 100 % HDP na konci roku 2019 na bezmála 135% HDP na konci března 2023. Červená linka ukazuje podíl dluhu vůči skutečnému HDP, který nejprve prudce vzrostl, ale pak vlivem ekonomického růstu a (zejména) inflace opět poklesl až na 110 % HDP. Žlutá linka ukazuje totéž, ovšem namísto nominálního ocenění dluhu používá jeho tržní hodnotu. Tu si lze představit jako částku, kterou by americká vláda potřebovala, kdyby chtěla splatit veškeré své dluhy.[5] V tomto vyjádření je federální dluh vůči velikosti ekonomiky na zhruba stejné úrovni, jako byl před covidem. Jinými slovy, kdyby Spojené státy chtěly splatit celý svůj veřejný dluh, potřebovaly by k tomu dnes stejný podíl ekonomického výkonu země, jako před svým zadlužením během „války“ proti covidu.

Graf 3 – Splatit americký federální dluh by vyžadovalo stejný podíl ekonomického výkonu země jako před pandemií

(vývoj amerického federálního dluhu, v % HDP)

Zdroj: BIS, výpočet autora

Jak je to možné? Covidové výdaje totiž zaplatili držitelé vládních dluhopisů prostřednictvím investičních ztrát a inflace (Hall a Sargent, 2023a). Investoři do vládních dluhopisů během covidových let půjčili vyspělým státům prostředky za mimořádně nízké – v některých ekonomikách i záporné – úrokové výnosy. Následný prudký růst sazeb znamenal razantní pokles hodnoty takových cenných papírů, tedy ztrátu pro investory. Ztrátu v reálném vyjádření dále umocnila inflace, která erodovala kupní sílu měny, v níž byly investice denominované.

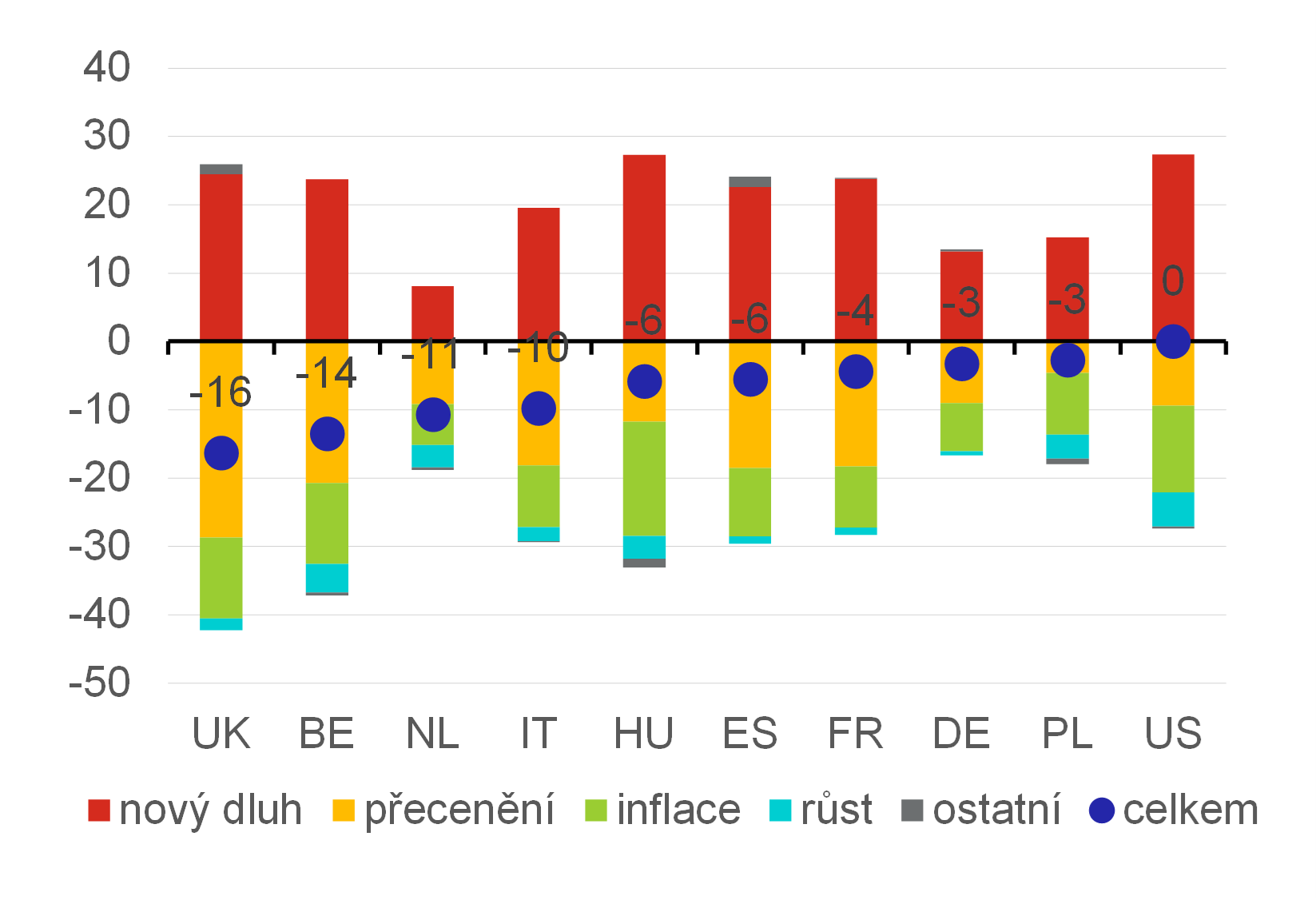

Tento efekt se ovšem projevil v různých zemích odlišně v závislosti na objemu a struktuře vládního dluhu, vývoji sazeb a inflace. Graf 4 rozkládá změny poměru (tržní hodnoty) dluhu k HDP mezi koncem roku 2019 a prvním čtvrtletím 2023 pro deset vybraných ekonomik. Dlouhá průměrná splatnost dluhopisů ve Spojeném království například způsobila citelnější přecenění než v jiných ekonomikách (protože investorům potrvá mnohem déle, než staré, nízkoúročené dluhopisy vymění za nové, vysokoúročené). V Itálii, Francii, Španělsku či Belgii zase k významnějšímu přecenění přispěl vyšší objem veřejného dluhu. V Polsku a Maďarsku reálnou dluhovou zátěž stlačovala zejména vysoká inflace. Nad rámec inflace a přecenění, které „břemeno“ covidového dluhu přesouvají na investory, přispěl v některých zemích k částečnému oddlužení i ekonomický růst. Ten břemeno nepřesouvá, nýbrž snižuje – usnadňuje společnosti jako celku covidové výdaje zaplatit.

Graf 4 – Covidové výdaje (prozatím) zaplatili investoři do státních dluhopisů

(rozklad změn veřejného dluhu v tržním ocenění vůči HDP, Q4 2019 – Q1 2023, v p. b.)

Zdroj: BIS, ONS, FRED, Eurostat, výpočet autora

Pozn.: Popisky zachycují celkovou hodnotu.

Participace investorů na válečných výdajích je v historii běžná. Hall a Sargent (2021 a 2023b) dokumentují na příkladu amerických a britských válek od 19. století vývoj investičních výnosů vládních dluhopisů během válečného období a po něm. Až do první světové války bylo podle jejich bádání běžné, že válečná inflace (reálně) umořila velkou část veřejného dluhu a investoři utrpěli rozsáhlé ztráty. V poválečném období ovšem hospodářská politika usilovala o návrat ke zlatému standardu (tedy předválečným cenám). Kombinací deflace a vysokých úroků dosáhli investoři naopak vysokých výnosů. Kompenzace investorů za jejich válečné ztráty majetku byla záměrná. Měla zajistit, aby investoři byli ochotni financovat i příští války. Konečný účet za válku (po zohlednění i poválečných let) tak nakonec přece jen připadl na daňové poplatníky. Narušení tohoto historického vzorce přinesla až druhá světová válka, po které již země neusilovaly o návrat k předválečným cenám. Vysoká inflace naopak provázela i poválečná léta a významně přispěla k snížení dluhového břemena. Druhým, srovnatelně významným vlivem byl reálný růst. Naopak příspěvek přebytkových rozpočtů – tedy daňových poplatníků – byl rozsahem citelně menší v USA (Hall a Sargent, 2021) i Británii (Wickens, 2022).

„Poválečná“ kompenzace investorů za jejich covidové ztráty už – alespoň z části – probíhá. Urputný boj hlavních centrálních bank o zkrocení inflace od roku 2022, který vynesl vysoko i výnosy dlouhodobých státních dluhopisů, povede k relativně štědrým (reálným) investičním výnosům v dekádě po pandemii.[6] Toto úsilí má však daleko k řízené deflaci. Podobně jako po druhé světové válce tedy s největší pravděpodobností nedojde k plné kompenzaci investorů a covidový dluh zůstane „umořen“ primárně kombinací inflace a růstu, zatímco příspěvek přebytkových rozpočtů (tj. daňových poplatníků) bude méně důležitý.

Co když si stát půjčuje od sebe?

Současná epizoda je ale přece jen v historickém srovnání specifická. Významným věřitelem mnoha států jsou totiž jejich centrální banky. V období po globální finanční krizi, a pak opět v reakci na vypuknutí pandemie, spustily centrální banky mnoha vyspělých ekonomik rozsáhlé programy tzv. kvantitativního uvolňování, během kterého nakupovaly za nově vytvořenou likviditu cenné papíry, nejčastěji dluhopisy své vlády. Veřejný sektor jako celek tak de facto vyměnil dlouhodobé závazky vlády za krátkodobé závazky centrální banky.

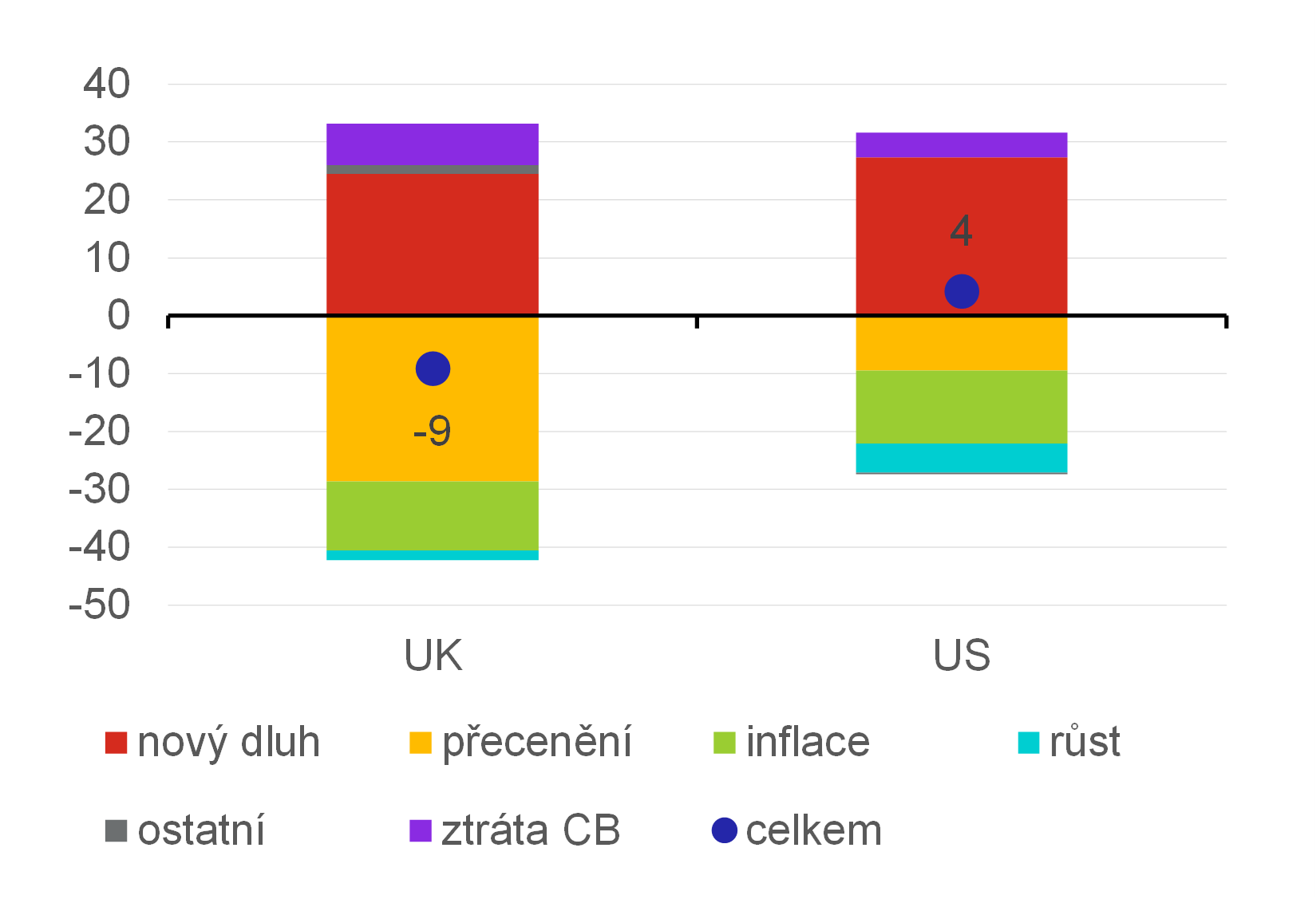

Když pak v roce 2022 došlo k propadu hodnoty dlouhodobých vládních dluhopisů, část investičních ztrát nesly centrální banky. Rozlišení, jestli ke ztrátě dojde v účtech vlády nebo centrální banky, může z mnoha účetních a právních důvodů hrát roli.[7] Fundamentální ekonomickou optikou je ovšem centrální banka součástí veřejného sektoru, její hospodaření tedy přímo či nepřímo v konečném důsledku ovlivňuje veřejné finance.[8] Pokud tedy chceme odhadnout část veřejného covidového zadlužení, kterou svými majetkovými ztrátami zaplatili soukromí investoři, je třeba původní odhad upravit o investiční ztráty utrpěné daňovými poplatníky skrze centrální banky. Graf 5 ukazuje původní rozklad změn dluhu vůči HDP pro Spojené království a USA, upravený o účetní ztrátu centrální banky plynoucí z přecenění portfolia držených cenných papírů.

Graf 5 – Část investičních ztrát ovšem připadla i na centrální banky

(rozklad změn čistého zadlužení vlády a CB v tržním ocenění vůči HDP, Q4 2019 – Q1 2023, v p. b.)

Zdroj: BIS, ONS, FRED, Eurostat, HM treasury, FED, ČNB, výpočet autora

Pozn.: ECB nezveřejňuje tržní hodnotu svého QE portfolia, nelze tedy odhadnout rozsah (nerealizovaných) ztrát banky.

V případě Spojených států i Británie zahrnutí centrální banky sice umenšuje podíl soukromých investorů na „oddlužení“ vlády, ten ale i tak zůstává zřetelný. I při zohlednění ztrát centrální banky tak pro tyto země platí závěr, že covidový dluh byl už z velké části „zaplacen“ prostřednictvím investičních ztrát soukromých držitelů vládních dluhopisů.

Závěr

Aby nedošlo k mýlce, tento článek nepopisoval dlouhodobý vývoj veřejného zadlužení, které patrně poroste i v následujících letech (Gaspar a kol., 2023). Věnuje se pouze covidové epizodě, která vedla k razantnímu, jednorázovému nárůstu dluhu za rekordně nízké úroky. Ten už byl v USA, Spojeném království, eurozóně i dalších srovnávaných zemích z velké části snížen přeceněním a inflací – tedy investičními ztrátami věřitelů dluhu – a nemusí představovat zátěž pro budoucí generace.

Konečné rozdělení břemena za covid ale bude záležet i na období po pandemii. Ne všechny investiční ztráty jsou realizované a další vývoj úrokových sazeb a inflace může přerozdělovat bohatství zpátky investorům na úkor plátců daní. Prozatimní vývoj naznačuje, že část investičních ztrát se držitelům vládních dluhopisů vrátí v následující dekádě, kterou podle finančních trhů bude charakterizovat nízká inflace a obstojné reálné výnosy. Ty ale nedokáží plně zvrátit inflační epizodu a většinu covidového dluhu pravděpodobně (v reálném vyjádření) umoří – podobně jako po druhé světové válce – inflace a reálný růst.

Kdo nakonec zaplatí covidový dluh, hraje roli. Průměrný držitel dluhopisů je majetnější nežli průměrný daňový poplatník a proto současná inflace a přecenění dluhopisů vedlo k přerozdělení bohatsví ve prospěch chudších domácností, které během covidu těžily z vládních podpůrných programů. Další přerozdělení může probíhat mezi rezidenty a nerezidenty. Investoři do vládních dluhopisů jsou totiž často ve velké míře nerezidenti, zatímco daně platí téměř výhradně rezidenti.

Autorem je Martin Kábrt. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální pozici České národní banky. Poděkování patří Anně Drahozalové za výzkumnou asistenci a kolegům v ČNB za užitečné připomínky.

Zdroje

Barro, R. J. (1979), “On the determination of the public debt“, Journal of Political Economy 87(5): 940-971.

Arslanalp, S. a Eichengreen, B. (2023), “ Living with High Public Debt“, Working Paper presented at the Jackson Hole Economic Policy Symposium, August 2023.

Frait, J., Komárková, Z. a Szabo, M. (2021), Rostoucí zadlužení státu, provázanost mezi vládním a finančním sektorem a rizika pro finanční stabilitu“, cnblog, https://www.cnb.cz/cs/o_cnb/cnblog/Rostouci-zadluzeni-statu-provazanost-mezi-vladnim-a-financnim-sektorem-a-rizika-pro-financni-stabilitu/.

Gaspar, V., Poplawski-Ribeiro, M. and Yoo, J. (2023), “Global Debt Is Returning to its Rising Trend“, IMF blog, 13 September 2023, https://www.imf.org/en/Blogs/Articles/2023/09/13/global-debt-is-returning-to-its-rising-trend.

Hall, G. J. a Sargent, T. (2021), “ "Debt and Taxes in Eight U.S. Wars and Two Insurrections"“, chapter 27 of The Handbook of Historical Economics (editors Alberto Bison and Giovanni Federico), Academic Press, 2021.

Hall, G. J. a Sargent, T. (2022), "Three World Wars: Fiscal-Monetary Consequences“, Proceedings of the National Academy of Sciences, Vol. 119, No. 18, May 3, 2022.

Hall, G. J. a Sargent, T. (2023a), “Fiscal Consequences of the US War on COVID“, paper presented at the 2023 Bank of Korea International Conference, May 15, 2023.

Hall, G. J. a Sargent, T. (2023b), "Financing Big US Federal Expenditures Surges: COVID-19 and Earlier US Wars“, chapter 10 in How Monetary Policy Got Behind the Curve -- And How to Get Back (editors Michael D. Bordo, John H. Cochrane, and John B. Taylor) Stanford, CA: Hoover, 2023.,

Checherita-Westphal, C. (2019), “Interest rate-growth differential and government debt dynamics“, ECB Economic Bulletin, Issue 2/2019, https://www.ecb.europa.eu/pub/economic-bulletin/focus/2019/html/ecb.ebbox201902_06~0c96ee6f7c.en.html.

Komárek, L. (2019), “S jak težkou fiskální záteží směřujeme do základního úrokového tábora? Velikost fiskálního a monetárního prostoru v zemích OECD“, Globální ekonomický výhled 3/2019, Česká Národní Banka.

Wickens, M. R. (2022), „“How might the UK’s Debt-GDP ratio be reduced? Evidence from the last 120 years“, CEPR Discussion Paper DP17172, ISSN 0265-8003.

Klíčová slova

veřejný dluh, inflace, centrální banky

JEL Klasifikace

E58, F34, F62

[1] Chmurné vyhlídky ale zaznívají i z odborných kruhů. Na „novou realitu“ permanentně vysokého dluhu připravovali své publikum i B. Eichengreen a S. Arslanalp (2023) v nejdiskutovanějším příspěvku na sympoziu centrálních bankéřů v Jackson Hole.

[2] Byť s třemi výhradami. Zaprvé, rezidenti jsou nejen dlužníky, ale i věřiteli veřejného dluhu, protože rozhodující většinu státních dluhopisů drží přímo či nepřímo domácí investoři (viz např. Frait, Komárková a Szabo, 2021). „Příštím generacím“ se tedy zanechávají nejen dluhy, ale i pohledávky. Zadruhé, rostoucí prosperita ekonomiky tuto budoucí „přítěž“ snižuje. Pokud HDP roste rychleji než úroky, které naopak dluh navyšují, tak pro budoucí generace bude snazší dluh splatit, než by to bylo pro tu současnou. Tato podmínka ve vyspělých ekonomikách ale často neplatí (Checherita-Westphal, 2019). Zatřetí, na rozdíl od domácností, stát je „nesmrtelný“. Své dluhy může navždy refinancovat a nikdy nemusí splatit – tedy i každá příští generace dluh může předat té po ní. Od určité úrovně už ovšem může dluh omezovat fiskální prostor vlády, či dokonce se dostat na neudržitelnou trajektorii. Těmto úvahám se blíže věnuje dřívější číslo Globálního ekonomického výhledu (Komárek, 2019).

[3] Takovou reakci doporučuje i literatura, protože prudký nárůst daní by vytvořil v ekonomice distorze a prohloubil již tak vážnou ekonomickou krizi (např. Barro, 1979).

[4] Například agentura Moody’s 7 zemím zlepšila rating a jen jedné zhoršila (Británii). Agentura Fitch provedla čtyři zlepšení a jedno zhoršení (Slovensku).

[5] Naopak nominální hodnota je částka (jistina), kterou si americká vláda půjčila. Nominální hodnota dluhu na jednu stranu podceňuje skutečnou dluhovou zátěž, protože nezohledňuje úroky (kuponový výnos), které musí vláda pravidelně vyplácet. Na druhou stranu nominální hodnota dluhovou zátěž přeceňuje, protože nijak nediskontuje jistinu splatnou klidně i za desítky let. Tržní hodnota dluhu zohledňuje kuponové výnosy i diskontování.

[6] Na konci září 2023 se výnosy 10letých amerických dluhopisů pohybují poblíž 4,6 %, třebaže finanční trhy očekávají průměrnou inflaci ve stejném období jen mírně nad 2 % cílem Fedu. Podobný reálný výnos implikují i ceny amerických dluhopisů indexovaných k inflaci.

[7] Centrální banka se například nemůže dostat do insolvence – vždy může své závazky plnit tvorbou nových peněz. Na rozdíl od vlády si také sama určuje, jak bude úročit své závazky. V praxi je ale využívání těchto výsad k vlastnímu oddlužení neslučitelné s mandátem cenové stability.

[8] Centrální banky své zisky zpravidla odvádějí do veřejných rozpočtů. Se ztrátami se v různých jurisdikcích zachází různě – buď je uhradí vláda (a ovlivní veřejné rozpočty ihned), nebo zůstanou v rozvaze centrální banky a jsou uhrazeny z jejích budoucích zisků (tedy ovlivní budoucí veřejné rozpočty skrze nižší odvody zisků centrální banky).