Jak hluboko vlastně klesly úrokové sazby a co bude dál…?

Centrální banky při plnění svého hlavního mandátu – zabezpečení a udržení cenové stability – mohou v reakci na ekonomický vývoj dojít k názoru, že využitelnost jejich základního nástroje (nastavování měnověpolitických úrokových sazeb) již byla vyčerpána. I v takovéto situaci nemohou na svůj mandát rezignovat a stále mají možnost využít další méně obvyklé nástroje. Je vhodné podotknout, že z použití těchto nestandardních nástrojů centrální bankéři radost vůbec nemají. V nedávně době došlo již několikrát k situaci, kdy k jejich použití museli sáhnout, a to po eskalaci globální finanční krize, dluhové krize v Evropě a snad již končící globální krize vyvolané koronavirovou nákazou. Bohužel aktuální vývoj v souvislosti s barbarským napadením Ukrajiny Ruskou federací, které decimuje tamní ekonomiku a vyvolalo tvrdou reakci Západu v podobě ekonomických sankcí vůči Rusku, přivádí nejen okolní ekonomiky do mnohem větší nejistoty, než byla v minulých krizích, a nic z obranných reakcí centrálních bank nyní nelze předem vyloučit.

Nekonvenční měnová politika

Jaké tedy mají centrální banky teoretické možnosti, když jejich úrokové sazby narazily na nulovou hranici?[1] Za nekonvenční měnovou politiku lze považovat několik typů chování centrálních bank, a to:

- kvantitativní uvolňování (quantitative easing) – narůstá objem rozvahy centrální banky, ale likvidita a rizikovost portfolia aktiv v rozvaze se v průměru nemění;

- kvalitativní uvolňování (qualitative easing) – centrální banka svými operacemi nemění objem své rozvahy, ale mění skladbu rozvahy ve smyslu nárůstu rizikovějších a méně likvidních aktiv na úkor vládních dluhových cenných papírů;

- úvěrové uvolňování (credit easing) – kombinace kvantitativního a kvalitativního uvolňování, kdy centrální banka navyšuje objem své rozvahy tak, že se snižuje likvidita a zvyšuje rizikovost jejích aktiv;

- cílování výnosové křivky (yield curve control) – centrální banka se snaží přímo ovlivnit delší konec výnosové křivky (na rozdíl od standardní měnové politiky, která ovlivňuje její krátký konec;

- explicitní závazek (forward guidance) – centrální banka přijme jasně definovaný závazek ohledně budoucího vývoje některé veličiny, např. se zaváže, že bude držet úrokové sazby na nulové úrovni minimálně po dobu jednoho roku nebo do doby árůstu inflace;

- podpora úvěrování (funding for lending) – centrální banka pomáhá řešení nedostatku likvidity, tedy zdrojů financování bank;

- devizové intervence – centrální banka provádí operace na devizových trzích za účelem oslabení domácí měny, a tím dochází jednak k uvolňování reálných úrokových sazeb vlivem vyšší inflace z důvodu vyšších dovozních cen, a jednak ke stimulaci reálné ekonomiky nepřímým kanálem měnového kurzu a

- v praxi prozatím nikdy nevyzkoušený tzv. helikoptérový efekt (helicopter drop of money), tedy podpora spotřeby domácností prostřednictvím přímého transferu peněz.[2] Centrální banka může rovněž záměrně připustit míjení inflačního cíle, resp. změnit jeho cílovanou hodnotu.

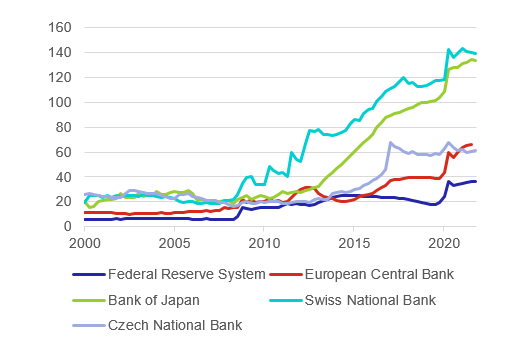

Graf 1 – Vývoj podílu celkových aktiv vybraných centrálních bank na HDP (% HDP)

Zdroj: Bloomberg

Poznámka: Fed (USA), ECB (eurozóna), SNB (Švýcarsko), BoJ (Japonsko), CNB (Česká Republika).

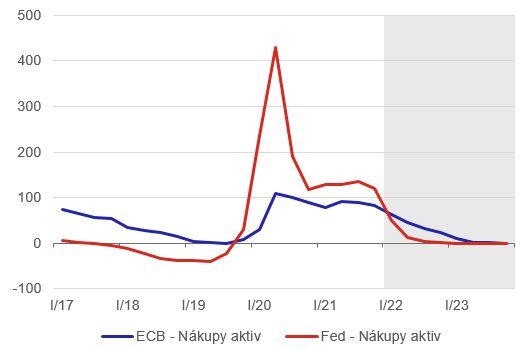

Graf 2 – Nákupy aktiv: ECB a Fed (mld. EUR, mld. USD)

Zdroj: ECB, Fed, propočty ČNB

Poznámka: Vyhlazená data zobrazující průměrné měsíční nákupy v daném čtvrtletí.

Ekonomický vývoj od pádu investiční banky Lehman Brothers v roce 2008 si vynutil u řady centrálních bank vyspělých ekonomik zavedení různých nekonvenčních nástrojů[3], což se odrazilo ve výrazném růstu jejich bilance. Způsob provádění nekonvenční politiky se sice lišil, nicméně jak je zřejmé z grafu 1, bilance centrálních bank se postupně zvyšovaly na hodnoty kolem 20–30 % HDP, v případě ECB a ČNB pak k hodnotám blízkým 60% hranici. Ještě řádově vyšších hodnot dosahují bilance dvou centrálních bank s rezervní měnou – Japonska a Švýcarska, které převýšily 130 %, resp. 140 % HDP jejich zemí.

Pro všechny ekonomické subjekty (domácnosti, firmy, státní instituce a další) je důležité vědět, jak bude ekonomická situace ovlivněna kroky centrální banky. V případě použití konvenčních nástrojů (změna úrokových sazeb) je míra transmise známa a v akademickém světě velmi dobře prozkoumána. V případě nekonvenčních nástrojů je ale situace mnohem komplikovanější. Určení míry uvolnění měnových podmínek prostřednictvím nekonvenčních nástrojů centrálních bank (úžeji vymezeného na kvantitativní uvolňování), je proto žádoucí alespoň přibližně odhadovat. Jednou z možností je pokusit se přepočítat míru takto nekonvenčně uvolněné měnové politiky do ekvivalentu úrokových sazeb tak, aby je bylo možné přímo porovnat s konvenčním posunem měnověpolitických sazeb centrálních bank, pokud by k danému posunu měly v oblasti úrokových sazeb prostor. Takováto metoda současně umožňuje velmi snadno pochopit princip nekonvenčních nástrojů.

Odhad stínových sazeb

Jedním z možných přístupů je aplikace modelové simulace teoretického dopadu politik kvantitativního uvolňování do tříměsíční sazby peněžního trhu. Tato myšlenka není nová a v akademickém světě existuje několik studií, které tzv. stínové sazby odhadují prostřednictvím různých metod[4].My jsme se pokusili odhadnout nepozorovatelnou stínovou úrokovou sazbu, tedy efekt nekonvenční měnové politiky, na základě informací o operacích na finančních trzích pro dvě nejvýznamnější centrální banky – americký Fed a ECB.

Modelový odhad (blíže popsán v GEVu 10/2015) je postaven na myšlence, že uvolněná měnová politika podporuje růst HDP. Východiskem analýzy je souhrn dříve provedených odhadů dopadů nestandardních nástrojů do HDP podle studie Fic (2013) [5]. Uvedené odhady dopadů do reálného HDP eurozóny a Spojených států jsme následně využili v simulacích modelem NiGEM[6] pro období 2009 až 2015, tedy pro období po globální finanční krizi. Konkrétně jsme se snažili docílit stejného pozitivního efektu do HDP pomocí postupného snižování základních sazeb až do záporných hodnot. Zároveň jsme přitom brali v úvahu vývoj celkových aktiv sledovaných centrálních bank v pomocí změn jejich bilance. Tímto postupem jsme získali empirický odhad vazby mezi změnou aktiv a úrokovou sazbou. Tuto vazbu jsme následně využili v odhadu stínové sazby při znalosti výše nákupů aktiv v současné koronavirové krizi.

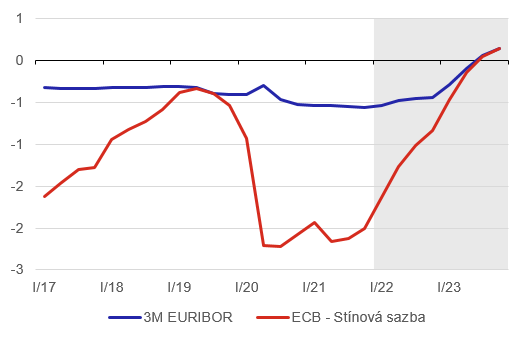

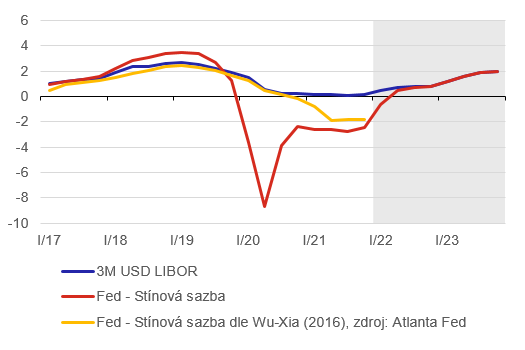

Grafy 3 a 4 znázorňují jednak průběh standardních tříměsíčních referenčních mezibankovních sazeb pro eurozónu a Spojené státy a dále odhadnuté stínové sazby, které v sobě zahrnují míru využití nekonvenční měnové politiky obou nejsilnějších centrálních bank.

Graf 3 – Tržní a stínová sazba ECB (%)

Zdroj: Bloomberg, ECB, propočty ČNB

Graf 4 – Tržní a stínová sazba Fed (%)

Zdroj: Bloomberg, Fed, propočty ČNB

Obě centrální banky čeká, vzhledem k sílícímu inflačnímu vývoji, ukončení podpůrných nákupů aktiv do jejich bilance a následně standardní zvyšování úrokových sazeb. Fed již tempo nákupů brzdí a během března 2022 by nákupy měly být nejen ukončeny, ale rovněž by mělo podle očekávání trhů dojít i ke zvýšení sazeb. Z posledního, lednového měnového zasedání pak vyplývá připravenost americké centrální banky nakoupená aktiva začít prodávat, čímž by stínová sazba rosta. Postoj ECB k normalizaci měnové politiky je zatím zdrženlivější než ten Fedu. Zatím je znám pouze záměr nákupy aktiv ukončit. Za tímto postojem je zřejmě z části i nevyřčená obava ECB, co by způsobilo zvýšení úrokových sazeb pro velmi zadlužené země eurozóny.

V reakci na přetrvávající inflační tlaky dané souběhem okolností na nabídkové a poptávkové straně (problémy v dodavatelských řetězcích, vynucené úspory z doby koronavirových uzavírek, masivní fiskální stimuly) a jejich výhled, započala řada centrálních bank (včetně ČNB) se zpřísňováním měnové politiky již ve druhém pololetí minulého roku. Některé již samotným zvýšením úrokových sazeb, ty nejsilnější (Fed a ECB) však prozatím jen utlumováním své nekonvenční měnové politiky. Takovéto kroky by měly v dohledné době vrátit inflaci do blízkosti inflačního cíle. Nicméně šokující invaze Ruské federace na Ukrajině mohou plány centrálních bank, nejen Fedu a ECB viditelně pozměnit. Na jedné straně vah centrálních bankbude přirozená snaha o dosahování cenové stability jakožto zákonného mandátu centrálních bank. Na straně druhé to budou snahy o zmírnění efektů válečného konfliktu na reálné ekonomiky. Snad vyhraje zdravý rozum a tento nesmyslný válečný konflikt bude co nejdříve zastaven. A snad se zase i centrální bankéři opět dočkají doby, kdy budou moci cenovou stabilitu zabezpečit pouhým nastavením měnověpolitických úrokových sazeb.

[1] Další posun úrokových sazeb do záporných hodnot je řazen do kategorie nekonvenčních nástrojů a má své zřetelné limity (hrozba náhrady bezhotovostních peněz a jiných finančních aktiv hotovostí, narušení přirozeného vztahu mezi dlužníkem a věřitelem atd.).

[2]Blíže viz např. https://www.cnb.cz/cs/menova-politika/zpravy/cs/menova-politika/zpravy-o-inflaci/tematicke-prilohy-a-boxy/Nekonvencni-menova-politika-vybranych-centralnich-bank/-o-inflaci/tematicke-prilohy-a-boxy/Nekonvencni-menova-politika-vybranych-centralnich-bank/

[3] Nekonvenční nástroje byly využity i v případě české ekonomiky, a to formou tzv. kurzového závazku od listopadu 2013 do dubna 2017.

[4] Krippner, L. (2012): Modifying gaussian term structure models when interest rates are near the zero lower bound. Reserve Bank of New Zealand Discussion Paper Series, Mar. 2012.

Lombardi, M. J., Zhu, F. (2014): A shadow policy rate to calibrate US monetary policy at the zero lower bound. BIS Working Papers No. 452.

Wu, J. C., Xia, F. D. (2014): Measuring the Macroeconomic Impact of Monetary Policy at the Zero Lower Bound", forthcoming in Journal of Money, Credit, and Banking.

[5] The spillover effects of unconventional monetary policies in major developed countries on developing countries, DESA Working Paper No. 131, October 2013.

[6] NiGEM je kvartální globální makroekonomický model, který zahrnuje více než 60 zemí a regionů pomocí více než 5000 proměnných, viz http://nimodel.niesr.ac.uk/.