Hospodářský a finanční cyklus významných světových ekonomik

Pravděpodobně nejdůležitější lekcí, kterou si centrální banky a další regulační orgány odnesly z globální finanční krize, je nezbytnost zajistit stabilitu finančního systému.[2] Souběh vrcholů hospodářského a finančního cyklu plně manifestoval rozsah dopadů finančního stresu na reálnou část ekonomiky; tedy HDP, spotřebu, investice a nezaměstnanost. V tomto kontextu se zvýraznila důležitost makroobezřetnostní politiky, která přinesla řadu nových nástrojů pro zvýšení a zajištění odolnosti finančního systému. Krize také motivovala centrální banky k zakomponování finančního nebo bankovního sektoru do svých makroekonomických modelů. Ve světě po globální finanční krizi nelze vysvětlovat kolísání hospodářského cyklu bez přihlédnutí k cyklu finančnímu. Tento článek se věnuje především praktickým aspektům spjatým s modelováním hospodářského a finančního cyklu a používání jednoduchých statistických filtrů. Dále přináší srovnání vývoje obou cyklů pro významné světové ekonomiky – USA, Japonsko, Spojené Království, Německo a Francii.

Vyšlo v publikaci Globální ekonomický výhled – září 2023 (pdf, 2,1 MB).

Finanční cyklus 101

Sledovat hospodářský cyklus nestačí. Zatímco ekonomie rozeznává cyklickou povahu reálné ekonomiky od 30. let minulého století (a to i vlivem bolestné zkušenosti z Velké hospodářské krize), finanční cyklus je termínem posledních několika dekád. Na rozdíl od hospodářského cyklu, konvenčně zjednodušeného do výkyvů reálného HDP od dlouhodobého trendu (tzv. mezera výstupu), pro finanční cyklus neexistuje jednotné měřítko. Důvodem je zejména fakt, že finanční systémy jsou napříč zeměmi různorodé. V odborné literatuře bývá finanční cyklus a jeho vývoj nejčastěji odhadován pomocí následujících veličin, veličin od nich odvozených, případně jejich kombinací[3]:

- Objem úvěrů soukromému nefinančnímu sektoru – často zmiňovaným nebo používaným měřítkem finančního cyklu (např. Minsky, 1982; Drehmann a Juselius, 2014) je mezera poměru celkového objemu úvěrů k reálnému HDP (tzv. basilejská mezera nebo credit-to-GDP gap). Mezi oblíbené ukazatele dále patří samostatná mezera objemu úvěrů (credit gap), např. Dell’Ariccia a kol. (2012) nebo poměr dluhové služby (debt service ratio), např. Drehmann a Juselius (2012).

- Ceny nemovitostí – nejčastěji jako mezera cen nemovitostí (property price gap), např. Drehmann a Juselius (2014), mezera poměru ceny nemovitostí k příjmu domácností (price-to-income gap) nebo mezera poměru ceny nemovitostí k nájemnému (price-to-rent gap), např. Cevik a Naik (2023).

- Ceny/hodnoty vlastního kapitálu (equity prices) – o poznání méně využívaným indikátorem, zejména vlivem množství šumu v časových řadách, jsou např. mezery cenových indexů akcií (např. Hatzius a kol., 2010).

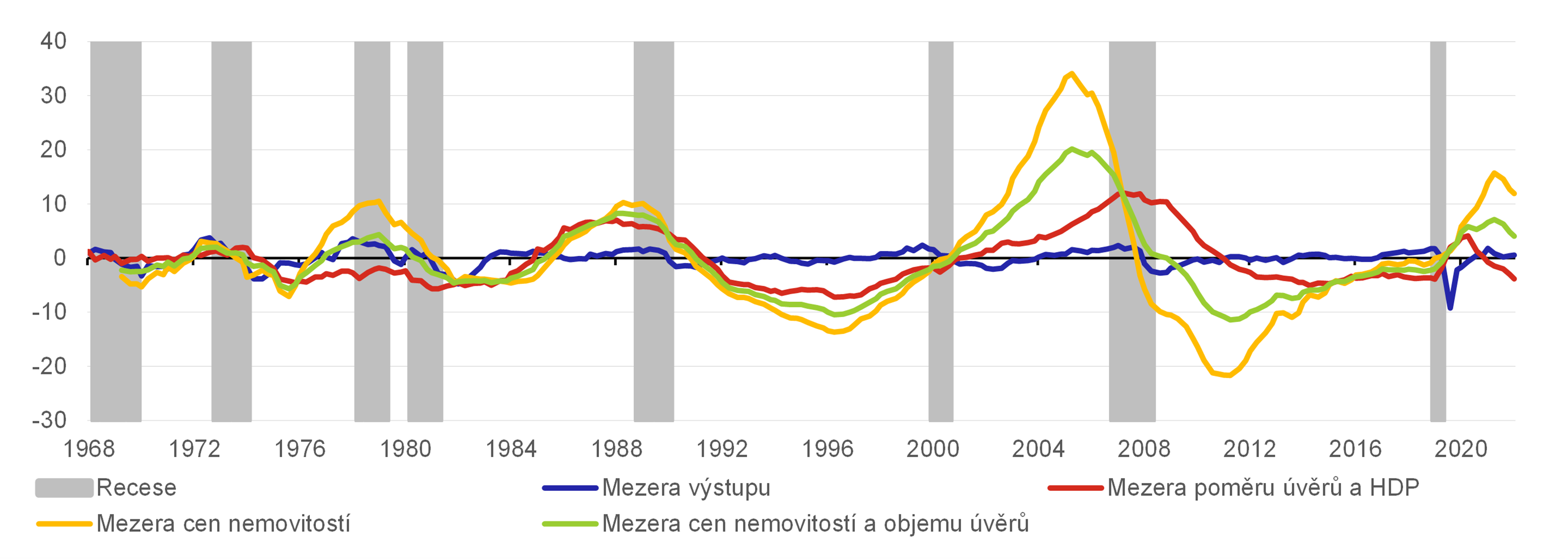

Finanční cyklus je ve srovnání s hospodářským cyklem typicky 2–4krát delší a dosahuje větších amplitud. Tento poznatek platí bez ohledu na to, které z výše uvedených proměnných pro definici finančního cyklu použijeme (Drehman a kol., 2012). Uvažujeme-li tedy délku hospodářského cyklu mezi 4–7 lety[4], finanční cyklus trvá přibližně 8–28 let. Finanční cyklus dále dosahuje násobně větších výkyvů od dlouhodobého trendu, a to především od poloviny 80. let minulého století. Zároveň se od sebe v této době začínají cykly více oddělovat. Obě tato pozorování lze přičíst globalizaci, ať už finanční či reálné části ekonomiky a změnám v měnových režimech (Borio, 2014). Graf 1 tato stylizovaná fakta ilustruje na příkladu největší světové ekonomiky s vyspělým finančním sektorem a silným globálním dopadem, tedy USA. Z grafu je zřejmé, že vývoj různých přístupů k měření finančního cyklu (prostřednictvím různých veličin) dává podobnou informaci o podobě a délce finančního cyklu. Z grafu dále vyplývá, že kulminace měřítka finančního cyklu byla v historii zpravidla následována recesí. K určité kulminaci došlo v grafu také v minulém roce 2022 a z tohoto pohledu by dávaly smysl i předpovědi analytiků, které recesi v USA čekaly již v polovině roku 2023 a nyní ji očekávají na přelomu roku 2023 a 2024.

Graf 1 – Hospdářský a finanční cyklus USA

(% odchylka od trendu)

Zdroj: Federal Reserve Bank of St. Louis (FRED Database), výpočty autora

Pozn.: Mezera úvěrů je mezera poměru celkového objemu úvěrů k reálnému HDP.

Historicky jsou vrcholy finančních cyklů spolehlivě následovány recesemi. Příkladem za všechny je globální finanční krize, kterou předcházel a ve výsledku umocnil dekádu trvající celosvětový finanční „boom“ (Graf 1). Cyklickým recesím však finanční stres nutně nepředchází – např. internetová bublina v letech 1996–2001 byla ve Spojených státech a Evropě po celou dobu svého trvání provázena toutéž finanční expanzí (Graf 1). Recese čí krize[5] doprovázené poklesem finančního cyklu jsou dále hlubší a delší. V průměru během těchto událostí recesí zaznamenávají ekonomiky o polovinu větší propady reálného HDP než je tomu u recesí ostatních (Drehman a kol., 2012). Stejná logika však platí i pro fáze zotavení, které jsou v doprovodu finanční expanze kratší.

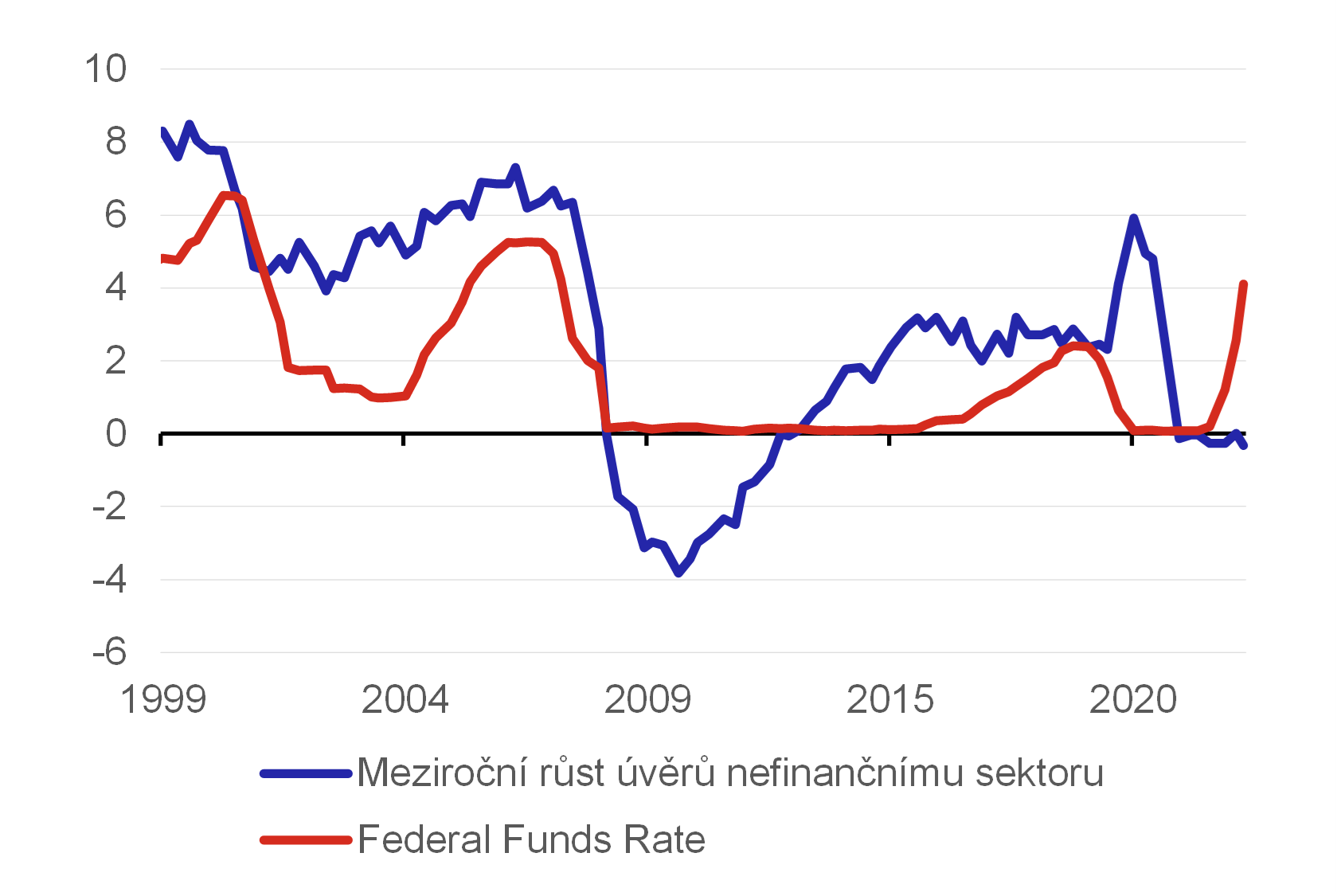

Globální finanční krize upevnila roli makroobrezřetnostní politiky jako samostatné disciplíny. Ta má za úkol zajistit stabilitu finančního systému jako celku. V praxi působí proticyklicky na finanční veličiny a brání tak hromadění systémového rizika. V mnoha zemích je za ni zodpovědná centrální banka (např. Spojené království, Nový Zéland, Česká republika), případně orgány z části složené ze zástupců centrální banky (např. USA, Eurozóna, Japonsko, Norsko). Cíle makroobezřetnostní politiky a užívání jejích nástrojů mohou ovlivňovat rozhodování měnové politiky a zprostředkovaně ovlivňují i průběh hospodářského cyklu, resp. jeho důsledky pro ekonomiku. Tento vztah lze pozorovat i v opačném směru – měnová politika působí na finanční cyklus a stabilitu finančního systému. Úrokové sazby přímo a významně ovlivňují úvěrovou dynamiku, ceny nemovitostí i ceny finančních aktiv. Restriktivní měnová politika tlumí růst finančních veličin, expanzivní růst podporuje (Graf 2). V období dlouhodobě nízkých úrokových sazeb lze vysledovat, že banky například snižují své standardy pro poskytování úvěrů (Maddaloni a Peydró, 2011; Jimenéz a kol., 2014). Naproti tomu implementace nástrojů makroobezřetnostní politiky může v určitých fázích hospodářského a finančního cyklu mít „vedlejší účinky“ na výstup ekonomiky a transmisi politiky měnové. Efekt se však odvíjí od konkrétního nástroje, úrovně jeho nastavení a situace bankovního sektoru a sektorů reálné ekonomiky při jeho uplatnění. Například proticyklická kapitálová rezerva (CCyB), a požadavky likvidity bank mohou mít na výstup ekonomiky spíše omezený vliv (zejména v prostředí robustní kapitalizace, ziskovosti a likvidity bankovního sektoru), limity úvěrových ukazatelů (LTV, DTI a DSTI) mohou působit na hospodářský cyklus o něco citelněji (Nier a Kang, 2016; Richter a kol., 2019). Pro finančněstabilitní rozhodování centrální banky je proto nutné brát v úvahu aktuální, ale i očekávanou pozici ve finančním a hospodářském cyklu na horizontu prognózy centrální banky.

Graf 2 – Celkové reálné úvěry privátnímu sektoru

(%)

Zdroj: Federal Reserve Bank of St. Louis (FRED Database)

Box 1 – Produkční funkce vs. statistické filtry

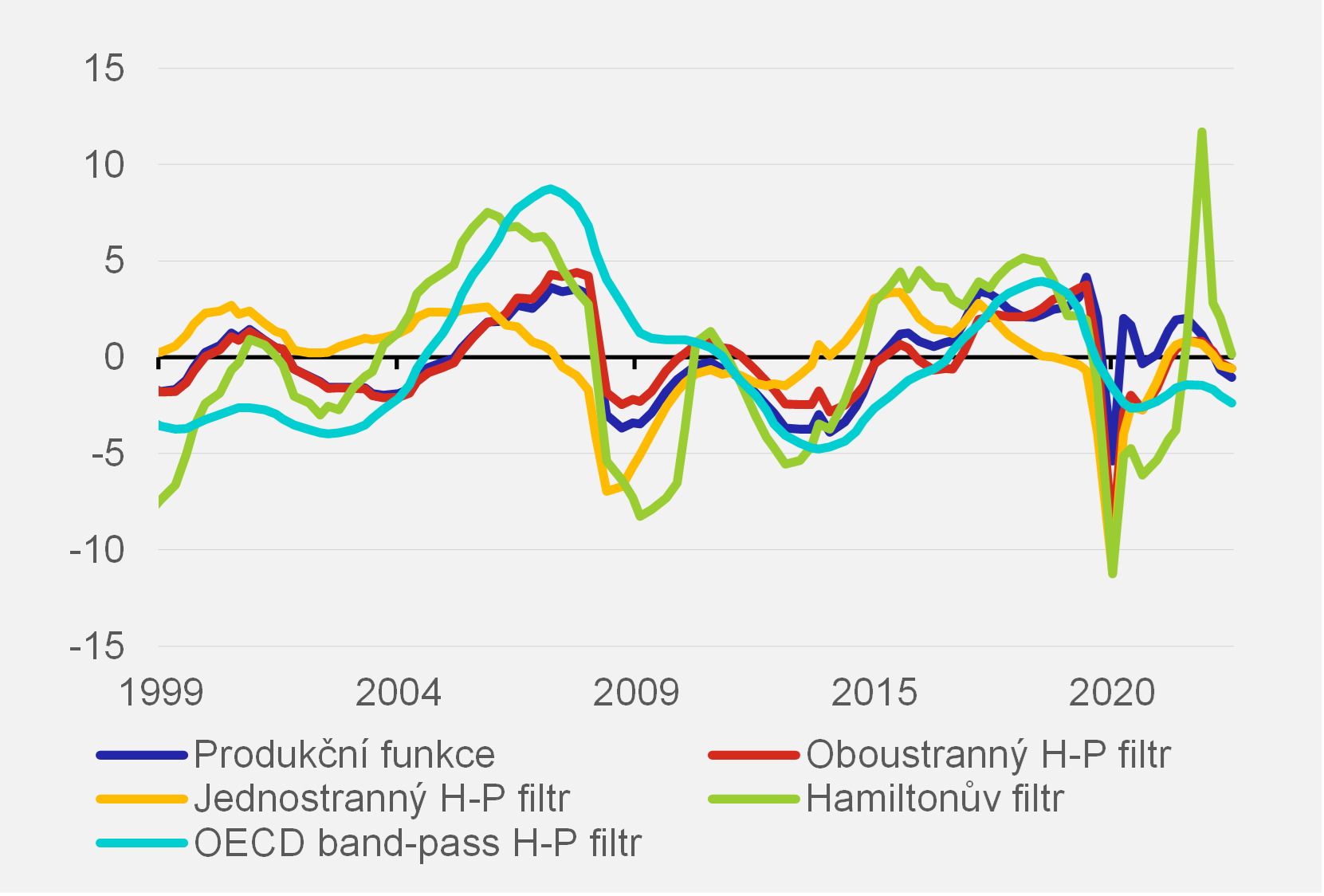

Dokáží se jednorozměrné filtry dostatečně přiblížit „realitě“? Box 1 je věnován srovnání jednorozměrných filtrů, které se v literatuře zkoumající hospodářský cyklus objevují, na reálném HDP České republiky. Z porovnání s mezerou výstupu z produkční funkce nejlépe vychází oboustranný Hodrick-Prescottův filtr s vyhlazovacím parametrem λ = 1600. Ten, na rozdíl od filtru jednostranného, stanovuje trend v určitém čase i s ohledem na pozdější hodnoty, které v reálném čase nejsou dostupné. O poznání hůře si vedou tři zbylé filtry. Prvním je právě jednostranná verze H-P filtru, jenž ze své definice na konci řady maluje prakticky stejný obrázek jako varianta oboustranná a velmi obdobně tedy trpí na „end-point bias“. Druhou testovanou metodou je Hamiltonův regresní filtr (Hamilton, 2018). Ten vznikl jako alternativa k H-P filtru a do jisté míry redukuje jeho nedostatky. Posledním vybraným filtrem je band-pass H-P filtr, jenž používá OECD při výpočtu kompozitních předstihových indikátorů hospodářského cyklu (CLIs), jejichž přehled je tradiční součástí Globálního ekonomického výhledu. Metoda aplikuje H-P filtr dvakrát; nejprve pro extrakci cyklu s prametrem λ = 133107,94 a podruhé pro odstranění vysokofrekvenčního šumu s parametrem λ = 13,93 (Yamada, 2012). Všechny čtyři metody však sdílejí jeden nedostatek.

Graf BOX – rozdíl odhadů mezery výstupu

(% potenciálního HDP)

Zdroj: Eurostat, výpočty autora

Pozn.: Pro oboustranný i jednostranný filtr byla použita λ = 1600.

Ze své povahy přisuzují jednorozměrné statistické filtry propad HDP během pandemie cyklickému výkyvu ekonomiky (Graf 2). Nebyla to však cyklická složka, jenž se drasticky propadla, nýbrž potenciál. Ten byl během lockdownu napříč sektory svázan restrikcemi zpomalujícími šíření nemoci COVID-19 a ekonomická aktivita tak nemohla dostát svému dlouhodobému trendu.

Modelování cyklů v praxi

Jak cykly nejlépe modelovat? Burns a Mitchell (1946) představili historicky první formální způsob analýzy cyklického chování časových řad – tzv. metodu bodů zlomu. Uvažujeme-li aplikaci na hospodářský cyklus, metoda označuje jako období expanze (recese) dobu mezi dosažením lokálního minima (maxima) a lokálního maxima (minima) reálného HDP. Metoda nám však nesděluje, jak moc se ekonomika v období expanze či recese odchyluje od trendového vývoje, což dělá metodu pro potřeby stabilizační politiky obtížně použitelnou. Ekonomie se při analýzách cyklů často dívá na vývoj makroekonomických a finančních proměnných jako na odchylky od dlouhodobého trendu.

Z teorie vycházející mezery makroekonomických či finančních proměnných však nejsou ze své podstaty měřitelné ani pozorovatelné. To je dáno jejich definicí jako rozdílu mezi pozorovatelnou proměnnou (např. HDP, objemu úvěrů) a její rovnovážnou úrovní (potenciál HDP, trend objemu úvěrů), která není měřitelná ani pozorovatelná. Efektivním řešením, spojujícím početní jednoduchost a schopnost podávat relativně přesné výsledky, jsou jednorozměrné statistické filtry. Dlouhodobě hojně využívaným filtrem v ekonomii je Hodrick-Prescottův filtr (Hodrick a Prescott, 1997), který je pro modelování cyklů použit i v tomto článku. Hodrick-Prescottův filtr, v duchu ekonomické teorie, předpokládá, že na časové řady lze nahlížet jako na součet dlouhodobého trendu a cyklické komponenty. Trend je stanoven na základě historických hodnot a tzv. „vyhlazovacího parametru“ λ. Vyšší hodnoty λ vedou k hladšímu, až lineárnímu trendu, zatímco nižší přibližují trend směrem k pozorovaným hodnotám. V literatuře se typicky setkáme s λ = 1600 pro hospodářský cyklus a λ = 2500–400000 pro delší finanční cyklus. V jednoduchosti metody se však ukrývá několik nedostatků. Tím zřejmě nejzávažnějším je tzv. „end-point bias“, tedy vychýlení na konci řady (tedy pro období, na kterém nejvíce záleží), kdy filtr z důvodu absence budoucích hodnot indikuje pozici v cyklu nespolehlivě. V reálném čase, důležitém pro politické rozhodování, je tedy užití filtru, alespoň bez spolehlivé prognózy dané proměnné, problematické. Další často zmiňované výtky míří na jednorozměrnost filtru (trend vzniká pouze na základě jedné proměnné na rozdíl např. od filtru Kalmanova umožňující sledování trendů více proměnných) nebo na arbitrárnost volby vyhlazovacího parametru λ, jenž není opřena o fundamenty ekonomické teorie.

Ekonomie samozřejmě nabízí také pokročilejší přístupy k zachycení hospodářského a finančního cyklu nežli statistické filtry. Populární metodou pro odvození hospodářského cyklu je výpočet potenciálního produktu pomocí Cobb-Douglasovy produkční funkce vysvětlující výstup ekonomiky pomocí vstupů, konkrétně produktivity, práce a kapitálu (empirické srovnání v Boxu 1) nebo pomocí strukturálních makroekonomických modelů. Podobné metody lze aplikovat i pro odhad cyklu finančního. Např. Seidler a Geršl (2012) odhadují rovnovážnou úroveň již zmiňované proměnné credit-to-GDP pro středoevropské post-komunistické státy pomocí elasticit získaných z panelu pokročilých tržních ekonomik. Mezera získaná tímto způsobem je pro většinu zemí diametrálně odlišná od té z H-P filtru – expanze objemu úvěrů nemusí znamenat nadměrné zadlužování (a případnou meterializaci rizika) jako spíše konvergenci k finančnímu světu na Západě. Baxa a Žáček (2022) pak finanční cyklus odvozují z vícerozměrného strukturálního modelu používajícího časové řady pro HDP, objem úvěrů, ceny nemovitostí a ceny aktiv.

Existence cyklů a rozhodování centrálních bank

Pozice ekonomiky v cyklu se promítá do nastavení politik některých centrálních bank. Příkladem je americký Fed, který má mezi svými cíli i udržení vysoké zaměstnanosti[6]. Pro rozhodování o měnové politice ale bývá ve většině tržních ekonomik primárním cílem cenová stabilita a další cíle (např. stabilizace výstupu, tedy proticyklická role měnové politiky) jsou až druhořadé. Myšlenkový posun tímto směrem uspíšila zplošťující se Phillipsova křivka, naznačující, že spojitost mezi pozitivní mezerou výstupu a inflací s časem oslabila (např. Kuttner a Robinson, 2010; Akerlof a kol., 2014). Soudobá makroekonomická teorie navíc tvrdí, že stabilizace výstupu jde ruku v ruce se stabilitou cen – tzv. „divine coincidence“ (Blanchard a Galí, 2007). Primárním vodítkem pro nastavování úrokových sazeb jsou tedy výhledy inflace na horizontu měnové politiky. I zde však existují výjimky. Například snižování úrokových sazeb s příchodem pandemie COVID-19 bylo motivováno částečně i snahou o pomoc omezeně fungující reálné ekonomice, jejíž agenti vlastně netušili, co takový šok může přinést. Makroobezřetnostní politika naproti tomu používá řadu nástrojů sledujících různé zprostředkující cíle makroobezřetnostní politiky[7], ale jeden primární, tj. dosahování celkové finanční stability. I přes jednotný institucionální rámec daný členstvím v Basilejském výboru pro bankovní dohled se přístupy k uplatňování konkrétních nástrojů napříč zeměmi často liší. Jde zejména o proticyklickou kapitálovou rezervu (CCyB), jenž má přispět k ovlivňování finančního cyklu, přičemž z časového hlediska je stanovována asymetricky (zvýšení s ex ante dostatečně dlouhou časovou periodou, snížení, tj. uvolnění rezerv okamžitě). Cílem je zvýšit odolnost bankovního sektoru vůči materializaci úvěrových rizik v sestupné fázi finančního cyklu. V praxi je po bankách v období finanční expanze přesahující dlouhodobý trend (pozitivní mezera finančního cyklu) vyžadováno vytvořit a držet kapitálovou rezervu, která by dokázala nejen dostatečně krýt ztráty pramenící z budoucího finančního poklesu, ale i podpořit plynulé poskytování úvěrů.

Basilejský výbor pro bankovní dohled (2010) doporučuje pro nastavování sazby CCyB použít mezeru úvěrů k HDP (credit-to-GDP gap) jako společný referenční ukazatel pozice v cyklu.[8] Basilejská mezera, jak bývá ukazatel také označován, je pro tyto potřeby modelována pomocí jednostranného H-P filtru s vyhlazovacím parametrem λ = 400000. S výší procentuální odchylky od trendu roste i doporučená úroveň sazby CCyB. Na problémy spjaté s touto praxí poukazuje např. Edge a Maisenzahl (2011). Zbytek článku rozvádí používání proticyklické kapitálové rezervy v regionálně významných zemích, které ji uplatňují. Konkrétně nabízí pohled na to, do jaké míry změny v sazbě CCyB odpovídají odhadu basilejské mezery sestrojenému dle jednotné metodiky.

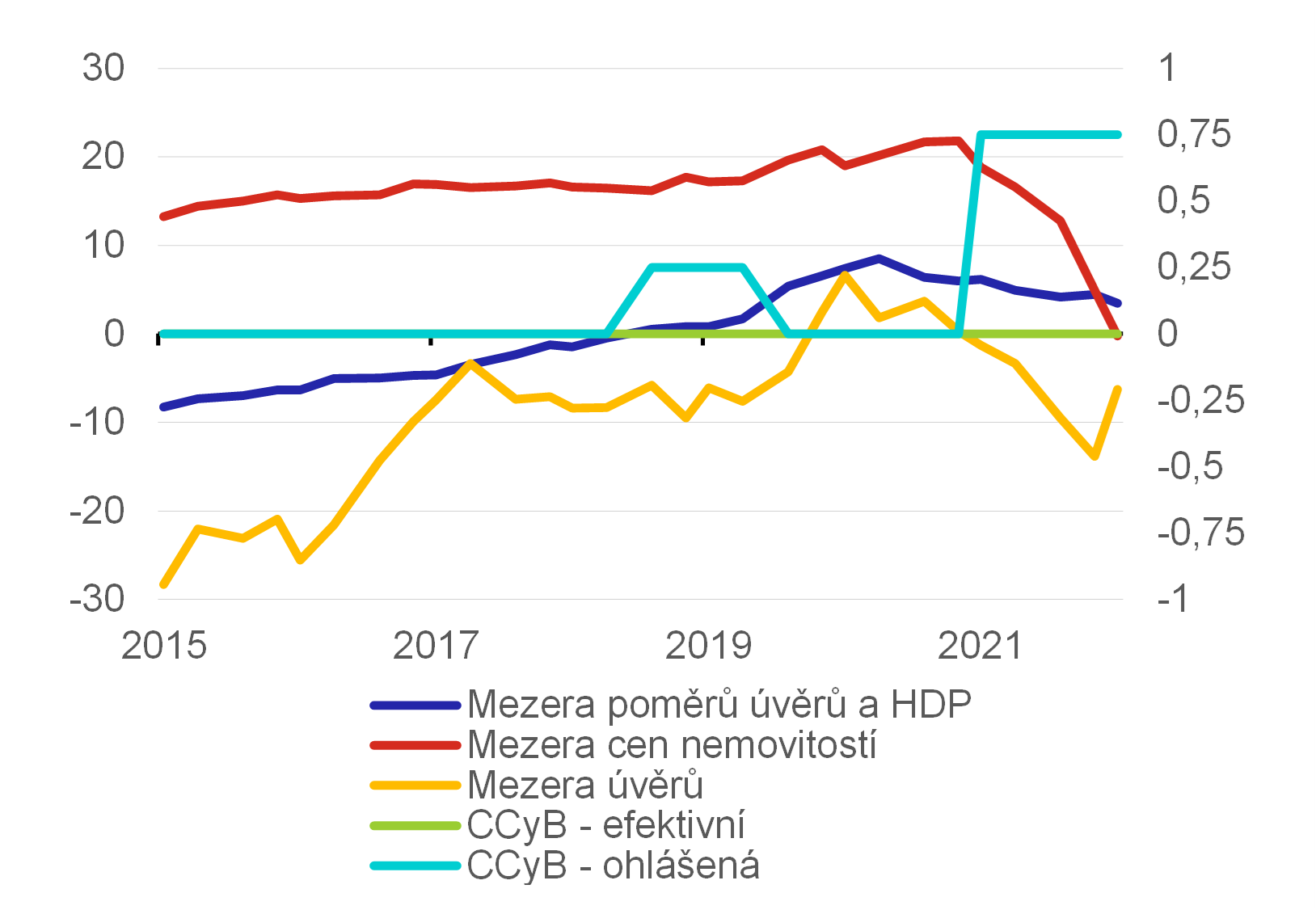

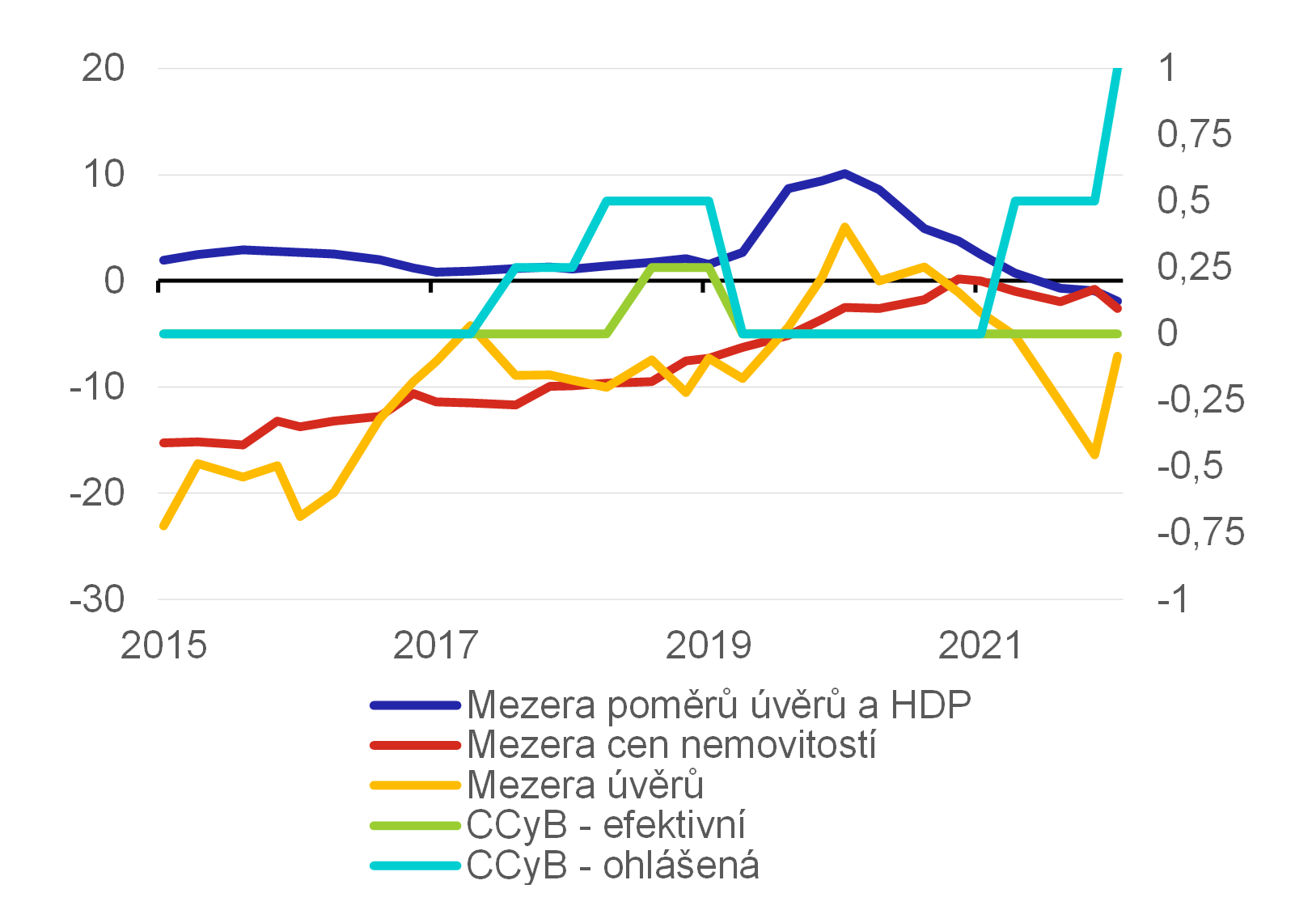

Případ Německa

V Německu je za proticyklickou kapitálovou rezervu zodpovědný úřad BaFin, který je podřízený spolkovému ministerstvu financí. První implementace CCyB se sazbou 0,25 % s účinností od 1. července 2020 byla ohlášená na konci června 2019. Rozhodnutí o zavedení nástroje bylo motivováno pozitivní basilejskou mezerou (BaFin, 2019). Ta se do kladných čísel dostala poprvé od roku 2004 právě s koncem prvního pololetí 2019 (Graf 3). Do praxe však rezerva prozatím nevstoupila, neboť rozhodnutí o zavedení sazby CCyB bylo zrušeno a konci března 2020, a to z důvodu obav spojených s reálným a finančním vývojem po čas pandemie COVID-19. Německý úřad se tak rozhodl také kvůli tomu, že tamní banky se od červnového oznámení s úrovní kapitálu navýšenou o sazbu CCyB počítaly a byly tak na hypotetické ztáty připraveny (BaFin, 2020). Mezera však během pandemie znatelně narostla (propad HDP a souběžný růst úvěrů) a stala se, spolu s historickým propadem v cenách nemovitostí (Graf 3), jedním z důvodů k zavedení sazby CCyB ve výši 0,75 % od února 2023 (BaFin 2022).

Graf 3 – Odhad současné pozice Německa

(% odchylka od trendu; pravá osa v %)

Zdroj: Eurostat, ESRB, výpočty autora

Pozn.: CCyB – proticyklická kapitálová rezerva.

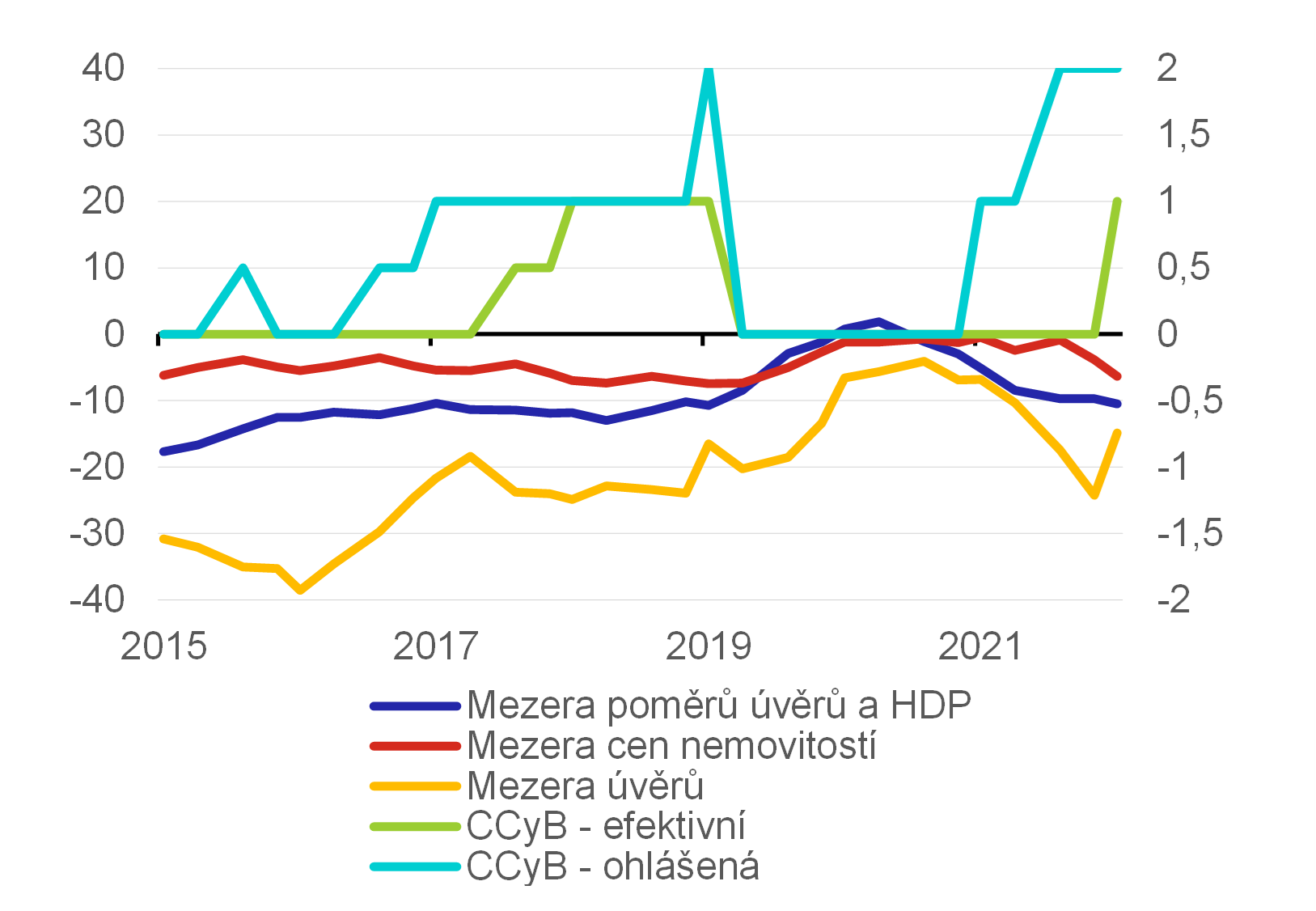

Případ Francie

Ve Francii má sazbu CCyB v gesci rada HCSF (Haut Conseil de stabilité financière) tvořená mimo jiné ministrem financí a guvernérem Banque de France. Historický vývoj implementace proticyklické kapitálové rezervy je velmi podobý jako v případě Německa. Z důvodu kladné basilejské mezery a jejího výhledu vstoupila v platnost sazba CCyB ve výši 0,25 % v červenci 2019, doprovázena ohlášením sazby dvojnásobné platné od dubna 2020. V prvním čtvrtletí 2020 však byla rezerva z důvodu pandemie uvolněna. Zajímavá jsou však poslední rozhodnutí HCSF – sazba CCyB 0,5 % platná od dubna 2023 a sazba 1 %, jež má vejít v platnost v lednu 2024. Oba případy pojí záporná basilejská mezera, kterou rada svých tiskových vyjádření nezmiňuje. Rozhodnutí bylo motivováno primárně silnou dynamikou úvěrů v druhé půlce roku 2022 a celkovou úrovní zadlužení privátního sektoru (HCSF, 2022).

Graf 4 – Odhad současné pozice Francie

(% odchylka od trendu; pravá osa v %)

Zdroj: Eurostat, ESRB, výpočty autora

Pozn.: CCyB – proticyklická kapitálová rezerva.

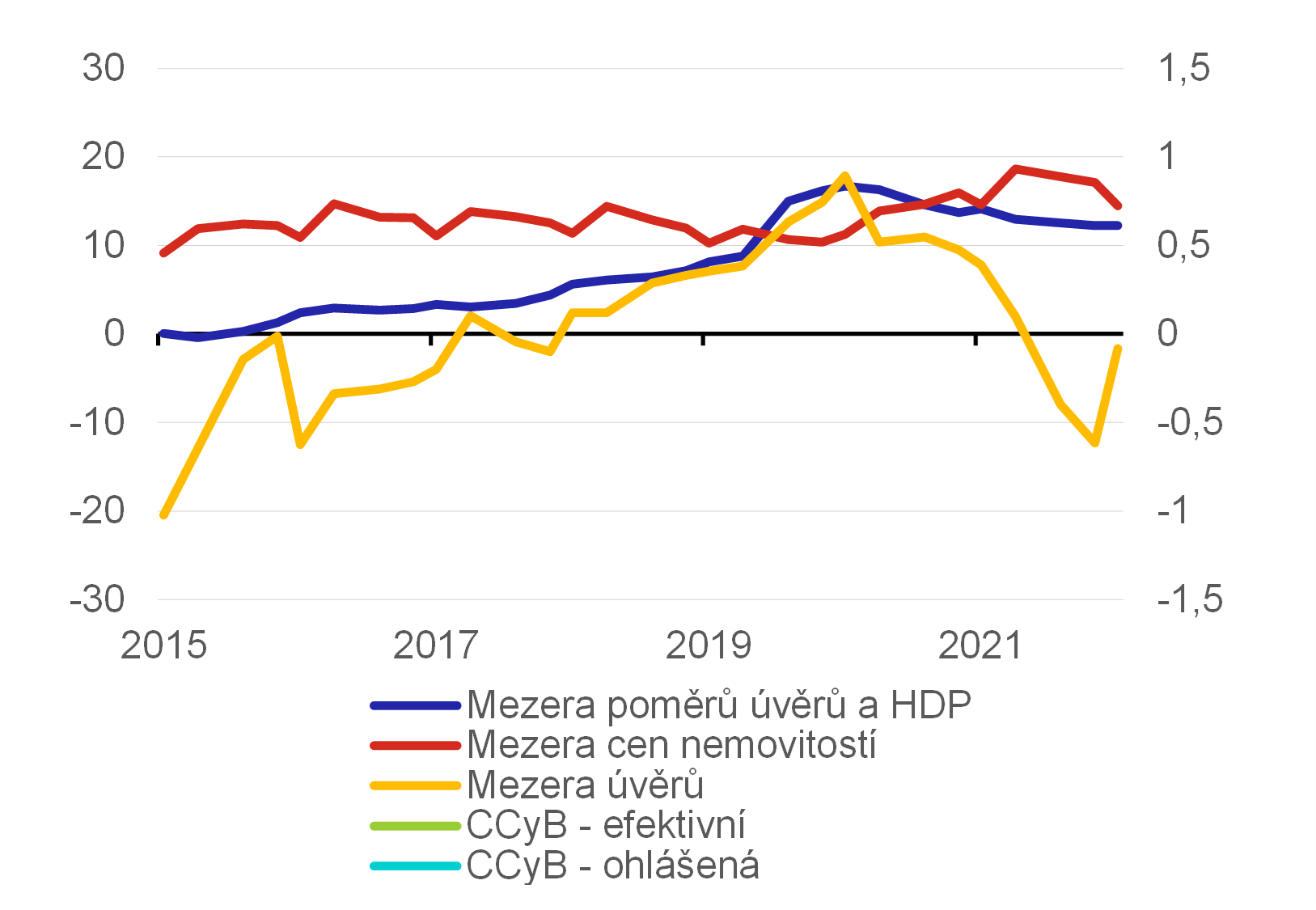

Případ Spojeného království

Ve Spojeném království určuje sazbu proticyklické kapitálové rezervy komise FPC (Financial Policy Comittee) složená ze zástupců Bank of England a externích expertů. Pro stanovování sazby britský regulátor basilejskou mezeru nepoužívá (FPC, 2016)[9]. Tento fakt ilustruje Graf 5. Prvotní zavedení sazby CCyB, ohlášené v červenci 2016, bylo z důvodu Brexitu a s ním spojených obav z finančního stresu zrušeno. Shodně s výše zmíněnými případy Něměcka a Francie, byla později zavedená rezerva ve výši 1%, uvolněna během covidové pandemie. V současné době, kdy je basilejská mezera záporná, platí pro britské banky v porovnání s okolními státy relativně vysoká sazba 2 %. BoE přistupuje k nastavení CCyB pragmaticky i řídí se i dle výsledku zátěžových testů[10].

Graf 5 – Odhad současné pozice Spojeného království

(% odchylka od trendu; pravá osa v %)

Zdroj: Eurostat, ESRB, výpočty autora

Pozn.: CCyB – proticyklická kapitálová rezerva.

Případ Japonska

Na rozdíl od vyspělých ekonomik globálního západu nelze v případě Japonska mluvit o jasných trendech ve finančních proměnných. Unikátem je například vývoj reálných cen nemovitostí, které se za posledních více jak třicet let nedostaly na úroveň z počátku tzv. ztracené dekády. S nadsázkou lze říci, že teoretický finanční cyklus je delší než časové řady samotné. I přesto lze ve zprávách o finanční stabilitě, které Bank of Japan publikuje (BoJ, 2023), nalézt ukazatel finanční mezery, indikující pozici v kladných číslech podobně jako u mezery úvěrů a HDP (Graf 6).

Graf 6 – Odhad současné pozice Japonska

(% odchylka od trendu; pravá osa v %)

Zdroj: Federal Reserve Bank of St. Louis, výpočty autora

Pozn.: CCyB – proticyklická kapitálová rezerva, sazba CCyB zatím nebyla v Japonsku použita.

Závěr

Globální finanční krize přinesla definitivní změnu paradigmatu v dosavadním vnímání finančního sektoru. Vývoj finančních proměnných, vykazující cyklické chování, se citelně propisuje do vývoje reálné ekonomiky. Nejdůležitější lekcí zůstává, že recese provázené finančním úpadkem jsou hlubší a delší. Makroobezřetnostní politika, redukující hromadění finančního stresu, byla zabudována do instrumentária centrálních bank (nebo k tomu zřízených institucí) vznikla i proto, aby země co nejvíce eliminovaly ztráty z neoptimálního fungování finančního systému.

Hodrick-Prescottův filtr slouží jako početně jednoduchý a relativně informativním nástroj pro odhad dlouhodobého trendu ekonomických veličin. Problémem zůstává vychýlení na konci řady a zavádějící odhady v reálném čase. Jak přiznává Basilejský výbor, národní regulátoři při stanovování proticyklické kapitálové rezervy spoléhají spíše na jiné ukazatele či komplexnější přístupy (viz i např. ČNB) než na standardizovanou reprezentaci basilejské mezery (Basilejský výbor pro bankovní dohled, 2022), aby CCyB účinněji plnila svoji roli při zmírňování důsledků nepříznivé fáze finančního cyklu. Ze tří sledovaných evropských zemí, používajících sazbu CCyB, je Německo jediným státem, jehož sazba je po kvalitativní stránce konzistentní s basilejskou mezerou v původně definované podobě. To lze však očekávat. Jak upozorňuje Evropská rada pro systémová rizika (ESRB), finanční cykly jsou napříč státy relativně rozdílné a společný referenční ukazatel tak nemusí vždy vyhovovat potřebám finanční stability (ESRB, 2014; ESRB, 2022).

Pro zhodnocení současného stavu finančního cyklu ve vybraných zemích či jejím výhledu do budoucnosti je Hodrick-Prescottův filtr nespolehlivý. Ve všech třech případech evropských ekonomik je v současnosti efektivní sazba CCyB, navzdory nízkým hodnotám filtrem odvozené finanční mezery, na svých historických maximech. Systémové riziko a z něj plynoucí potenciální ztráty, na něž regulátoři připravují bankovní systémy ve svých jurisdikcích, jednorozměrný filtr nevidí.

Autorem je Jakub Doležal. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální pozici České národní banky. Zvláštní poděkování za cenné rady a komentáře patří zástupcům sekce finanční stability, Liboru Holubovi a Zlatuši Komárkové, a dále Lubošovi Komárkovi a Petru Polákovi z týmu zpracovatelů.

Zdroje

Akerlof, G. A., Blanchard, O., Romer, D., & Stiglitz, J. E. (Eds.). (2014). What have we learned?: Macroeconomic policy after the crisis. MIT Press.

Basilejský výbor pro bankovní dohled (2010). Guidance for national authorities operating the countercyclical capital buffer. Basel, Switzerland.

Basilejský výbor pro bankovní dohled (2022). Buffer usability and cyclicality in the Basel framework. Basel, Switzerland.

BaFin (2019, September 4). General Administrative Act governing the rate for the domestic countercyclical capital buffer under section 10d of the KWG. Bafin.de[online]. Retrieved July 1, 2023, from https://www.bafin.de/dok/12946932

BaFin (2020, April 23). General Administrative Act regarding a decrease in the domestic countercyclical capital buffer rate. Bafin.de[online]. Retrieved July 1, 2023, from https://www.bafin.de/dok/13991372

BaFin (2022, February 16). General Administrative Act regarding a decrease in the domestic countercyclical capital buffer rate. Bafin.de[online]. Retrieved July 1, 2023, from https://www.bafin.de/dok/17394924

Baxa, J., & Žácek, J. (2022). Monetary Policy and the Financial Cycle: International Evidence. Czech National Bank, Economic Research Department.

Blanchard, O., & Galí, J. (2007). Real wage rigidities and the New Keynesian model. Journal of money, credit and banking, 39, 35-65.

BoJ (2023). Financial System Report. boj.or.jp[online]. Retrieved July 5, 2023, from https://www.boj.or.jp/en/research/brp/fsr/data/fsr230421a.pdf

Borio, C. (2014). The financial cycle and macroeconomics: What have we learnt?. Journal of Banking & Finance, 45, 182-198.

Burns, A. F., & Mitchell, W. C. (1946). Measuring business cycles. National bureau of economic research.

Cevik, M. S., & Naik, S. (2023). Bubble Detective: City-Level Analysis of House Price Cycles. International Monetary Fund.

Dell’Ariccia, G., Igan, D., Laeven, L., Tong, H., Bakker, B., & Vandenbussche, J. (2012). Policies for macrofinancial stability: How to deal with credit booms. IMF Staff discussion note, 12(06).

Drehmann, M., Borio, C. E., & Tsatsaronis, K. (2012). Characterising the financial cycle: don't lose sight of the medium term!.

Drehmann, M., & Juselius, M. (2012). Do debt service costs affect macroeconomic and financial stability?. BIS Quarterly Review September.

Drehmann, M., & Juselius, M. (2014). Evaluating early warning indicators of banking crises: Satisfying policy requirements. International Journal of Forecasting, 30(3), 759-780.

Edge, R. M., & Meisenzahl, R. (2011). The unreliability of credit-to-GDP ratio gaps in real-time: Implications for countercyclical capital buffers. International Journal of Central Banking, 7(4), 261-298.

ESRB (2014). Recommendation of the European Systemic Risk Board on guidance for setting countercyclical buffer rates. Eur-Lex.Europa.eu. Retrieved August 30, 2023, from https://eur-lex.europa.eu/legal-content/EN/TXT/HTML/?uri=CELEX:32014Y0902(01)

ESRB (2022). Review of the EU Macroprudential Framework for the Banking Sector. Esrb.Europa.eu. Retrieved August 30, 2023, from https://www.esrb.europa.eu/pub/pdf/other/esrb.reviewmacropruframeworkcfa.220331~5d81cb2173.en.pdf?7263115b46a985b4481328afd3f2326dFPC (2016). The Financial Policy Committee’s approach to setting the countercyclical capital buffer. Bankofengland.co.uk[online]. Retrieved July 5, 2023, from https://www.bankofengland.co.uk/-/media/boe/files/statement/2016/the-financial-policy-committees-approach-to-setting-the-countercyclical-capital-buffer.pdf

Hamilton, J. D. (2018). Why you should never use the Hodrick-Prescott filter. Review of Economics and Statistics, 100(5), 831-843.

Hatzius, J., Hooper, P., Mishkin, F. S., Schoenholtz, K. L., & Watson, M. W. (2010). Financial conditions indexes: A fresh look after the financial crisis (No. w16150). National Bureau of Economic Research.

HCSF (2022, December 13). Press Release. Economie.gouv.fr[online]. Retrieved July 1, 2023, from https://www.economie.gouv.fr/files/files/directions_services/hcsf/HCSF_20221213_pressrelease.pdf?v=1671095905

Hodrick, R. J., & Prescott, E. C. (1997). Postwar US business cycles: an empirical investigation. Journal of Money, credit, and Banking, 1-16.

Jiménez, G., Ongena, S., Peydró, J. L., & Saurina, J. (2014). Hazardous times for monetary policy: What do twenty‐three million bank loans say about the effects of monetary policy on credit risk‐taking?. Econometrica, 82(2), 463-505.

Kuttner, K., & Robinson, T. (2010). Understanding the flattening Phillips curve. The North American Journal of Economics and Finance, 21(2), 110-125.

Maddaloni, A., & Peydró, J. L. (2011). Bank risk-taking, securitization, supervision, and low interest rates: Evidence from the Euro-area and the US lending standards. the review of financial studies, 24(6), 2121-2165.

Minsky, H. P. (1982). Can it happen again? Essays on instability and finance, M E Sharpe, Armonk.

Nier, E. W., & Kang, H. (2016). Monetary and macroprudential policies–exploring interactions. BIS Paper, (86e).

Richter, B., Schularick, M., & Shim, I. (2019). The costs of macroprudential policy. Journal of International Economics, 118, 263-282.

Seidler, J., & Geršl, A. (2012). Excessive credit growth and countercyclical capital buffers in Basel III: an empirical evidence from central and east European countries.

Yamada, H. (2012) A Note on Band-Pass Filters Based on the Hodrick-Prescott Filter and the OECD System of Composite Leading Indicators. OECD Journal: Journal of Business Cycle Measurement and Analysis, vol. 2011/2. https://doi.org/10.1787/jbcma-2011-5kg0pb01sbbt.

Klíčová slova

Finanční cyklus, hospodářský cyklus, Hodrick-Prescottův filtr, proticyklická kapitálová rezerva

JEL Klasifikace

E32, E58, G28

[1] Zásadní přínos v této oblasti měly aktivity Banky pro mezinárodní platby na přelomu milénia, kdy následně v řadě centrálních bank začaly vznikat útvary explicitně se zaměřující na vyhodnocování rizik finančního systému.

[2] Přiléhavým příkladem je nepř. kompozitní indikátor finančního cyklu z dílny ČNB, agregující několik časových řad, vážených dle schopnosti zachytit budoucí úvěrové ztáty bankovního sektoru. Viz https://www.cnb.cz/cs/financni-stabilita/tematicke-clanky-o-financni-stabilite/Indikator-financniho-cyklu-v-ceske-ekonomice

[3] V ekonomii nalezneme řadu přístupů k popisu cyklů zejména s ohledem na jejich délku a povahu. Mezi krátkodobé můžeme zmínit např. tzv. Kitchinovy cykly v délce 18–40 měsíců, které představují krátkodobé kolísání reálného produktu způsobené výkyvy v zásobách. Příčiny jsou obtížně prokazatelné. Střednědobé, tzv. Juglarovy cykly v délce 8–10 let jsou spojovány s investicemi do fixního kapitálu, střídá se v nich období zvýšeného opotřebení a zvýšeného investování, může jít také o střídání generací komodit, zemědělské výkyvy apod. Dlouhodobé, tzv. Kuznetsovy cykly (též Schumpeterovy, Kondratěvovy vlny) v délce 20–50 let jsou vysvětlovány válkami, vědeckými objevy, značnými investicemi do infrastruktury, inovačními vlnami apod.

[4] Recese je ve statistickém smyslu definována jako pokles HDP, který trvá nejméně 2 čtvrtletí. O krizi lze hovořit, pokud pokles HDP trvá vice jak 4 čtvrtletí.

[5] Viz https://www.federalreserve.gov/monetarypolicy/monetary-policy-what-are-its-goals-how-does-it-work.htm

[6] Viz https://www.esrb.europa.eu/pub/pdf/recommendations/2013/ESRB_2013_1.en.pdf

[7] ESRB (European Systemic Risk Board), orgán dohlížející na unijní finanční systém, upozorňuje na rozdíly ve vhodnosti ukazatele napříč státy a doporučuje národním regulátorům zohledňovat více relevantních ukazatelů. Viz https://eur-lex.europa.eu/legal-content/EN/TXT/HTML/?uri=CELEX:32014Y0902(01)

[8] Primárním měřítkem FPC pro stanovení výše sazby CCyB je schopnost domácích bank absorbovat potenciální ztáty. Zohledňovány jsou například standardy pro poskytování úverů či výsledky tzv. stress testů.

[9] Viz., např. https://www.bankofengland.co.uk/paper/2023/ps/the-financial-policy-committees-approach-to-setting-the-countercyclical-capital-buffer