Balancování na hraně: brexit a finanční služby

Optimismus po prosincovém uzavření obchodní dohody mezi EU a UK pomalu opadává, jelikož zůstala řada nezodpovězených otázek. Zejména byly dohodou opomenuty finanční služby a jejich přeshraniční poskytování, navzdory významnosti tohoto sektoru pro Spojené království. Zpřetrhání vazeb v důsledku brexitu a znatelná nejistota na finančních trzích vedly k migraci finančních institucí a jejich aktiv a zaměstnanců. Navzdory nově vznikajícím finančním centrům v Evropě si však City of London prozatím stále udržuje své celosvětové přední postavení. Ztráta neomezeného přístupu UK na finanční trh EU oslabila mezinárodní obchod s finančními službami, který nebude s to sanovat ani uzavření Memoranda o porozumění ohledně regulatorní spolupráce v oblasti finančních služeb mezi EU a UK. Sektor finančních služeb od britské vlády do budoucna očekává podporu, jelikož má být mimo jiné zásadním při zotavování ekonomiky z pandemie COVID-19.

Vyšlo v publikaci Globální ekonomický výhled – duben 2021 (pdf, 1,4 MB)

Úvod

Uzavření dlouho očekávané dohody o budoucích vztazích mezi EU a UK bylo dosaženo doslova na poslední chvíli. Po mnoha měsících intenzivních vyjednávání se tak stalo na Štědrý den loňského roku, tedy těsně před koncem přechodného období (31. 12. 2020). Oběma stranám se podařilo dojednat obchodování s nulovými cly a kvótami a též najít kompromis ve sporných oblastech, které jednání blokovaly. Především ohledně pravidel hospodářské soutěže (včetně poskytování státní podpory), minimální úrovně sociálních, environmentálních a daňových standardů, mechanismu řešení sporů a v otázce rybolovu, se dlouho hledal akceptovatelný kompromis.

Dohoda se však jen velmi málo soustředila na služby obecně a především nepřinesla rozřešení pro finanční sektor a jím poskytované služby. Tematika finančních služeb byla z obchodních jednání s Bruselem de facto vyřazena, navzdory tomu, že sektor finančních služeb přispívá více než významně k britskému HDP (za posledních deset let v průměru cca 7 % HDP). Především City of London vyjádřilo názor, že odvětví bylo přehlíženo a vyjednavači se příliš soustředili na témata, která významností nebyla tak důležitá. Přitom pro ilustraci více než 30 % celosvětového obchodování s měnami prochází právě hlavním městem Spojeného království. Podle nejnovějšího Indexu globálních finančních center (GFCI), který měří konkurenceschopnost předních světových finančních uzlů, je britský Londýn stále nejen finančním centrem Evropy, ale také v pořadí druhým nejvíce konkurenceschopným finančním centrem na celém světě (hned po New York City). S koncem přechodného období tak nastala značná nejistota na finančních trzích v důsledku pouhého naznačeného směru dořešení problematiky a neexistence celkové dohody ohledně finančních služeb mezi UK a EU.

Proč jsou finanční služby pro Spojené království tak důležité?

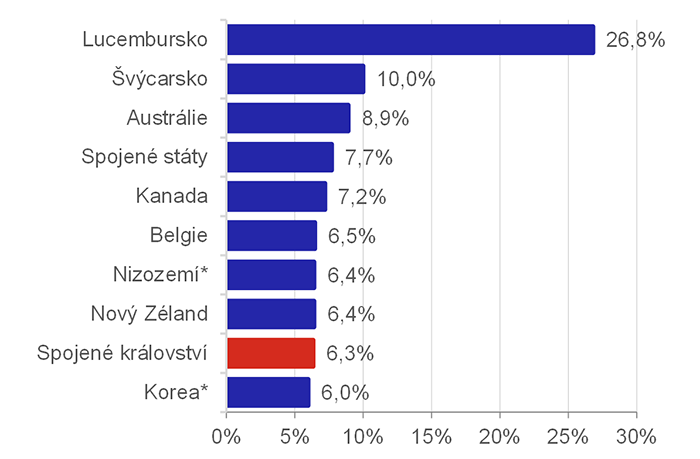

Britský sektor finančních služeb má významný podíl na národním ekonomickém výstupu. Finanční činnosti jako podíl na celkové ekonomické produkci rostly již od počátku 90. let. V roce 2019 byl sektor na základě zmíněného podílu devátým největším v OECD (Graf 1). Ekonomice přispěl částkou 132 mld. liber, tj. výše zmíněných cca 7 % HDP. Na této částce se zejména podílelo City of London, které vygenerovalo zhruba polovinu produkce sektoru. Navíc finanční služby v UK zaměstnávají více než milion kvalifikovaných lidí, tedy zhruba 3,2 % všech pracovních míst. Též štědře přispívají k výběru daní, např. v roce 2019 přinesly rekordních zhruba 11 % celkových vládních daňových příjmů. (Hutton a Shalchi, 2021)

Graf 1 – Finanční služby jako % z celkové ekonomiky (deset zemí OECD s nejvyšším %, 2019)

Zdroj: OECD

Pozn.: *odhad pro 2019, nebo údaje za 2018 či poslední dostupné datum.

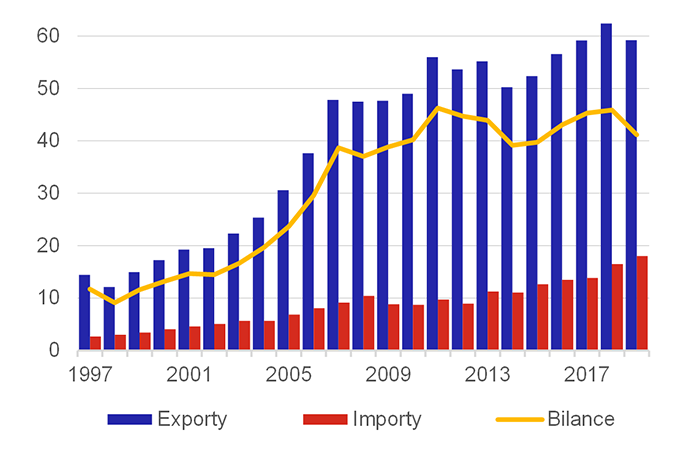

Finanční odvětví poskytuje UK dlouhodobě zdravý přebytek výkonové bilance. Spojené království si za poslední dvě dekády udržovalo obchodní přebytek ve finančních službách, přičemž v roce 2018 bylo dosaženo maxima 46 mld. liber (Graf 2). Vývoz britských finančních služeb měl v roce 2019 hodnotu necelých 60 mld. liber a dovoz okolo 18 mld. liber, což vedlo k přebytku obchodu s finančními službami ve výši přibližně 41 mld. liber. Finanční služby tvořily 19 % veškerého vývozu služeb ze Spojeného království a 8 % veškerého dovozu služeb. Zhruba 40 % vývozu finančních služeb směřovalo do EU a přibližně 32 % dovozu těchto služeb pocházelo z EU.

Graf 2 – Graf 2 – Britský obchod s finančními službami (v miliardách liber)

Zdroj: ONS, Pink Book 2020

Brexit přinesl do britského finančního sektoru nejistotu

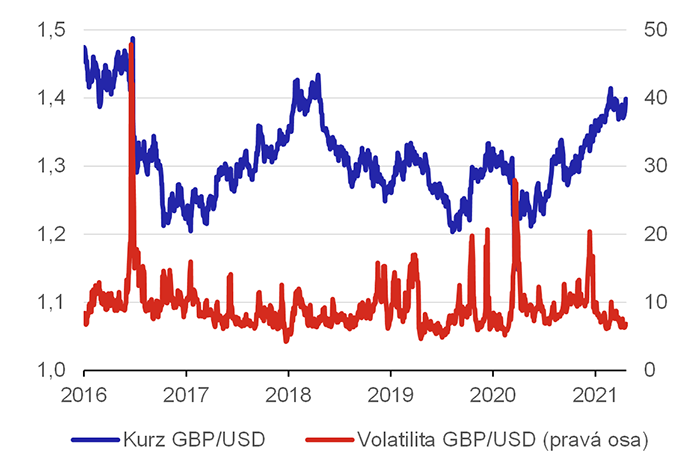

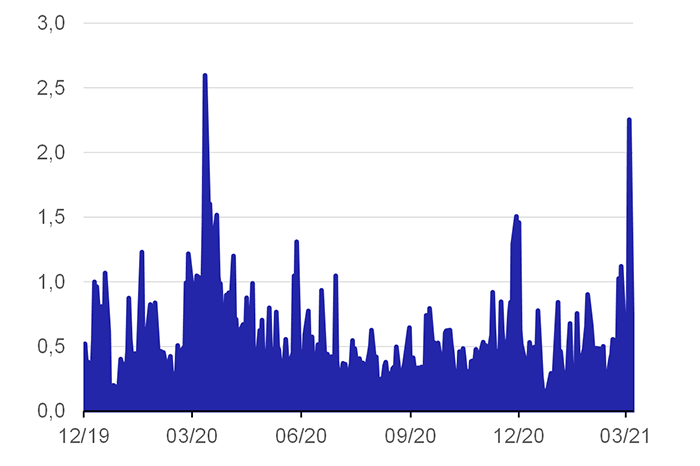

Nejistota ohledně brexitu se dlouhodobě promítala a nejednou citelně zasáhla finanční trhy. Zcela prvotním zásahem, který odstartoval celý proces, bylo samozřejmě samotné referendum o členství UK v EU. Referendum proběhlo 23. června 2016 a UK se relativně těsným výsledkem, 51,9 % odevzdaných hlasů voličů, rozhodlo pro odchod z EU, viz extrémní projevená volatilita kurzu GBP/USD (Graf 3). Výsledky studie Fernándeze a kol. (2020) naznačují, že nejistota vyvolaná referendem v roce 2016 negativně ovlivnila úroveň efektivity britského bankovního sektoru. Ztrátu výkonnosti britského bankovního sektoru po referendu autoři odhadují na 5,6 %. Velká nejistota se projevovala i v průběhu téměř celého roku 2019. Dne 29. března 2019 byl totiž původní termín vystoupení UK z EU stanovený na základě maximální lhůty dvou let od aktivace článku 50 Lisabonské smlouvy (kterou vlastní proces vystoupení UK v březnu 2017 započal). Vystoupení UK z EU se však ukázalo jako komplikovanější a v samotném UK politicky obtížně prosaditelné, než jak si na obou stranách kanálu La Manche připouštěli, a termín odchodu musel být několikrát posunut. Nejprve na 12. duben, pak na 31. říjen téhož roku a poté na 31. leden 2020. V únoru 2020 následně započalo přechodné období, během kterého se rozeběhla intenzivní vyjednávání a prosinec stejného roku se stal konečným termínem pro uzavření obchodní dohody mezi EU a UK, neboť UK v červnu 2020 odmítlo přechodné období prodloužit o jeden či dva roky.

Graf 3 – Graf 3 – Kurz GBP/USD a jeho volatilita (kurz v USD)

Zdroj: Bloomberg

Pozn.: Volatilita je týdenní měřená jako standardní odchylka.

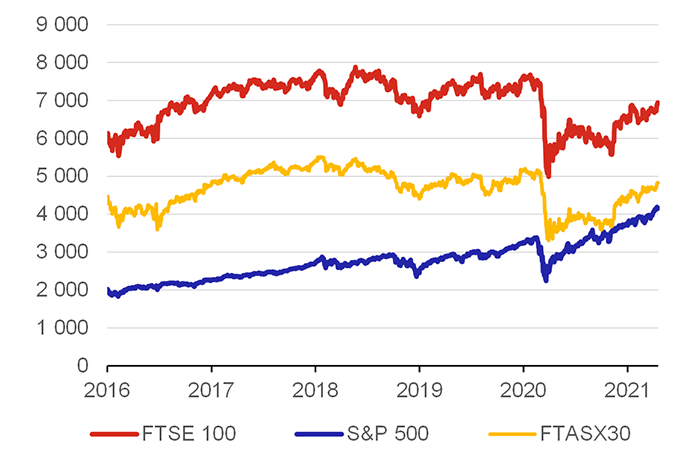

Obzvláště zkoušený byl finanční sektor v loňském roce, kdy panovala obava z možného „tvrdého brexitu“ bez dohody na budoucím vztahu a pouze podle pravidel Světové obchodní organizace (WTO), v důsledku malého dosaženého pokroku ve vzájemných jednáních s blížícím se koncem přechodného období. Bezpochyby zásadní vliv loni hrálo též propuknutí pandemie COVID-19, které téměř až do poloviny roku 2020 poněkud zastínilo problematiku brexitu. Vliv výše zmíněných „brexitových událostí“ na finanční trhy lze mimo zvýšenou volatilitu kurzu GBP/USD, demonstrovat například na vývoji důležitého indexu londýnské burzy (FTSE 100). V průběhu téměř celého roku 2019 tento index víceméně stagnoval, což odráží právě výše zmíněnou nejistotu s termíny odchodu UK z EU a s jejich neustálým odkládáním. Po následném výrazném propadu indexu v důsledku koronavirové krize v březnu 2020 lze také po krátkém oživení pozorovat zhruba od poloviny roku 2020 klesající trend indexu, který odráží především obavu a frustraci ze zablokovaných jednání mezi EU a UK (Graf 4). Tyto tendence přímo odráží nejistou situaci ohledně brexitu, jelikož jiné důležité akciové indexy světa, jako například americký index S&P 500, vykazovaly jak v roce 2019, tak od března roku 2020 růstovou tendenci a nižší volatilitu.

Graf 4 – Vývoj burzovních indexů (v bodech)

Zdroj: Bloomberg

Pozn.: FTASX30 je FTSE All Share Financials a reprezentuje ceny akcií finančních firem.

Brexitová migrace finančních institucí, včetně jejich aktiv a zaměstnanců

Nejistota spojená s brexitem způsobila prudký nárůst migrace z UK do EU. Dle oxfordsko-berlínské studie nárůst dosáhl od referenda o brexitu v roce 2016 přibližně 17 000 osob ročně, což je zhruba o 30 % více ve srovnání s roky 2008 až 2015. Navíc UK přichází o rostoucí počet vysoce vzdělaných jedinců, tzv. „únik mozků“ (Auer a Tetlow, 2020). Zmíněná studie se zabývá pouze migrací britských občanů do zemí EU. Za zmínku však stojí, že mnohem rozsáhlejší byla migrace evropských občanů zpět z UK do EU, tzv. „return-migration“.

Přesuny do zbytku EU se promítly i ve finančním sektoru. Finanční instituce nespoléhaly na výsledek v podobě dosažení dohody a podnikly v průběhu času řadu kroků. K březnu 2021 konzultační společnost EY odhadovala, že se ze Spojeného království do EU přesunulo od roku 2016 více než 7 600 pracovních míst ve finanční sféře a také aktiva v objemu přes bilion liber (přibližně 30 bilionů korun). EY sleduje veřejná prohlášení 222 největších britských finančních společností, ale ne všechny zveřejnily své plány či výši aktiv, kterou hodlají převádět. Významná přemisťování aktiv a pracovních míst dle EY však již proběhla a budou pravděpodobně nahrazeny pomalejším, přesto probíhajícím přesunem osob a aktiv do EU pro účely dodržování předpisů. Dle agentury Reuters jsou výše zmíněná čísla jen malou částí z jak celkového počtu pracovních míst britského finančního sektoru, tak celkového objemu aktiv, tudíž přesuny neprobíhají v nijak masovém měřítku. Podstatnou část aktiv je třeba přesunout především kvůli uspokojení regulačních orgánů EU. Finanční instituce však tvrdí, že přesunutí více kapitálu z UK (potažmo Londýna), než je v rámci brexitu nutné, by způsobilo zbytečnou a nákladnou fragmentaci trhu. Kromě přemisťování zaměstnanců ze Spojeného království pokračují britské finanční instituce v zaměstnávání lokálně na kontinentu EU, tedy v přijímání místních zaměstnanců na stávající nebo nově vytvořené pozice. Důvodem jsou vysoké náklady na stěhování zaměstnanců, snazší je právě lokální zaplnění pozic. Dle EY to odpovídá k říjnu 2020 zhruba 2 400 novým pracovním místům v EU.

Mimo jiné se ze Spojeného království stěhuje i řada unijních úřadů, některé přímo související s finančním sektorem. Zřejmě nejvýznamnějším brexitovým přesunem z Londýna z pohledu finančního odvětví se stalo přestěhování Evropského orgánu pro bankovnictví (EBA). Evropský úřad musel své sídlo přemístit z UK na evropský kontinent. Přednost před irským Dublinem a německým Frankfurtem dostala Paříž, kam se agentura k červenci 2019 přesunula.

Nová finanční centra v Evropě

Pro možnost obsluhovat i nadále své klienty, si finanční instituce začaly v předstihu zajišťovat svoji působnost v zemích EU. Finanční instituce se zakládáním dceřiných společností či přesunem svého sídla snažili zajistit, aby byly po zpřetrhání vazeb mezi stranami schopny dále fungovat. Avšak již od referenda se nesly obavy negativního dopadu brexitu nejen na provoz finančních společností, ale také ohledně snížené ziskovosti, odložených fúzí a akvizic, odlivu aktiv, zpomalení půjček a ztráty zákazníků na trzích mimo UK. Od roku 2016 potvrdilo (k říjnu 2020) přes 40 % finančních společností sledovaných EY, že mají alespoň jedno místo v Evropě, kam se stěhují, nebo že o stěhování uvažují. Data také naznačila, že společnosti (především největší hráči odvětví) dosáhly vrcholné přípravy v roce 2019 před potenciálním brexitem bez dohody. Finanční instituce si vybudovaly infrastrukturu, kterou na kontinentu potřebují, aby zajistily svou schopnost sloužit klientům i po brexitu. V první polovině roku 2020 byl zaznamenán velmi malý pohyb z pohledu přemisťování společností poskytujících finanční služby, avšak tato tendence se obrátila s blížícím se konečným termínem. A to navzdory koronavirové pandemii a následným omezením pohybu, která ztěžují možnost přeshraničního pohybu.

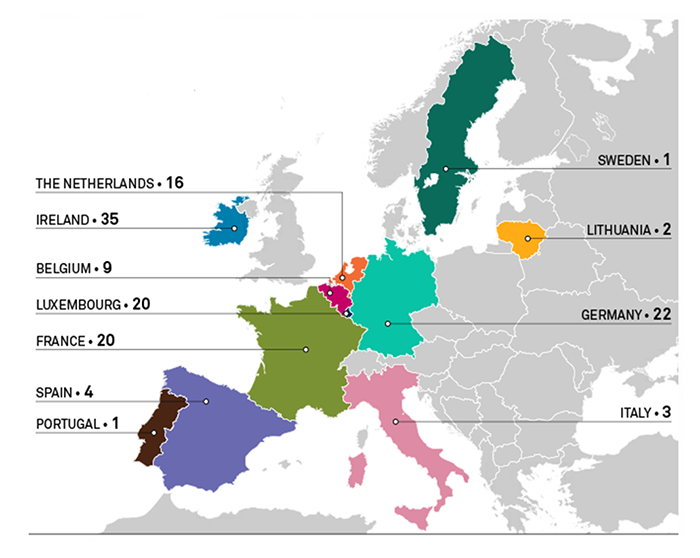

Londýn jakožto finanční centrum nelze snadno a rychle nahradit či replikovat, avšak v EU se pomalu formují nové populární destinace jak pro kapitál, tak pro přemisťování zaměstnanců a pro tvorbu nových evropských centrál společností poskytujících finanční služby. Podle analýzy S&P Global Market Intelligence se stává nejoblíbenější destinací především Irsko (Dublin) a na druhém místě Německo (Frankfurt nad Mohanem). Velké oblibě se těší také Lucembursko (Lucemburk), Francie (Paříž) či Nizozemí (Amsterdam), viz Graf 5.

Graf 5 – Aktuální a potenciální základny globálních finančních institucí v EU po brexitu (počet společností zvažujících danou zemi)

Zdroj: S&P Global Market Inteligence (data zkompilovaná k 5. říjnu 2020, mapa: Cat Weeks)

Ve velkém „emigrují“ z UK nadnárodní společnosti, především v podobě významných bank. Jedním z příkladů je americký bankovní gigant JP Morgan, který v září loňského roku oznámil záměr přesunout ze Spojeného království do Německa aktiva v hodnotě zhruba 200 mld. EUR a to právě v důsledku odchodu UK z EU. Migrace aktiv měla být dle plánu dokončena do konce roku 2020. V září společnost také oznámila svým přibližně 200 zaměstnancům se sídlem v UK, aby se plánovali přestěhovat z Londýna do evropských poboček.

Co se stalo s finančními službami po uzavření dohody?

Spojené království ztratilo svůj neomezený přístup na finanční trh EU. Britské finanční společnosti potřebovaly zachovat automaticky zaručený přístup na evropské finanční trhy a prodej finančních služeb na jednotném trhu, avšak výše zmíněná uzavřená dohoda tento aspekt nereflektovala. UK přišlo od 1. ledna 2021 o výhodu plynoucí z účasti na jednotném trhu EU o tzv. jednotnou pasportizaci, tedy možnost fungovat v celé EU relativně bez překážek, na základě svobody usazování a poskytování služeb. Britské společnosti poskytující finanční služby musely změnit způsob poskytování svých služeb v členských státech EU. Finanční společnosti se od nového roku prozatím spoléhají na předpisy jednotlivých členských států EU a musejí vyřizovat žádosti o licence pro každou jednotlivou zemi zvlášť, aby bylo možné v některých částech EU nabízet alespoň základní služby. Finanční sektor Spojeného království tak zůstal pouze s omezeným přístupem na trh EU.

UK potřebuje pro zmírnění dopadů brexitu na finanční sektor dosáhnout ze strany EU co největšího počtu udělených rozhodnutí o rovnocennosti finančních služeb (ekvivalenčních režimů), aby byly alespoň v některých oblastech zachovány podobné vazby jako před brexitem. Spojené království přešlo od vzájemného uznávání regulace jakožto členské země EU, ke statusu tzv. třetí země, kdy potřebuje udělení dohledové a regulatorní rovnocennosti od EU. Pro dosažení trvalé rovnocennosti musí Spojené království prokázat, že jeho dohledový a regulatorní režim pro finanční služby zůstane stejně silný jako ten EU. Z existujících zhruba 40 možných ekvivalenčních režimů (z nichž bezmála třetina dosud nebyla žádné třetí zemi přiznána) byla Evropskou komisí pro UK zatím udělena pouze dvě rozhodnutí o rovnocennosti. První z nich ze dne 21. září 2020 se týká ústředních protistran z UK pro clearing derivátů, přičemž jeho vydání bylo považováno za nezbytné z hlediska ochrany finanční stability EU a primárně má vytvořit časový prostor pro přesun expozic unijních zákazníků těchto britských clearingových domů na platformy v EU. Toto rozhodnutí má vypršet 30. června 2022. Druhé rozhodnutí EK o rovnocennosti z 25. listopadu 2020 má platnost ještě kratší do 30. června 2021 a týká se britských centrálních depozitářů cenných papírů, které dosud sloužily emitentům z Irské republiky (která centrálním depozitářem na svém území nedisponuje). I zde je hlavním účelem rozhodnutí zajistit dostatečný časový rámec pro migraci expozic do centrálních depozitářů v EU. Každé takové rozhodnutí o ekvivalenčním režimu usnadňuje přeshraniční obchod a bez nich jsou některé činnosti nemožné a jiné pouze neefektivní a nákladné. Ovšem v žádném případě se nejedná o plnohodnotnou náhradu za pasportizaci, jelikož rozhodnutí lze jednostranně odvolat s 30denní výpovědní lhůtou. Společnosti se zaměřily především na plnění závazků vůči regulačním orgánům UK a EU. Snaha zvládnout nové provozní procesy a učinit řadu strategických rozhodnutí však při vysoké míře nejistoty nebyla a není jednoduchá.

Uzavřená obchodní dohoda mezi UK a EU (Dohoda o obchodu a spolupráci) obsahuje ve svém vlastním textu k finančním službám pouze standardní ustanovení, která jsou zakotvena i v jiných dohodách o volném obchodu EU se třetími státy. Zejména zásadu nediskriminace pro usazené poskytovatele finančních služeb, výjimky pro centrální banky a jiné subjekty veřejné moci, diskrece pro obezřetnostní opatření. Jedna z řady společných deklarací připojených k dohodě pak obsahuje přihlášení se obou stran ke vzniku strukturovaného modelu spolupráce v oblasti regulace finančních služeb, přičemž ke shodě na Memorandu o porozumění (MoU) v této věci má podle textu deklarace dojít do konce března 2021. Ovšem ani při realizaci výsledného regulatorního dialogu, jemuž má dát uzavřené MoU základ, je v současnosti nepravděpodobné, že by jeho existence znamenala zlepšení přístupu poskytovatelů finančních služeb jedné strany na trh strany druhé nad rámec uzavřené obchodní dohody a jednostranný charakter ekvivalenčních režimů by byl změněn na model společných či recipročních rozhodnutí o rovnocennosti. Právě dlouhodobá nejistota, finální podoba prosincové dohody a omezený počet dosud udělených ekvivalenčních režimů donutily velké banky se sídlem v UK k přesunům aktiv a pracovních míst do EU, aby nedošlo k velkému narušení jejich fungování, tak jak bylo výše podrobněji popsáno.

Budoucnost britského sektoru finančních služeb

Spojené království považuje finanční služby za zásadní, mimo jiné také pro ekonomické oživení po pandemii COVID-19. Z tohoto důvodu zahájilo ministerstvo financí v čele s Rishi Sunakem v říjnu 2020 rozhovory o budoucím regulatorním rámci finančních služeb s cílem přizpůsobení vzniklé situaci a udržení pozice UK jako předního světového finančního centra, zejména s ohledem na nové postavení Spojeného království mimo EU. Byly oznámeny celkem tři kroky k naplnění této vize: přístup do zámoří, využití technologií k dosažení lepších výsledků pro spotřebitele i společnosti a na závěr plán na řešení změny klimatu a životního prostředí v sektoru finančních služeb. Očekává se, že nadcházející roky pravděpodobně přinesou změny v regulaci finančních služeb v UK, které výrazně ztíží získání ekvivalenčních režimů od EU. Šéfové institucí finančních služeb v City of London však vyzvali vládu, aby ohledně plánované deregulace odvětví finančních služeb po brexitu byla opatrná a soustředila se spíše na vytvoření nových flexibilních pravidel na podporu rostoucích oblastí ekonomiky, například k posílení silné pozice v oblasti finančních technologií (fintech). S tím souvisí udržení talentovaných pracovníků potřebných pro tak rychle rostoucí technologická odvětví.

Pro určení plného dopadu brexitu na britský sektor finančních služeb bude ještě třeba nějaký čas počkat. Určité odklony od City of London však pozorovat lze. Například hned v první den po úplném brexitu (Graf 6). Tedy v první den roku 2021 došlo dle FT k přesunu obchodování s akciemi v hodnotě 6,5 mld. EUR z Londýna na nově vytvořená evropská finanční centra. Během ledna 2021 se do pozice hlavního beneficienta odchodu Spojeného království z jednotného trhu dostal nizozemský Amsterdam, který dokonce vystřídal City of London v pozici hlavního evropského centra pro obchodování s akciemi s denními objemy obchodů v hodnotě 9,2 mld. EUR. Mezi faktory jeho úspěchu patří stabilní vládnutí, absence zdanění finančních transakcí, dobrá úroveň angličtiny či rychlé internetové připojení. Někteří však jako skutečnou hrozbu pro Londýn vidí především USA (New York), kam se přesunula velká část obchodních aktivit s deriváty.

Graf 6 – Objemy obchodované na londýnské burze (v milionech)

Zdroj: Bloomberg

Může to být pro City of London konec? City of London má v řadě finančních oblastí stále vysoký náskok před výše zmíněnými konkurenty z EU, ovšem samozřejmě má co ztratit. Aby UK pomohlo udržet Londýnu pozici jednoho z největších globálních finančních center, umožňuje společnostem z EU zůstat v UK až po dobu tří let. Slibuje si od toho, že tyto společnosti zažádají o trvalé povolení pro svou činnost v UK. Jen na počátku roku bylo evidováno přes 400 finančních institucí EU, s povolením poskytovat určitou formu finančních služeb v UK po dobu tří let. UK vydalo 9. listopadu 2020 celkem 17 ekvivalenčních rozhodnutí pro EU (oproti 2 ze strany EU) v oblasti finančních služeb a uznalo, že regulatorní rámec EU je natolik podobný tomu britskému, že může obchodování s finančními produkty pokračovat bez větších překážek. Ovšem jejich zacílení se týkalo oblastí primárně atraktivních pro UK. Pokud by však EU byla velmi tvrdá v postoji k rovnocennosti, z dlouhodobého hlediska by to mohlo Londýn učinit méně finančně atraktivním. Důvěra investorů a atraktivita však zůstávají navzdory událostem poměrně silné. City of London již v minulosti prokázalo schopnost přizpůsobit se a vyviout se při měnících se okolnostech a pravděpodobně bude schopné přežít a prosperovat i v tomto případě, a to i v situaci, pokud by EU neposkytla rovnocennost. Potenciál má také britský fintech sektor, který zažívá expanzi, kdy devět soukromých britských fintech společností má hodnotu přes 1 mld. dolarů. Nejvýraznější je mezi nimi zejména Revolut, který je nejvíce propagovaným finůtechem v Evropě.

Závěr

Pár měsíců po uzavření obchodní dohody mezi EU a UK, která z velké části vynechala sektor finančních služeb, je vláda tímto odvětvím vyzývána k podpoře vývozu finančních služeb a k zajištění lepšího přístupu na zámořské trhy. Finanční společnosti konstatují, že vláda po brexitu udělala minimum pro podporu odvětví, zejména poté, co nebylo odsouhlaseno vzájemné uznávání regulatorních pravidel. Letošní únorová zpráva UK Finance (obchodní sdružení pro britský sektor bankovnictví a finančních služeb), prosazuje spíše globální sbližování finančních standardů než regionální přístup, což společnostem usnadní působení v různých jurisdikcích. Například využití pozice v mezinárodních orgánech (Rada pro finanční stabilitu, …) k prosazení globální konvergence finančních standardů. Též je požadováno, aby britští regulátoři finančního trhu spolupracovali se svými protějšky v jiných zemích na zlepšení přístupu na trh britským poskytovatelům finančních služeb a též ve fintech oblasti. Vzhledem k velkému významu odvětví je dle reportu též zásadní zachování otevřenosti domácího trhu s finančními službami navzdory tomu, co budou v následujících letech dělat ostatní státy.

Situaci po brexitu však uvítala například BoE, jelikož její regulatorní pravomoci pravděpodobně stoupnou. Na počátku ledna nově nalezenou svobodu BoE komentoval také její guvernér Andrew Bailey, který zdůraznil, že se Spojené království nesmí stát „přijímačem pravidel“ v oblasti finančních služeb. BoE by měla získat nové pravomoci při stanovování pravidel, čímž se otevře možnost odchýlit se od předpisů EU a BoE již naznačila, že změny v některých oblastech očekává. Na druhou stranu Brity deklarované úmysly divergovat od předpisů EU rozhodně nejsou pozvánkou pro Evropskou komisi, aby pro UK v příštích měsících či i letech vydala další rozhodnutí o rovnocennosti, a UK tak bude nutně čelit výzvě, jak si s výrazně omezenou či v budoucnu zcela neexistující možností přeshraničního poskytování finančních služeb do EU poradit.

Spojené království a EU koncem března 2021 dosáhly shody na Memorandu o porozumění ohledně regulatorní spolupráce v oblasti finančních služeb, která by měla nabýt podobné formy a rozsahu regulatorního fóra mezi EU a USA. UK a EU tak získají platformu zaštítěnou komisařem EU pro finanční trh a ministrem financí UK za účelem pravidelné výměny informací o regulatorních iniciativách, pozicích na mezinárodních regulatorních fórech a konzultací ve věci udělení, pozastavení či odebrání rozhodnutí o rovnocennosti (ekvivalenci), jakkoliv by jednostranný charakter ekvivalenčních režimů neměl být těmito konzultacemi dotčen. EU bude v udělování ekvivalenčních rozhodnutí opatrná, jelikož se jednak obává, že by se UK mohlo v budoucnu stát výrazně deregulovaným trhem, a druhak není zejména na úrovni Evropské komise považováno za strategické, aby se hlavní finanční centrum pro členské státy EU nacházelo mimo EU a jednotný trh. Ovšem UK je zavázána k řadě bankovních a tržních povinností, tedy potenciální změny nemohou být velmi drastické. Na druhé straně se UK domnívá, že může regulovat finanční odvětví efektivněji než Brusel, ale zároveň – i v kontextu nejprudšího poklesu své ekonomiky za posledních sto let – by Spojenému království nyní výrazně pomohlo více rozhodnutí o rovnocennosti ze strany EU. Oboustranná ostražitost je tak jádrem problému a nízká důvěra způsobuje vzájemné tření. Dle guvernéra BoE Andrewa Baileyho by UK dokonce nemělo příliš rychle vyhovět požadavkům EU na rovnocennosti, jelikož by Spojené království mohlo skončit podle nařízení stanovených Bruselem. Na druhou stranu další dlouhá vyjednávání a s nimi spojená nejistota by mohly brzdit investice, které již tak v UK částečně oslabily, a odvádět obchodní aktivity ze City of London nejen do EU, ale ve stále větší míře i do USA. Stále však nepochybně existuje prostor pro opětovné vzájemné sbližování mezi EU a UK a prohloubení diskuzí, k čemuž jistě může napomoci také shoda na memorandu k regulatorní spolupráci s plánem na nápodobu regulatorního fóra EU-USA i pro britsko-unijní relaci. Z uzavřeného memoranda vyplývající regulatorní spolupráce mezi EU a UK prostřednictvím výměny informací, pozic a konzultací (tedy nikoliv tvorbou společných politik) je tak zřejmě za stávajícího stavu věcí maximum, kterého je možné dosáhnout.

Autorkou je Michaela Ryšavá. Názory v tomto příspěvku jsou její vlastní a neodrážejí nezbytně oficiální pozici České národní banky. Za cenné připomínky autorka děkuje Markovi Bendovi z České národní banky.

Zdroje

Auer, Daniel; Tetlow, Daniel. Brexit, collective uncertainty and migration decisions. WZB Discussion Paper, 2020.

Bank of England (2021): EU withdrawal. February 24, 2021, https://www.bankofengland.co.uk/eu-withdrawal

EY (2020): EY Financial Services Brexit Tracker, October 1, 2020, https://www.ey.com/en_uk/news/2020/09/ey-financial-services-brexit-tracker-fs-firms-continue-moving-staff-ahead-of-brexit-deadline

Fernández, Xosé Luís; Paz-Saavedra, David; Coto-Millán, Pablo. The impact of Brexit on bank efficiency: Evidence from UK and Ireland. Finance Research Letters, 2020, 36: 101338.

Hutton, Georgina; Shalchi, Ali. Financial Services: contribution to the UK economy. House of Commons Library, 2021.

Martin, Nik (2020): What next for London, the world's second-largest financial center?, December 31, 2020, DW, https://www.dw.com/en/what-next-for-london-the-worlds-second-largest-financial-center/a-56101977

Pryce, Vicky. Brexit: What about the other 80%?. Birmingham City University: Centre for Brexit Studies, 2021.

Rees, Jon; Tariq, Zain (2020): US banks backed Germany, turned away from UK after Brexit poll, Fed data shows, November 9, 2020, S&P Global Market Intelligence, https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/us-banks-backed-germany-turned-away-from-uk-after-brexit-poll-fed-data-shows-61111751

UK Finance (2021): International Trade in Financial Services, February 22, 2021, https://www.ukfinance.org.uk/system/files/International%20Trade%20in%20Financial%20Services_FINAL.pdf

Klíčová slova

finanční služby, brexit, migrace, nejistota na finančních trzích

Klasifikace JEL

F22, F30, G10, G20