Euro a my: ERM II – malý předpokoj, či dlouhá chodba před vstupem do eurozóny?

V úvodním díle našeho seriálu „Euro a my“ jsme se pod lupou podívali na kondici Česka z pohledu plnění ekonomických kritérií nutných pro vstup do skupiny zemí platících eurem (maastrichtská konvergenční kritéria), a to v kontextu výkonnosti české ekonomiky a jejího specifického trhu práce. Ukázali jsme si, že po covidové, energetické a bezpečnostní krizi v souvislosti s napadením Ukrajiny Ruskou federací se pravděpodobně v roce 2024 podaří většinu těchto kritérii splnit. Jistou výjimkou bude kurzové kritérium. To Česko letos ani příští rok splnit nemůže, jelikož se neúčastní mechanismu ERM II. V tomto blogovém příspěvku vysvětlujeme, co členství v ERM II obnáší a čím se odlišuje od požadavku na splnění maastrichtského kurzového kritéria.

Co je ERM (mechanismus měnových kurzů)? V poslední době jde o velmi často zmiňovanou zkratku, a tak si ji pojďme pořádně vysvětlit. ERM (Exchange Rate Mechanism) je systém navázání zúčastněných měn, koncipovaný nejprve mezi sebou navzájem (to byla původní podoba ERM fungující do konce roku 1998) a následně s fixováním na euro (současná podoba mechanismu platná od roku 1999, označovaná ERM II). Měny v obou variantách ERM byly „svázány“ tzv. fluktuačním pásmem. Tento pojem si blíže vysvětlíme. Fluktuační pásmo je jakýsi pomyslný mantinel (třeba jako v hokeji či florbale), v jehož rámci se může měnový kurz pohybovat. Když pomyslný puk či míček narazí na mantinel, je vrácen zpět do hřiště. Takto to funguje i v případě měnového kurzu s tím, že roli mantinelu hrají automatické intervence ECB koordinované s danou národní centrální bankou. Tyto intervence mohou být po vzájemné dohodě omezeny či ukončeny, pokud by ohrožovaly primární cíl obou centrálních bank, tj. udržení cenové stability. Intervenční aktivita národní centrální banky teoreticky může nastat, i když se kurz neblíží hranici pásma ±15 %, k této nuanci se však ještě dostaneme. Středu tohoto fluktuačního pásma se říká centrální parita (většinou to byl i kurz, se kterým země následně vstoupila do eurozóny). Měna každého členského státu EU, který je zapojen do ERM II (v současnosti Dánsko a Bulharsko[1]), má stanovenu centrální paritu oproti euru a šíři fluktuačního pásma pro pohyb měnového kurzu. Toto fluktuační pásmo je obvykle stanoveno v intervalu ±15 % od centrální parity, může však být i užší (případ Dánska, které si vyjednalo[2] pásmo ±2,25 %, tj. ve výši, jaká byla používána v původním mechanismu ERM), širší však nikoliv. Pokud by nastaly kurzové tlaky, které by měly sílu vynést měnu mimo fluktuační pásmo, pak přichází na řadu intervenční aktivita ECB a národní centrální banky (to by, jak dále zmiňujeme, nemuselo být konzistentní s plněním kurzového kritéria). Při oslabování měny eurokandidáta brání jeho měnu tím, že ji nakupují, při posilování ji naopak prodávají.

Jaký je rozdíl mezi centrální paritou a konverzním poměrem? Tyto dva pojmy nesmíme zaměňovat. Centrální parita označuje měnový kurz při vstupu do ERM II (třeba v případě poslední přistoupivší země do eurozóny, tj. Chorvatska, byla stanovena na úrovni 7,53450 HRK/EUR), dá se případně měnit (viz zkušenosti Slovenska s pobytem v ERM II[3]). Konverzní poměr je pojem používaný pro neodvolatelný přepočítací kurz (v případě Chorvatska rovněž 7,53450 HRK/EUR) při samotném vstupu země do eurozóny.[4] Konverzní poměr se následně již nedá měnit. Centrální paritu měnit lze, ve směru posílení je tento posun konzistentní s plněním kurzového kritéria (viz případ Slovenska), ve směru oslabení by její změna znamenala nové započetí dvouletého testu kurzové stability. U výpočtu centrální parity i konverzního poměru se bere ohled na výsledky modelů rovnovážných měnových kurzů, viz např. Komárek a Motl (2024). Nicméně obvykle nejsou centrální parita nebo konverzní poměr viditelně vzdáleny hodnotě tržního kurzu. Pokud by to tak bylo, měnový kurz dané země by stejně směřoval ke splynutí s konverzním poměrem ke vstupu země do eurozóny. Zde se nabízí učinit ještě poznámku k samotnému stanovení konverzního poměru. Ten je v realitě obvykle totožný s centrální paritou. Pokud měna eurokandidáta již výrazně nezhodnocuje a ekonomika je již viditelně sladěná s eurozónou, pak na úrovni konverzního poměru záleží méně, než by se mohlo na první pohled zdát. Silnější kurz koruny k euru je výhodnější pro věřitelskou (depozitní) pozici každého z nás, ale pro dlužnickou (úvěrovou) je tomu naopak. Drtivá většina ekonomických subjektů (občanů, firem) vystupuje v této dvojroli, jsou jak věřiteli (vklady v bance), tak i dlužníky (poskytnuté úvěry), a tak individuální výhodnost bude záviset od čisté pozice každého z nás. Ano, je korektní dodat, že mezi spíše čisté věřitele by mohli patřit občané v důchodovém věku, kteří za svůj život zejména v produktivním věku nashromáždili své úspory na stáří. Mezi čisté dlužníky by pak patřili mladší spoluobčané s korunovými hypotékami. Zjednodušeně řečeno, z tohoto pohledu na případné odchylce kurzového poměru od „rovnovážného kurzu“ až tak nezáleží, neboť součet věřitelských a dlužnických pozic se téměř vyrovná. Pohled věřitel-dlužník je však vhodné doplnit pohledem dovozce-vývozce. Silnější hodnota kurzového poměru by sice znamenala vyšší výchozí koupěschopnost v zahraničí, ale na druhou stranu zase nižší konkurenceschopnost vývozu. U slabšího konverzního poměru by tomu bylo naopak. Ale pojďme se vrátit ke klíčové zkratce ERM a její evoluci.

Kurzový mechanismus ERM prošel za poslední desetiletí dynamickým vývojem (viz box), což se projevilo v rozdílných přístupech k hodnocení kurzové stability eurokandidátů. O jaký výklad se můžeme opřít? Hlavní interpretační referencí je stále Konvergenční zpráva Evropské komise z roku 2000 (příloha D), resp. následně z roku 2002. Významný vliv na podobu mechanismu měly především měnové turbulence z let 1992–1993, blíže viz Frait (1993), kdy došlo k rozšíření fluktuačního pásma z ±2,25 % na ±15 %, a zavedení jednotné měny euro v roce 1999. Tyto události znamenaly posun od multilaterálního kurzového systému ERM (princip „mřížky“ propojující jednotlivé měny) k bilaterálnímu systému ERM II (pouze vztah mezi ECB a národní centrální bankou).

Box: Podobnosti a rozdíly mezi kurzovým mechanismem ERM a ERM II. Mezi hlavní společné prvky ERM a ERM II patří to, že: (i) centrální parita a fluktuační pásmo jsou stanoveny na základě standardní procedury (za účasti ministrů financí, ECB, guvernérů národních centrálních bank a Evropské komise). Stanovení užších fluktuačních pásem se nevylučuje; (ii) intervenční podpora (s „přiměřeným“ financováním) je automatická na okraji pásma (u ERM to bylo ± 2,25%, u ERM II to je ±15 %); (iii) změna centrální parity je prováděna na základě standardní procedury.

Pojďme se podívat na hlavní rozdílné prvky mezi ERM a ERM II: (i) bilaterální vazby v ERM II mezi eurem a přistupujícími měnami nahrazují multilaterální vazby mezi jednotlivými měnami členských států ERM. Proto je v ERM II závazná intervenční povinnost mezi ECB a každou národní centrální bankou přistupující k tomuto mechanismu. Systém ERM byl naproti tomu charakterizován multilaterální intervenční povinností mezi jednotlivými národními centrálními bankami; (ii) formální kotvou ERM II je euro, zatímco v systému ERM hrála úlohu kotevní měny de facto německá marka (DEM), byť to nebyla její formální role (avšak praxe a chování některých národních centrálních bank v ukotvování na DEM tomu odpovídala); (iii) ECB a národní centrální banky mají v ERM II formální právo zdržet se intervencí v případě ohrožení cíle cenové stability. Tato „záchranná klauzule“ formálně v systému ERM neexistovala. To mimo jiné vedlo k událostem z tzv. „černého podzimu“ roku 1992, neboť účastníci trhu počítali se zaručenými, objemově nelimitovanými intervencemi, přičemž někteří z nich na tom postavili i své spekulativní obchody na kurzy měn států v ERM. Právě tyto spekulace nakonec v roce 1992 vedly k odchodu Spojeného království a dočasně také Itálie z ERM, když tyto státy nedokázaly udržet své měny ani v pro ně velkoryseji koncipovaném fluktuačním pásmu ± 6 %. Útok spekulantů byl namířen i proti měnám dalších členů ERM včetně Francie, což v roce 1993 vedlo k rozvolnění fluktuačního pásma na ±15 %; (iv) všechny smluvní strany garantují, že změna centrální parity bude v případě potřeby provedena včas. Zkušenosti z krize ERM vedly autory ERM II k závěru, že k přizpůsobení centrálních parit došlo často pozdě, což rovněž vedlo k růstu rizika spekulativních tlaků na měnové kurzy. V systému ERM II všechny smluvní strany, včetně ECB, mají právo vyvolat proceduru, která vede ke změně kurzové centrální parity. V systému ERM mohla být tato procedura iniciována pouze danou členskou zemí (například Spojené království odmítlo v roce 1992 tuto proceduru, jež by tehdy vedla k devalvaci libry, včas zahájit kvůli obavám z inflačních tlaků a po neúspěšných intervencích Bank of England na podporu kurzu.

A jak se tedy pobyt v ERM II liší od splnění kurzového kritéria? Kurzové konvergenční kritérium je jedním z pěti tzv. maastrichtských kritérií (fiskální kritéria: dluhu a deficitu veřejných financí; monetární kritéria: inflace, dlouhodobých úrokových sazeb a námi právě diskutované kritérium kurzu) pro přijetí jednotné měny euro.[5] Předpokladem splnění kurzového kritéria je oficiální vstup do ERM II, tedy ex post splnit kritérium nelze.[6] Doba setrvání v ERM II[7] by měla činit (od vstupu do ERM II do vstupu do eurozóny) minimálně dva roky. Klíčové je nyní porozumět tomu, co vyjadřuje spojení „zachování kurzové stability“. Zachování kurzové stability s ERM II úzce souvisí, nicméně oba pojmy nelze zaměňovat. Pro posouzení kurzové stability je stále hlavním interpretačním zdrojem mimo vlastní primární legislativu EU (čl. 140 odst. 1 Smlouvy o fungování EU a čl. 3 Protokolu č. 13 SFEU o konvergenčních kritériích) Konvergenční zpráva Evropské komise z roku 2000 (přílohy D.2, D.3 a D.4), z roku 2002 (příloha D.3) nebo závěry neformálního ECOFINu z 5. dubna 2003 z Athén[8]. Klíčová je hodnota +2,25 %, tj. slabší kurzový mantinel původního pásma ERM II. Současné standardní pásmo ERM II (±15 %) evropské autority neshledaly jako vhodné z následujících důvodů[9]: (i) Smlouva o EU (Maastrichtská smlouva) byla schválena v době, kdy za normální fluktuační pásmo platila šíře ±2,25 %; (ii) širší pásmo poskytuje příliš volné měřítko, ke kterému lze vztahovat posouzení kurzové stability. V době implementace bylo zavedeno jako dočasné opatření; (iii) k rozšíření pásma nedošlo z důvodu zvýšení kurzové volatility členských zemí, ale z důvodu zmírnění nebezpečí spekulativních útoků proti měnám účastnícím se ERM II.

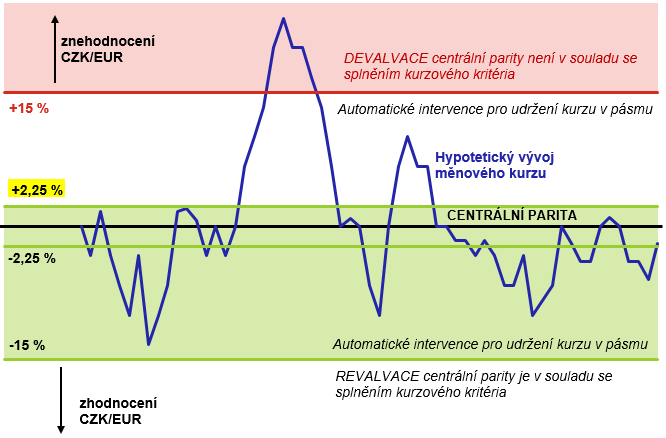

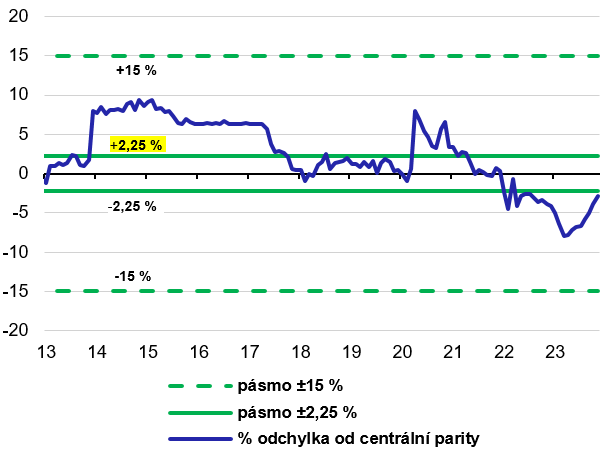

Klíčová je hodnota +2,25 %, tj. odchylka od centrální parity pro vyhodnocení splnění kurzového kritéria směrem k oslabení národní měny vůči euru. Z minulých dokumentů, byť přes dvacet let starých, a následných zkušeností vyplývá, že kurzové kritérium je bezproblémově splněno, pokud se kurz pohyboval v období minimálně dvou let ve fluktuačním intervalu mezi (+2,25 % a -15 %⟩[10] k centrální paritě (Graf 1, Graf 2) a centrální banka eurokandidáta měnový kurz neovlivňovala kurzovými intervencemi nebo některými netržními opatřeními. Klíčová je tedy hodnota +2,25 % od centrální parity (tedy při kurzu 25 CZK/EUR to je odchylka zhruba 55 haléřů ve směru oslabení měny, tj. kurz zhruba 25,80 CZK/EUR). Pokud se měnový kurz pohybuje ve slabší části pásma, tedy v intervalu ⟨+2,25 %; +15 %⟩, pak záleží na tom, na jak dlouho se tak stalo a jak byl kurz od této hranice vzdálen, včetně zohlednění měnověpolitické[11] intervenční aktivity centrální banky, případně přijímaných netržních opatření. Rovněž se sleduje vývoj úrokových sazeb, které nutně ke dni vstupu kandidáta do eurozóny splynou s úrokovými sazbami eurozóny, a také kontext celkové hospodářskopolitické reakce (zřejmě by posuzování bylo odlišné v době vrcholící pandemické krize než v letech klidných). Tedy kurzový vývoj nad klíčovou hodnotou +2,25 % vzhledem k centrální paritě může být ze strany hodnotitelů (ECB a Evropská komise) považován za problémový, nikoliv však za automaticky diskvalifikující z plnění kurzového kritéria, viz Evropská komise (2000, 2002). Tato interpretační vágnost do jisté míry odráží podstatu evropské ekonomické integrace, která je primárně projektem politickým.

Graf 1 – Hypotetický pohyb měnového kurzu v ERM II a maastrichtské kurzové kritérium

Pozn.: Automatické intervence pro udržení kurzu v pásmu ERM II provádí jak národní centrální banky, tak ECB. Kurz by se tedy neměl (pokud se na tom národní centrální banka eurokandidáta s ECB nedohodne jinak) dostat mimo pásmo ⟨+15 %; -15 %⟩, resp. užší pásmo, pokud je dohodnuto.

Zdroj: autor.

Zhodnocení kurzu koruny vůči euru není překážkou pro splnění kurzového kritéria, jeho oslabení však ano. V případě trvalejších tlaků na zhodnocení kurzu koruny vůči euru lze centrální paritu revalvovat (posunout na silnější úroveň), nepovažuje se to přitom za porušení kurzového kritéria. Obecně posun v apreciačním směru evropským institucím nevadí. Co vadí, je výraznější oslabení kurzu, které by mohlo mít charakter tzv. konkurenční devalvace. Historickou zkušenost s tím má například Slovensko, které v průběhu svého pobytu v ERM II centrální paritu dvakrát revalvovalo.[12]

Graf 2 – Vývoj kurzu CZK/EUR vůči hypoteticky stanovené centrální paritě

(1. ledna 2020 = 25,414 CZK/EUR, v %)

Pro centrální banku operující v režimu cílování inflace je obecně vhodnější, aby v mechanismu ERM II setrvala minimální dobu. To je nejlepší varianta, která zachovává tzv. režimovou čistotu. Obecně by se dalo říci, že čím více je pohyb měnového kurzu svazován, tj. je blíže režimu fixního měnového kurzu, tím méně to vyhovuje režimu cílování inflace. Vstup do režimu ERM II lze formálně považovat za faktickou změnu kurzového režimu[13]. V případě vstupu eurokandidáta do ERM II je kurzový režim označen jako „svázaný měnový kurz s horizontálními pásmy“.[14] Hypoteticky by se i delší setrvání v ERM II při jasné komunikaci centrální banky cílující inflaci zřejmě dalo v externí komunikaci vysvětlit, to ale není optimální varianta. Centrální banka eurokandidáta účastnícího se ERM II by v tomto případě komunikovala, že z věcných důvodů musela provádět některé kroky v domácí měnové politice (např. volba nižší hladiny úrokových sazeb a mírně slabšího kurzu nebo provádění měnových intervencí za účelem snížení volatility kurzu, atd.) pro dosažení svého primárního cíle, tedy stabilizace inflace co nejblíže inflačnímu cíli. To by pak znamenalo, že v ERM II by země musela setrvat déle, pokud by evropské instituce vyhodnotily vývoj měnového kurzu v ERM II jako nevyhovující pro vstup do eurozóny. Sportovní terminologií řečeno, stopky odpočítávající časový úsek minimálního dvouletého setrvání v ERM II by se musely znovu spustit pro další pokus o dosažení kladného vyhodnocení plnění kurzového kritéria. Viditelně delší setrvání centrální banky cílující inflaci v ERM II by však mohlo zanést do chování subjektů na finančních trzích nové spekulativní motivy pro testování hranic v ERM II, zejména kolem hodnoty +2,25 % od centrální parity. Jak jsme si ukázali, jedná se o klíčovou hodnotu pro splnění kurzového kritéria. Jinak řečeno, účastníci trhu mají větší motivaci k spekulacím kolem úrovně +2,25 % od centrální parity, resp. u hranic pásma z titulu zmíněných automatických intervencí se zapojením ECB.

Kratší pobyt v ERM II s důvěryhodně vytýčeným datem pro vstup do eurozóny povede i k viditelné konvergenci některých úrokových sazeb. Jde především o sazby peněžního trhu, kdy národní sazba eurokandidáta ke dni vstupu do eurozóny splyne se sazbou zemí eurozóny (Euribor), stejně tak roli měnověpolitických sazeb převezmou ke dni vstupu eurokandidáta do eurozóny sazby ECB. Tímto chceme naznačit, že na pohyb měnového kurzu blízko data vstupu do eurozóny by již hlavně působily ostatní faktory odrážející vývoj domácí ekonomické kondice vůči eurozóně a celá dlouhá řada dalších faktorů plynoucí z ostatních trhů a pohybů ostatních měnových párů, zejména pak amerického dolaru. Role tzv. úrokového diferenciálu, tj. rozdílu úrokových sazeb, by tak s blížícím se vstupem do eurozóny postupně slábla.

Měnový kurz je jednou z nejkomplexnějších ekonomických veličin, žádný měnový režim není samospasitelný. Kurz měny ovlivňuje nepřeberné množství faktorů od makroekonomických (vývoj produktivity práce, čistých zahraničních aktiv, směnných poměrů, ale i např. udržitelnosti fiskální politiky), měnověpolitických (nastavení domácích a zahraničních úrokových sazeb), psychologických (sentiment na devizovém trhu) až třeba po politicko-bezpečnostní. Obdobně kurzový režim by měl co nejvíce vyhovovat parametrům měnověpolitického režimu (v případě Česka je to režim inflačního cílování). Jeho volba je důležitá, měl by skvěle padnout jako tréninkový režim národního týmu připravujícího se na fotbalový šampionát. Ale ani ona není samospasitelná. Pokud bude měnový kurz vykazovat rychlé a nenadále pohyby nahoru a dolů (vysokou volatilitu), časté a výrazné změny trendů či jiné nahodilé nestandardní pohyby, je to odrazem problémů v domácí ekonomice, resp. zahraničí. S tím je malá otevřená ekonomika silně propojena.

Jak tedy argumentují zastánci a kritici ERM II? Zastánci pobytu měny v ERM II připomínají jeho možnou stabilizační funkci, např. skrze nepřímý tlak na ustálení inflace (přes dovozní ceny) nebo konsolidaci veřejných financí.[15] Zvýšení vládního zadlužení může v konečném důsledku vést jak k posílení, tak k oslabení měny. Rozbor těchto efektů by si vyžádal mnohem větší prostor. Záleželo by jak na stávající úrovni zadlužení země, zda se zvýšené vládní výdaje projeví v nárůstu investic, nebo se spíše „projí“. Ekonomie nemá vždy jednu odpověď na položenou otázku, záleží na okolnostech a silách jednotlivých vlivů. Kritici pobytu v ERM II namítají, že pokud země před plánovaným vstupem do eurozóny prováděla vyváženou měnovou, finančněstabilitní a fiskální politiku, pak je pobyt v ERM II vlastně zbytečným testem, a to zejména v dnešním globalizovaném a finančně propojeném světě. Měna eurokandidáta se může zbytečně vyskytnout na mušce agresivněji orientovaných finančních institucí (např. hedgových fondů). Další námitka kritiků připomíná ekonomům známé Tinbergenovo[16] pravidlo nástrojů a cílů měnové politiky. Centrální banka cílující inflaci a zároveň pobývající v ERM II (o to více, pokud by bylo stanoveno užší fluktuační pásmo) de facto sleduje dva cíle (cenovou stabilitu v podobě plnění inflačního cíle a měnový kurz s vychýlenou odchylkou od centrální parity, tj. pásmo ⟨+2,25; -15%⟩ a k jejich naplnění má jen jeden nástroj, tedy úrokovou sazbu. Toto je pro provádění měnové politiky komplikovaná situace.

Oba tábory ekonomů však musí přijmout realitu, že zde ERM II je a bude i pro současné eurokandidáty, kteří tímto pomyslným předpokojem před vstupem do eurozóny budou muset projít. V zájmu obou stran – tedy evropských institucí i eurokandidáta – je, aby to byl průchod hladký. Autorovi by se přes výše uvedený text zdálo vhodné, kdyby se podařilo zmírnit určitou interpretační nejistotu potvrzujícími či upřesňujícími prohlášeními evropských institucí k rozdílům mezi fluktuačním pásmem ERM II a plněním kurzového kritéria. Národní debaty v zemích eurokandidátů by se tím dozajista usměrnily. Přeci jen základní referenční výklad je více než dvacet let starý, byť určité známky jeho potvrzení lze v nedávné době vysledovat.[17]

Co říci závěrem? Pro vstup do eurozóny by si měl eurokandidát vedle plnění maastrichtských kritérií stanovit i jasný důvěryhodný plán a na jeho naplňování postupně a sebevědomě pracovat. To mu pak umožní jen nutné setrvání v režimu ERM II, které je pro inflačně cílující ekonomiky vhodnější. ERM II by tedy spíše mělo být malým předpokojem než dlouhou chodbou před vstupem do eurozóny. Přijetí eura je totiž politickým rozhodnutím s následnými ekonomickými dopady. Platit eurem rovněž znamená být plnoprávným členem jak měnové, tak tzv. bankovní unie. Právě aspekty načasování vstupu do ERM II a bankovní unie si rozebereme v některém z příštích blogových příspěvků.

Luboš Komárek – Česká národní banka (lubos.komarek@cnb.cz) a Fakulta sociálních věd Univerzity Karlovy, kde přednáší kurzy European Economic Integration a European Economic Policies. Názory v příspěvku jsou autorovy vlastní a nemusí odrážet oficiální pozici České národní banky nebo Univerzity Karlovy. Za cenné připomínky děkuji mnoha kolegům z ČNB, ale i akademické sféry.

Literatura:

Arnoštová, K.; Šmelc, P. (2021): Třikrát ke kurzu, třetí díl: ERM II – čekárna na euro (ČNBlog).

Čech, Z. – Komárek, L. (2002a): Kurzová konvergence a vstup do eurozóny (I) – Existuje možnost volby pro kandidátské země? Finance a úvěr, 52 (6), s. 322–337.

Čech, Z. – Komárek, L. (2002b): Kurzová konvergence a vstup do eurozóny (II) – Komparace zkušeností členských zemí EU. Finance a úvěr, 52(10), s. 522–538.

Čech, Z. – Komárek, L. – Horváth, R. (2005): Kurzová konvergence a vstup do eurozóny (III) – Vybrané problémy nových členských zemí EU. Finance a úvěr, 55 (9-10), s. 483–505.

Evropská komise (2000): Konvergenční zpráva 2000. Directorate-General for Economic and Financial Affairs, No. 70) Příloha D, článek D.3. a D.4.

Evropská komise (2002): Konvergenční zpráva 2002. Příloha D, článek D.3.

Evropská komise (2022): Konvergenční zpráva 2022. Část 1.2.4 Stabilita měnového kurzu (poznámka pod čarou č. 26).

Česká národní banka (2023): Analýzy stupně ekonomické sladěnosti České republiky s eurozónou 2023.

Česká národní banka a Ministerstvo financí ČR (2023): Vyhodnocení plnění maastrichtských konvergenčních kritérií a stupně ekonomické sladěnosti ČR s eurozónou.

Frait, J. (1993): „Černý podzim“ v ERM. Finance a úvěr, 43 (8), s. 368–377.

International Monetary Fund (2004): Classification of Exchange Rate Arrangements and Monetary Policy Frameworks.

Komárek, L. a kol. (2005): Kurzové aspekty v procesu přistoupení České republiky k eurozóně. Národohospodářský ústav Josefa Hlávky, Praha, s. 93.

Komárek, L. – Motl, M. (2024): Behavioural and Fundamental Equilibrium Exchange Rate of the Czech Koruna. (European Central Bank, 27. února 2024).

Komárek, L. (2024a): Euro a my: Jak plníme ekonomická kritéria? (ČNBlog, 19. ledna 2024).

Komárek, L. (2024b): Euro a my: několik poznámek ke čtvrtstoletí eurozóny (ČNBlog, 12. března 2024).

Molnár, V. (2024): Dánská měnová politika: Trvale napůl cesty k euru?. Česká národní banka. Monitoring centrálních bank, březen.

[1] Dánsko je členem ERM II od 1. ledna 1999 s fluktuačním pásmem ±2,25 %, Bulharsko od 10. července 2020 s fluktuačním pásmem ±15 %. Bulharský lev je již od 1. ledna 1999 pevně navázán na euro v poměru 1,95583 BGN = 1 EUR, i když Bulharsko ještě nebylo součástí ERM II. Tento poměr leva k euru je totožný s konverzním poměrem německé marky k euru.

[2] Zúžení je možné po formální proceduře a schválení v Radě ECOFIN, viz případ Dánska. Dánsko mělo od roku 1982 pevný měnový kurz vůči německé marce, přičemž centrální paritu od roku 1987 vůči marce a později vůči euru nemuselo upravovat. Využití úzkého fluktuačního pásmo ±2,25 % dosud existuje pouze v teoretické rovině. V praxi se Dánská národní banka snaží udržovat kurz dánské koruny téměř na úrovni centrální parity vůči euru.

[3] Slovensko vstoupilo do ERM II již 25. listopadu 2005 a setrvalo v něm déle než tři roky. Během pobytu v ERM II dvakrát posunulo svoji centrální paritu směrem k silnějšímu kurzu slovenské koruny k euru. Vstup do eurozóny byl odsouhlasen na jednání ECOFINu 3. července 2008 s oficiálním datem vstupu 1. ledna 2009.

[4] Přehled neodvolatelných konverzních poměrů členských zemí eurozóny je uveden zde: https://www.ecb.europa.eu/press/pr/date/1998/html/pr981231_2.en.html

[5] Viz první díl našeho seriálu „Euro a my: Jak plníme ekonomická kritéria?“ nebo detailněji ČNB a MF (2023).

[6] Hypoteticky se totiž země může účastnit v ERM II a přitom neplnit nebo dokonce ani viditelně nemířit na plnění kurzového konvergenčního kritéria. Takto by se dal charakterizovat přístup Dánska, viz Molnár (2024).

[7] Přesnou proceduru vedoucí k účasti v ERM II a vlastní fungování ERM II upravují Rezoluce Evropské rady o založení ERM II ve třetí etapě hospodářské a měnové unie (97/C 236/03 z 16. června 1997) a Dohoda mezi ECB a národními centrálními bankami členských států mimo eurozónu o provozních postupech mechanismu směnných kurzů ve třetí etapě hospodářské a měnové unie z 16. března 2006 (tato dohoda nahradila stejnojmenný dokument z 1. září 1998).

[8] Závěry z neformálního ECOFINu v Athénách z 5. dubna 2003 uvádí dokument „Common statement on acceding countries and ERM II“. Na jeho znění se odvolává Evropská komise ve své Konvergenční zprávě z roku 2022.

[9] Viz Čech a Komárek (2002a, b), Arnoštová a Šmelc (2021).

[10] Popřípadě v zúženém pásmu.

[11] Za tu by např. neměly být považovány operace typu odprodejů částí výnosů z devizových rezerv, které nemají za cíl ovlivnění měnového kurzu, ale snížení nárůstu bilance centrální banky.

[12] Pokud se již vlivem viditelné sladěnosti české ekonomiky s průmyslovými zeměmi eurozóny (ale i možného vyčerpání růstového modelu české ekonomiky) postupně vyčerpává potenciál koruny k rovnovážnému zhodnocování, pak to může mít nepřímé dopady i pro plnění kurzového kritéria. V budoucnosti zřejmě nelze očekávat tak silné zhodnocování české koruny, jaké prodělala sesterská slovenská koruna při svém pobytu v ERM II, což odráželo tehdejší rychlé přibližování Slovenska k eurozóně. Tedy pravděpodobnost slabšího vývoje kurzu slovenské koruny byla nižší, což vlastně zvyšovalo úspěšnost splnění kurzového konvergenčního kritéria (vzdálení se od hodnoty +2,25%). Slovensko vstoupilo do ERM II 28. listopadu 2005 s centrální paritou 38,4550 SKK/EUR, která byla revalvována s platností od 19. března 2007 o 8,5 % na 35,4424 SKK/EUR a následně podruhé revalvována od 29. května 2008 o 17,6472 % na 30,1260 SKK/EUR (s tímto kurzem pak Slovensko vstoupilo 1. ledna 2009 do eurozóny).

[13] Ke klasifikaci kurzových režimů viz metodologie Mezinárodního měnového fondu (IMF, 2004).

[14] Kurzový režim ČNB by podle klasifikace MMF nebyl klasifikován jako „řízený plovoucí kurz bez předem určeného vývoje měnového kurzu“. Obdobně tomu bylo i v období tzv. kurzového závazku (7. listopadu 2013 až 6. dubna 2017).

[15] Samotné členství v ERM II však konsolidaci veřejných financí nezabezpečí. Spíše může nepatrně přispět k jejímu nezhoršování.

[16] Jan Tinbergen, nizozemský ekonom a první laureát Nobelovy ceny za ekonomii z roku 1969 (spolu s Norem R. A. K. Frischem), přesněji Ceny Švédské národní banky za rozvoj ekonomické vědy na památku Alfreda Nobela.