Zohledňování environmentálních faktorů ve finančním sektoru

Se změnou klimatu, ztrátou biologické rozmanitosti a ostatními faktory negativně dopadajícími na životní prostředí souvisí přechod k udržitelné ekonomice. Tento přechod vyžaduje masivní investice a bude mít v čase sílící vliv na činnost a stabilitu finančních institucí. Ty by proto měly zohledňovat jednotlivé environmentální faktory[1] ve vztahu ke své hlavní činnosti a zahrnovat je do svých strategií, rámců řízení rizik či dalších interních procesů.

Nejen z tohoto důvodu provedla ČNB v první polovině letošního roku dotazníkové šetření mezi dvanácti bankami, šesti pojišťovnami a sedmi penzijními společnostmi spadajícími pod dohled ČNB.[2] Průzkum zjišťoval míru implementace environmentálních faktorů do procesů finančních institucí od jejich řízení, přes strategii až po produktovou nabídku. Otázky byly zaměřené nejen na aktuální stav, ale i dvouletý horizont.

Přístup finančních institucí k environmentálním faktorům

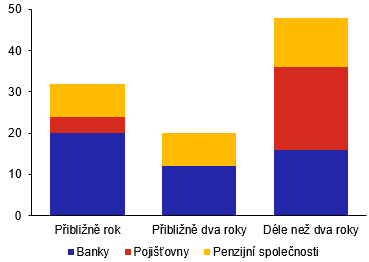

Z výsledků dotazníkového šetření vyplynulo, že se všechny oslovené finanční instituce ve vztahu ke své hlavní činnosti již environmentálními faktory zabývají. Rozdíly jsou však patrné v délce období, po které se jim věnují (Graf 1). Přístup jednotlivých institucí je do značné míry ovlivněn politikou finanční skupiny, jíž jsou součástí. Až třetina oslovených institucí uvedla, že vychází výhradně z environmentální politiky své finanční skupiny, a necelá polovina z obecných principů politiky finanční skupiny, přičemž zohledňují specifika českého trhu.

Graf 1 – Doba zohledňování environmentálních faktorů

(podíl finančních institucí na celkově oslovených v %)

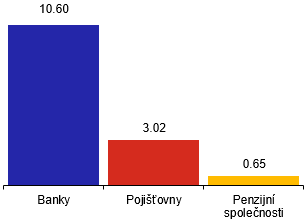

Environmentální oblast je či do dvou let bude u většiny institucí zahrnuta v požadavcích na způsobilost členů představenstva či osob s klíčovými funkcemi. U tří čtvrtin oslovených institucí byla o tuto oblast rozšířena pracovní náplň stávajících zaměstnanců, u dvou institucí vzniklo zcela nové oddělení a u tří nové specializované pozice ve stávajících odděleních. V bankách se činnosti spojené s environmentální oblastí věnuje v průměru kolem deseti zaměstnanců, v pojišťovnách přibližně tři a v penzijních společnostech jeden zaměstnanec (Graf 2). Všechny oslovené instituce s výjimkou jediné již zahrnuly nebo zahrnou do konce letošního roku environmentální oblast do vzdělávání svých zaměstnanců či zprostředkovatelů.

Graf 2 – Průměrný počet zaměstnanců za sektor

Poznámka: Měřeno pomocí FTE (Full-time equivalent). FTE je jednotkou pro měření počtu zaměstnaných osob.

Zahrnutí environmentálních faktorů do strategie

Environmentální faktory se postupně promítají také do strategií jednotlivých finančních institucí. S výjimkou dvou všechny oslovené instituce již zohledňují při tvorbě své firemní strategie environmentální rizika či příležitosti vyplývající z přechodu k environmentálně udržitelné ekonomice. Až tři čtvrtiny institucí v této souvislosti očekávají další rozsáhlé změny strategie i v budoucnosti. Environmentální faktory jsou implementovány také do investiční strategie, přičemž více než polovina z oslovených institucí v ní předpokládá výraznější navýšení podílu environmentálně udržitelných aktiv ve svých portfoliích. Část z nich však spatřuje překážku v nedostatku těchto aktiv na trhu.

Přibližně u poloviny oslovených institucí byla v souvislosti s environmentálními riziky a příležitostmi přizpůsobena nabídka produktů a služeb pro klienty. Banky kupříkladu rozšířily nabídku produktů o udržitelné úvěry spojené s bydlením, ekologickými vozidly či environmentálně zaměřenými podnikatelskými projekty. Pojišťovny přistoupily k rozšíření portfolia investičních produktů o produkty sledující environmentální cíle či k zavedení rozšířeného krytí pro pojištění staveb s nižší energetickou náročností. Penzijní společnosti začaly zakládat fondy zaměřené na udržitelné investování.

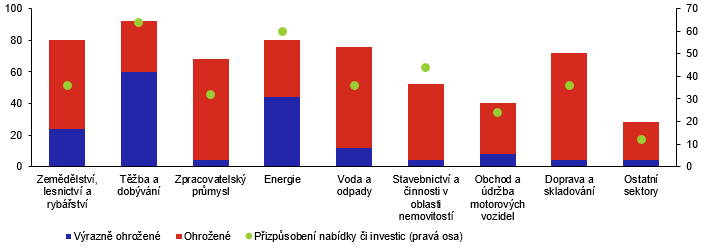

Nabídka finančních institucí byla přizpůsobena i vůči subjektům s činností negativně ovlivňující životní prostředí (Graf 3). Při financování takových činností banky například ukončují, zdražují či zpřísňují požadavky a nabízí možnost financování přechodu k environmentálně neutrální/pozitivní hospodářské činnosti. Až dvě třetiny pojišťoven přizpůsobily nabídku vůči subjektům ohroženým environmentálními riziky ve smyslu zavedení objemových limitů (podíl pojistných smluv) či změny cenové politiky (pojistné krytí). Většina z oslovených institucí, které již přistoupily ke změně produktové nabídky, pak očekává její další výraznější změnu do dvou let.

Graf 3 – Ohrožená odvětví a přizpůsobení nabídky a investic ve vztahu k environmentálním rizikům

(podíl finančních institucí na celkově oslovených v %)

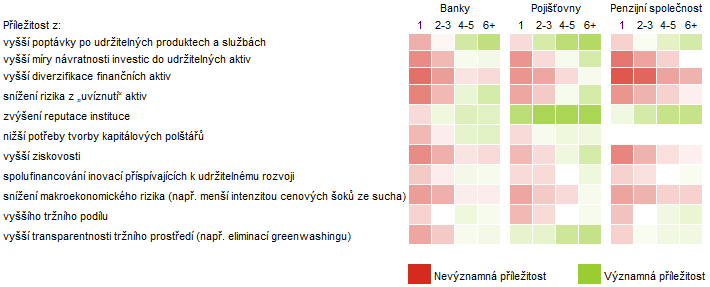

Orientace institucí na udržitelná aktiva, produkty a služby v čase roste, což je patrné i z jejich hodnocení příležitostí vyplývajících z přechodu k environmentálně udržitelné ekonomice. O tyto příležitosti se zajímají až tři čtvrtiny oslovených institucí. Na horizontu do tří let označily některé instituce jako významnou příležitost zvýšení jejich reputace. Jde přitom zejména o pojišťovny a penzijní společnosti (Graf 4). Na delším horizontu pak vidí nárůst významu příležitostí v souvislosti s environmentální oblastí všechny instituce, přičemž za relativně významnou označily nárůst poptávky.

Předpokládaný rostoucí význam jednotlivých příležitostí v čase koresponduje s aktuálně stále nízkým zájmem klientů o environmentální oblast při sjednávání produktových smluv. Více než polovina oslovených institucí uvedla, že je zájem klientů o udržitelné produkty relativně nízký a prozatím se výrazně nezvyšuje. Poměrně nízká hodnota u příležitosti související s vyšší transparentností tržního prostředí na krátkodobém horizontu odráží stále nízkou globální standardizaci pro zveřejňování informací souvisejících s environmentální oblastí (tzv. greenwashing[3]). S tím se u protistran setkala zhruba osmina oslovených institucí. Téměř polovina institucí se na riziko greenwashingu zaměřuje a při vytváření či distribuci produktů a služeb má zavedené postupy a pravidla pro jeho eliminaci.

Graf 4 – Typy příležitostí vyplývající z přechodu na udržitelnou ekonomiku a jejich významnost

(sloupce: významnost jednotlivých příležitostí v horizontech let)

Poznámka: Nižší tvorba kapitálových polštářů je relevantní pro banky a pojišťovny. Uvíznutá aktiva jsou ta, která byla neúměrně nebo předčasně odepsána, znehodnocena nebo převedena na závazky, přičemž v souvislosti s environmentálními riziky lze tohoto stavu dosáhnout prostřednictvím regulatorních požadavků (např. na znečištění ovzduší), změnou spotřebitelského sentimentu apod.

Environmentální rizika[4] a jejich analýza

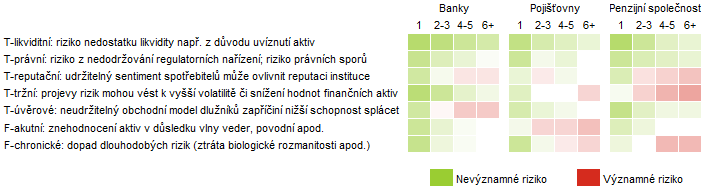

Téměř všechny oslovené instituce hodlají zavést do své strategie tranzitivní rizika. Naproti tomu fyzickými riziky se plánují zabývat zhruba dvě třetiny z nich. Významnost tranzitivních i fyzických rizik se přirozeně vzhledem k hlavní činnosti jednotlivých sektorů napříč nimi liší (Graf 5).

Graf 5 – Typy environmentálních rizik a jejich významnost

(sloupce: významnost jednotlivých rizik v horizontech let)

Poznámka: T značí tranzitivní riziko. F značí fyzické riziko. Pouze tři penzijní společnosti zohledňují dopad fyzických rizik, průměr významnosti těchto rizik je tedy ovlivněn nízkým vzorkem respondentů.

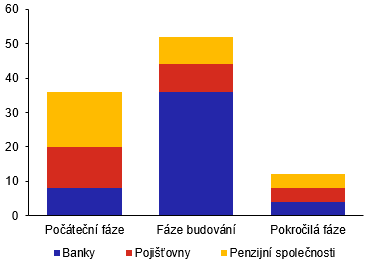

V současné době se nadpoloviční většina oslovených institucí nachází v oblasti identifikace, měření, vyhodnocování a analýz environmentálních rizik ve fázi budování (Graf 6). To zjednodušeně znamená, že oslovené instituce hledají vhodné indikátory pro identifikaci či metody pro analýzy environmentálních rizik, budují datové sklady a modelový aparát. Téměř dvě třetiny institucí začaly či na horizontu dvou let plánují začít s realizací klimatických scénářů[5], přičemž téměř všechny oslovené instituce uvedly, že primární překážkou pro efektivní identifikaci a analýzu environmentálních rizik je nedostupnost dat a nedostatečná kvalita externích informací, jako například ESG ratingů[6], nesladěnost standardů v oblasti definic či metodik apod.[7]

Environmetální rizika jsou prozatím nedostatečně oceňována. Dostupnost spolehlivých modelů zejména na krátkodobém horizontu, odolnost vůči environmentálním rizikům zejména na dlouhodobém horizontu a regulační nejistota zůstávají výzvami globálního charakteru. K redukci nejvýraznějších překážek v podobě nedostupnosti potřebných dat či nedostatečné standardizace metodik by měla dopomoci mezinárodní regulace[8] a iniciativa mezinárodních institucí jako je např. NGFS[9] či FSB[10]. V nadcházejících letech je tedy možné očekávat zvyšující se kvalitu a vypovídací schopnost kvantitativních analýz, a to nejen od finančních institucí.

Graf 6 – Fáze identifikace, měření, vyhodnocování a analýz environmentálních rizik

(podíl finančních institucí na celkově oslovených v %)

Poznámka: Počáteční fáze je definována jako fáze orientace v nové oblasti, vzdělávání, zajišťování kapacit apod. Pokročilá fáze jako testování zvolených metod, již vytvořené série indikátorů apod.

Negativní čistý efekt odhadnutý ze srovnání potenciálních nákladů vzniklých z environmentálních rizik a přínosů z příležitostí vyplývajících z přechodu k environmentálně udržitelné ekonomice by měl podle odhadu oslovených finančních institucí přetrvat spíše krátkodobě. Na středním až dlouhodobém horizontu by měly již převážit příležitosti nad riziky.

[1] Environmentální faktory zahrnují faktory vyplývající ze změny klimatu, biologické rozmanitosti, znečištění, nakládání s odpady apod. S tím jsou spojena i environmentální rizika, která vyplývají z expozice vůči protistranám, které mohou být potenciálně negativně ovlivněny environmentálními faktory.

[2] Měřeno součtem podílů aktiv na celkových aktivech sektoru představují tyto instituce více jak 90 % trhu jednotlivých sektorů.

[3] Greenwashing představuje tržní praxi, kdy jsou (účelově i neúčelově) zkreslovány zveřejňované informace institucí související s hodnocením, ověřováním nebo prezentováním environmentálních atributů vlastní podnikatelské činnosti, včetně poskytovaných (finančních) produktů a služeb.

[4] Environmentální rizika se člení na tranzitivní a fyzická. Tranzitivní rizika vyplývají z expozice institucí vůči protistranám, které mohou být potenciálně negativně ovlivněny přechodem na udržitelné hospodářství. Mezi fyzická rizika se řadí sucha, povodně, extrémní srážky, postupné zvyšování teplot, růst hladiny moří, úbytek biologické rozmanitosti apod.

[5] Klimatické scénáře pomáhají analyzovat možné budoucí dopady změn klimatu či politik přechodu na makroekonomické prostředí a finanční systém.

[6] ESG rating měří expozici společnosti vůči environmentálním, sociálním a správním rizikům.

[7] Blíže o řízení a analýze environmentálních rizik bude pojednáno v publikaci Zpráva o finanční stabilitě – podzim 2022.

[8] V prostředí EU se jedná například o směrnici CSRD (externí odkaz).

[9] NGFS (The Network for Greening the Financial System) je skupina centrálních bank a orgánů dohledu, které přispívají k rozvoji řízení environmentálních rizik ve finančním sektoru. Za tímto účelem vytvořila např. sadu klimatických scénářů (externí odkaz).

[10] Pod FSB (The Financial Stability Board) například spadá TCFD, která vytvořila doporučení (externí odkaz) pro zveřejňování informací souvisejících s klimatickou změnou.