Trhy nemovitostí a návaznosti na měnovou politiku

Tento článek popisuje vývoj cen nemovitostí zejména v zemích pravidelně sledovaných v rámci Monitoringu centrálních bank, věnuje se tématu, jak ovlivňuje trh nemovitostí výši celkové inflace a tím i měnověpolitická rozhodnutí, a představuje současné poznatky o vlivu měnové politiky na vývoj na trhu nemovitostí.

Centrální banky sledují vývoj cen na trhu nemovitostí mimo jiné proto, že významně nerovnovážný vývoj na tomto trhu a jeho případná silná korekce představují rizika pro finanční a obecně makroekonomickou stabilitu. V posledních letech ceny nemovitostí v mnoha zemích světa rostly – ze sledovaných zemí zejména v Maďarsku, na Novém Zélandě či v České republice. Ceny nemovitostí se navíc v řadě zemí propisují do inflace a investice do nemovitostí tvoří část HDP, a jsou tak relevantní i pro politiku měnovou. Na otázku vlivu měnové politiky na trh nemovitostí se zaměřuje i akademický výzkum, nenabízí však jednotnou odpověď.

Vyšlo v publikaci Monitoring centrálních bank – září 2022 (pdf, 700 kB)

Aktuální vývoj na trhu nemovitostí

Centrální banky sledují vývoj na trhu nemovitostí z řady důvodů – například prasknutí realitní bubliny je potenciálním rizikem pro finanční stabilitu, investice do nemovitostí tvoří část HDP a ceny nemovitostí nebo od nich odvozené ukazatele jsou rovněž v mnoha zemích zahrnuty do indexu spotřebitelských cen. Díky příznivým podmínkám financování, nízké nezaměstnanosti a dlouhodobému růstu HDP v poslední době ceny nemovitostí ve vyspělých ekonomikách dynamicky rostly. Navíc se kvůli nízkým sazbám stala investice do nemovitosti pro řadu lidí zajímavou investiční příležitostí. Vývoj cen nemovitostí byl také velmi silně ovlivněn pandemií, která způsobila změnu v poptávce, kdy vzrostl zájem zejména o nemovitosti s větší obytnou plochou a více místnostmi a nemovitosti mimo centra měst. Nedostatek stavebního materiálu způsobený porušenými, resp. přetíženými dodavatelskými řetězci vedl ke komplikacím na nabídkové straně. Zpomalení ekonomiky bylo v posledních čtyřech dekádách obvykle následováno poklesem cen nemovitostí, avšak po ekonomickém propadu v roce 2020 – i kvůli jeho velkým specifikům – růst cen nemovitostí naopak ještě zrychlil. Až v posledních čtvrtletích a ve výhledech na další čtvrtletí se tento trend v mnoha zemích otáčí. Igan a kol. (2022) ukazují, že se zvýšila podobnost vývoje na trhu nemovitostí napříč jednotlivými státy, kdy globální charakter pandemie a podobná reakce centrálních bank a vlád na ni způsobila, že nyní je 60 % změn v cenách nemovitostí v rozvinutých zemích světa a eurozóně možné vysvětlit pomocí společných globálních faktorů.

Rostoucí ceny nemovitostí, které bylo možno v mnoha zemích v posledních letech pozorovat, samy od sebe nemusí signalizovat nerovnovážný vývoj. Ekonomickými důvody pro fundamentálně podložený růst cen nemovitostí mohou být změny v disponibilních příjmech, levné úvěry, šoky v nabídce, klesající nezaměstnanost, rostoucí cena materiálů či demografické faktory. Ceny nemovitostí se však mohou od základních tržních ukazatelů odpoutat, pokud je mezi spotřebiteli rozšířeno očekávání, že současný růst cen nemovitostí bude pokračovat. Pokud má taková očekávání většina kupujících, mohou být ceny nemovitostí dále taženy vzhůru koupí „ze strachu z promeškání příležitosti“ a očekáváními vysokých zisků z koupě nemovitosti. Tento sebenaplňující se mechanismus může vést k exponenciálnímu růstu cen nemovitostí s potenciálním důsledkem, že trh nemovitostí bude odtržen od vývoje ekonomických fundamentů (zejména příjmové základny) do doby, než investoři začnou být opatrní, změní se nastavení hospodářských politik, tok peněz do realitního trhu se zastaví a dojde ke korekci cen nemovitostí či přímo k prasknutí realitní bubliny.

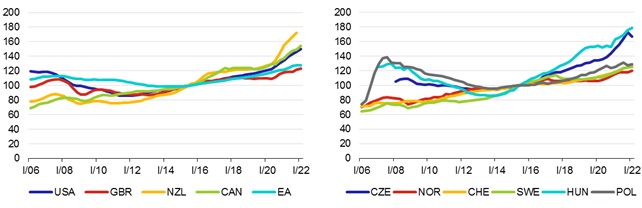

Následující odstavce nabízejí náhled na vývoj na trhu nemovitostí pomocí standardně používaných poměrových ukazatelů. V Grafu 1 pro reálný index cen bydlení (House Price Index očištěný o inflaci) je vidět, že ceny nemovitostí ve všech zemích pravidelně sledovaných v rámci Monitoringu centrálních bank mají minimálně od roku 2018 rostoucí trend, který se od roku 2020 u většiny zemí ještě zvýraznil. Hodnoty reálného indexu cen bydlení dokonce převyšují v mnoha zemích hodnoty z období kolem světové finanční a hospodářské krize. Nejvyšší nárůst reálných cen nemovitostí oproti roku 2015 má dle posledních dat Nový Zéland, Maďarsko a Česká republika.

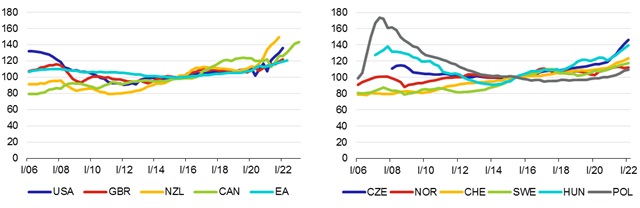

Dalším indikátorem vývoje je poměr Price-to-Income, tedy poměr nominálního indexu cen bydlení a nominálního disponibilního příjmu na hlavu. Tento indikátor může sloužit jako ukazatel dostupnosti vlastnického bydlení – čím nižší hodnoty indikátor nabývá, tím dostupnější koupě nemovitosti je. Z Grafu 2 je vidět, že nejméně se dostupnost bydlení zhoršila v Polsku, Švédsku a Norsku. Naopak největší zhoršení dostupnosti vlastnického bydlení nastalo v České republice, Maďarsku, Kanadě a na Novém Zélandu. Na dostupnost bydlení v České republice se v roce 2021 zaměřila i studie OECD (externí odkaz), která zmiňuje problémy s dostupností bydlení zejména ve městech pro mnoho českých domácností a nedostatečnou nabídku bydlení ve městech. Zajímavý je vývoj dostupnosti bydlení v Polsku, kde vidíme výrazné zlepšení dostupnosti bydlení ve srovnání s obdobím kolem velké světové hospodářské krize. Toto zlepšení je způsobeno jak poklesem ceny nemovitostí, kdy v Polsku došlo k nafouknutí realitní bubliny v letech 2002 až 2008 a jejímu následnému splasknutí, tak také rostoucím disponibilním příjmem, který v letech 2019 a 2020 patřil mezi nejrychleji se zvyšující na světě.[1]

Graf 1 – Vývoj reálného indexu cen bydlení

Poznámka: Reálný index cen bydlení, čtvrtletní data, 2015=100.

Zdroj: OECD.

Graf 2 – Vývoj poměru Price-to-Income

Poznámka: Poměr nominálního indexu cen bydlení a nominálního disponibilního příjmu na hlavu, čtvrtletní data, 2015=100.

Zdroj: OECD.

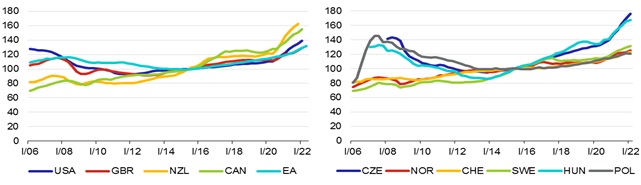

Dalším sledovaným indikátorem vývoje na trhu nemovitostí je poměr Price-to-Rent, tedy podíl nominální ceny nemovitosti a ceny pronájmu. Vývoj tohoto indikátoru ukazuje, jak se v průběhu času mění výhodnost koupě nemovitosti oproti pronájmu, případně obecně, jak se mění výhodnost vlastnictví nemovitosti. V Grafu 3 vidíme nejvyšší hodnoty pro Českou republiku, Maďarsko, Kanadu a Nový Zéland. V těchto zemích rostla od roku 2015 nominální cena nemovitostí oproti cenám pronájmů nejrychleji. Poměr Price-to-Rent ale rostl i v dalších zemích – například v USA během pandemie sice rostly ceny pronájmů bezprecedentní rychlostí, ale ceny nemovitostí rostly od začátku pandemie ještě rychlejším tempem než ceny pronájmů.[2] Nejnižší hodnoty tohoto indexu jsou v Norsku, Švýcarsku a Polsku. Například v Norsku se nyní projevuje nedostatečná nabídka nemovitostí k pronájmu, která ceny pronájmů dále zvyšuje a ty tak rostou podobnou rychlostí jako ceny nemovitostí.

Z námi sledovaných zemí mají všechny tři zmíněné indikátory největší změnu hodnoty indikátoru pro Českou republiku, Maďarsko, Nový Zéland a Kanadu, což naznačuje, že růst cen nemovitostí na daných trzích byl v posledních letech velmi rychlý. Analýzu trhů nemovitostí (externí odkaz) na základě poměrů Price-to-Rent a Price-to-Income společně s reálným a nominálním cenovým růstem a růstem úvěrů vyhotovil v červnu letošního roku tým Bloomberg Economics, který vyhodnotil jako nejriskantnější trhy nemovitostí právě na Novém Zélandu, v České republice, Maďarsku, Austrálii a Kanadě (na základě dat k Q1 2022).

Graf 3 – Vývoj poměru Price-to-Rent

Poznámka: Poměr nominálního indexu cen bydlení a indexu ceny pronájmu, čtvrtletní data, 2015=100.

Zdroj: OECD.

V mnoha zemích již ale v návaznosti na poslední ekonomický vývoj a zvyšování úrokových sazeb dochází k určitému ochlazení na nemovitostním trhu. V rámci výše zmíněných zemí očekává novozélandská RBNZ pokles cen nemovitostí (externí odkaz) v příštím roce i díky svému utahování měnové politiky. Česká republika se svým vysokým podílem vlastnictví nemovitostí (spolu s vysokou preferencí obyvatelstva bydlet ve vlastním a s rozšířeným vnímáním koupě nemovitosti jako výhodné a bezpečné investice) má nejvyšší rozdíl mezi cenami nemovitostí a příjmy z celé Evropské unie, což jen zvyšuje obavy z dalšího vývoje na trhu nemovitostí. V posledních měsících je však již evidentní zchlazování českého nemovitostního trhu. Naopak v Maďarsku vláda představila program na podporu koupě vlastní nemovitosti pro rodiny (externí odkaz) s cílem zvýšit porodnost. Ceny domů v Maďarsku navíc nyní rostou i kvůli vysokým cenám energií a omezenému počtu stavebních dělníků, dvěma faktorům spojeným s ruskou agresí vůči Ukrajině (tyto faktory přitom hrají roli ve vývoji nemovitostního trhu i v dalších zemích). Desjardins Economics předpovídají pokles cen nemovitostí v Kanadě o 23% (externí odkaz) do konce příštího roku, například v Torontu již od února ceny nemovitostí klesají.

Na sedmém místě v žebříčku nejriskantnějších trhů nemovitostí skončily USA, kde se na vývoj trhu nemovitostí zaměřil výzkumný tým z dallaského Fedu, který vyjádřil obavu, že se ceny nemovitostí v USA odklonily od vývoje základních tržních ukazatelů. Tuto obavu ve svém komentáři (externí odkaz) podporují argumentem, že Price-to-Rent ratio v USA roste od počátku pandemie rychleji, než by odpovídalo vývoji základních tržních ukazatelů.

Vývoj na trhu nemovitostí a spotřebitelská inflace

Jedním z důležitých aspektů, skrze nějž vstupuje vývoj na trhu nemovitostí do měnověpolitického rozhodování centrálních bank, je koncept nákladů vlastnického bydlení (owner occupied housing), které jsou prostřednictvím tzv. imputovaného nájemného zahrnuty ve spotřebitelských cenových indexech řady zemí. Imputované nájemné tvoří náklady spojené s vlastnictvím, údržbou a bydlením ve vlastní nemovitosti a mnohde tvoří ne nevýznamné procento spotřebního koše. Mezinárodně však neexistuje shoda na jednotné standardní metodě, jak imputované nájemné měřit, což komplikuje srovnávání výše inflace mezi jednotlivými státy.

Většina námi sledovaných centrálních bank tedy vývoj na trhu nemovitostí bere při svém měnověpolitickém rozhodování v potaz díky tomu, že imputované nájemné je součástí cenového indexu, jehož vývoj centrální banky cílují.[3] Běžně používané metody, jak imputované nájemné měřit, jsou user cost approach (přístup nákladů užívání), rental equivalence approach (ekvivalent nájemného) a net acquisition approach (čistý akviziční přístup). V rámci přístupu user cost jsou náklady na bydlení měřeny přímo – zahrnují provozní náklady, náklady z opotřebení a kapitálové náklady. Přístup user cost je používán například ve Švédsku. V přístupech rental equivalence a net acquisition se náklady měří jako vývoj cen pronájmu za srovnatelné domovy, respektive vývoj cen nových nemovitostí. V rental equivalence přístupu se domácnosti objevují hned ve dvou rolích, jsou jak poskytovateli služeb, tak jejich spotřebiteli. Tento přístup využívá pouze implicitní cenu služeb, kdy je zahrnuta výše tržního nájmu za ekvivalentní nemovitost ve stejné oblasti. V rámci net acqusition přístupu se nákup nemovitosti zaznamenává jako spotřeba domácností v době jejího uskutečnění, přičemž se nerozlišuje, zda je nemovitost koupena za účelem investice či spotřeby. V tomto přístupu se zohledňuje pouze nákup nové nemovitosti – pokud se nemovitost dále přeprodává mezi jednotlivými domácnostmi, její cena se do imputovaného nájemného při užití tohoto přístupu nezapočítává. Rental equivalence přístup se používá v Norsku, Švýcarsku nebo Spojených státech amerických. Naopak net acquisition přístup je používán v České republice či na Novém Zélandu. Samotné ceny nemovitostí tedy do výpočtu celkové inflace více méně přímo vstupují v přístupech user cost a net acquisition. Pokud stát nepoužívá koncept imputovaného nájemného, je možné při měření inflace náklady na bydlení zohledňovat pouze skrze provozní náklady (např. poplatky za vodu a energie), což je aplikováno například ve Velké Británii.

Imputované nájemné v spotřebitelských cenových indexech jednotlivých států se tedy liší v metodě, kterou je zachycováno, a odlišností vah, kterou imputované nájemné v spotřebitelských cenových indexech má. Například v České republice tvoří imputované nájemné 12,22 % spotřebního koše, v Norsku 13,85 % a ve Švýcarsku dokonce 20,31 %.[4]

Odlišný přístup při svém měnověpolitickém rozhodování k trhu nemovitostí mají ECB a BoE. ECB ve své měnové politice cíluje inflaci měřenou indexem HICP, který nereflektuje vývoj na trzích nemovitostí, resp. neobsahuje položku imputovaného nájemného (neboť HICP měří ceny explicitních peněžních transakcí). V rámci revize své měnověpolitické strategie v roce 2021 však došla Rada guvernérů ECB k závěru, že index HICP sice je obecně vhodným nástrojem pro hodnocení, zda je dosahováno cenové stability, ale zachycení nákladů vlastnického bydlení by lépe reprezentovalo inflaci relevantní pro domácnosti. Začlenění nákladů vlastnického bydlení je ale dle jejich prohlášení (externí odkaz) projekt na několik let a než k němu dojde, bude Rada guvernérů alespoň brát v rámci svého měnověpolitického rozhodování v úvahu ostatní pomocné ukazatele inflace, které berou ohled na vývoj na realitním trhu. Ve Velké Británii začal statistický úřad zveřejňovat v roce 2017 jako oficiální státní index inflace CPIH, což je index, který zahrnuje imputované nájemné. Tento index však není používán pro inflační cílování, BoE cíluje inflaci počítanou prostřednictvím indexu CPI bez imputovaného nájemného (do výpočtu vstupují pouze provozní náklady bydlení – viz výše).

Měnová politika a ceny nemovitostí

Kromě přímého vlivu cen nemovitostí na míru inflace, kterou centrální banky cílují, dlouhodobě probíhají diskuze jednak o tom, jaký vliv má měnová politika na ceny nemovitostí, a jednak o tom, zda by měla měnová politika usilovat o přímé ovlivnění cen nemovitostí (nad rámec jejich příspěvku k celkové míře inflace). Diskuze o vlivu měnověpolitické sazby na trh nemovitostí se často objevuje mimo jiné v souvislosti s příčinami poslední velké hospodářské krize ve Spojených státech, kdy Fed bývá kritizován, že svými nízkými sazbami přispěl k nafouknutí realitní bubliny – v době nízkých sazeb se hypotéky staly velmi levnými a atraktivními pro zákazníky. Taylor (2007) ukazuje vliv uvolněné měnové politiky na přehřívání realitního trhu. Naopak Dokko a kol. (2011) argumentují, že měnová politika sice na realitní trh vliv má, ale pouze omezený. K podobnému závěru dochází ve své meta-analýze i Havránek a kol. (2021), kteří ukazují, že v průměru není reakce cen nemovitostí na měnovou politiku příliš silná (zvýšení sazby o 1 % sníží v průměru ceny nemovitostí o max. 1,2 % v příštích dvou letech), ale že měnověpolitické úrokové sazby mohou pomoci zpomalit během pozdější fáze hospodářského cyklu růst realitní bubliny v zemích, kde je trh nemovitostí rozvinutý. Efekt zvyšování měnověpolitické sazby na trhy nemovitostí v zemích eurozóny našli Nocera a Roma (2018), avšak i v jejich výsledcích je vidět rozdílná velikost efektu měnové politiky mezi jednotlivými státy.

Akademický výzkům zkoumá i téma nekonvenčních měnověpolitických nástrojů a jejich vlivu na trhy nemovitostí. Rahal (2016) se zaměřuje na vliv rostoucího objemu aktiv centrální banky a ve svém výzkumu nachází statisticky významný vliv nekonvenčního měnověpolitického šoku na cenu nemovitostí i objem hypoték. Kvantitativní uvolňování ECB ovlivňuje ceny nemovitostí v Německu, Francii, Španělsku a Itálii, přičemž velikost reakce se mezi jednotlivými státy liší (Lenza a Slačálek, 2018).[5] Rosenberg (2019) srovnává vliv měnověpolitické sazby a změn v rozvaze centrální banky ve skandinávských zemích. Jeho výsledky ukazují, že vliv nekonvenční měnové politiky na trhy nemovitostí je v těchto zemích silnější a dlouhodobější než vliv konvenční měnové politiky.

Dalším diskutovaným tématem v rámci odborné literatury je, že ke zpomalení fundamentálně nepodloženého růstu dochází za cenu změny výše inflace (což někdy nemusí být konzistentní s dosažením inflačního cíle) a vyšší nezaměstnanosti. Svensson (2017) ukazuje, že ve většině případů výrazně převažují náklady tzv. politiky leaning against the wind[6] nad jejími benefity. Politika leaning against the wind vede ke slabší ekonomice i ve chvíli, kdy ke krizi nedojde, navíc Svensson vidí dodatečné náklady spojené s velikostí krize, pokud krize zasáhne ekonomiku oslabenou právě politikou leaning against the wind. Adrian a kol. (2020) ukazují, že pokud do své měnověpolitické reakční funkce zahrne centrální banka i finanční proměnné, přinese to s sebou značné výhody ve snížení pravděpodobnosti recese díky menšímu zadlužení domácností, a že tedy závěry Svenssona (2017) platí jen ve zjednodušeném modelu. Benati (2021) zkoumá kompromis mezi stabilitou reálných cen nemovitostí a stabilitou ekonomické aktivity, v jeho výsledcích vidíme, že jednoprocentní pokles v HDP je spojen s poklesem 3 % v reálných cenách nemovitostí.

Úzce souvisejícím tématem je otázka vhodné reakce měnové politiky na případný vnímaný nerovnovážný vývoj na trzích nemovitostí. Jeden proud literatury tvrdí, že měnová politika by se měla zaměřovat pouze na své obvyklé cíle, jelikož její vliv na trh s úvěry i trh nemovitostí je omezený a makroobezřetnostní nástroje jsou považovány za efektnější nástroje pro ovlivnění obou zmíněných trhů. Pohled, že měnová politika by se měla zaměřit pouze na cenovou stabilitu, zatímco na finanční stabilitu by se měla zaměřit politika makroobezřetnostní (obě politiky by tedy měly fungovat odděleně), představuje Smets (2014) jako takzvaný „upravený konsensus z Jackson Hole.“[7] Stejný pohled na zaměření měnové politiky podporují například Kockerols a Kok (2019) nebo právě již zmíněný Svensson (2017). Druhý proud literatury naopak říká, že úroková sazba by měla být používána na zpomalování růstu finančních nerovnováh, protože finanční cykly nemohou být plně zkroceny pouze makroobezřetnostními nástroji, tedy měnová politika by měla reagovat na vývoj finančního cyklu společně a koordinovaně s politikou makroobezřetnostní (Borio a Lowe, 2002; Juselius a kol., 2017; Borio a kol., 2018).

Příklady situací, kdy centrální banky komunikují, že berou vývoj na trhu nemovitostí při svém měnověpolitickém rozhodování v potaz (nad rámec přímého zachycení cen nemovitostí ve spotřebním koši skrze výše diskutované imputované nájemné), nabízí švédská Riksbank (externí odkaz) či novozélandská RBNZ. Riksbank mezi lety 2010 a 2014 zvýšila svou měnověpolitickou sazbu z 0,25 % na 2 %, aby zpomalila zadlužování domácností a růst cen nemovitostí, ačkoliv tato politika vedla k podstřelování inflačního cíle a zvýšila nezaměstnanost. Norská NB ve své měnověpolitické strategii zmiňuje jako vedlejší cíl zmírnění růstu finančních nerovnováh a diskutuje důsledky trvalé nízkých úrokových sazeb nebo cenu v podobě nižší poptávky, pokud dojde k nastavení vyšších úroků za účelem zmírnění růstu finančních nerovnováh. Na Novém Zélandu pak v roce 2021 nařídil tamní ministr financí Grant Robertson (externí odkaz) centrální bance, že musí brát při svém rozhodování vliv měnové politiky na trh nemovitostí v úvahu – vláda chce podporovat dostupné bydlení pro majitele prvních domů i pracující s nízkými příjmy. Opačný přístup pak zastával guvernér australské RBA, když se v listopadu 2021 vyjádřil (externí odkaz), že RBA nebude zvyšovat úrokovou sazbu, aby zchladila trh nemovitostí, protože by nižší ceny vedly k nižším platům a menšímu počtu pracovních míst, což by byl dle jeho slov nevýhodný kompromis. Zdůraznil, že cesta ke snížení cen nemovitostí vede dle jeho názoru přes snížení hodnoty pozemků, na kterých výstavba stojí, například pomocí změny zdanění.[8]

Závěr

V námi sledovaných zemích ceny nemovitostí v posledních letech dynamicky rostly a některé centrální banky tak řešily otázku, zda mají na vývoj na trhu nemovitostí reagovat i pomocí měnové politiky. Většina sledovaných centrálních bank reflektuje vývoj cen nemovitostí při svém měnověpolitickém rozhodování díky konceptu imputovaného nájemného obsaženého v rámci spotřebního cenového indexu. Mezi jednotlivými centrálními bankami ani akademiky však nepanuje shoda, zda by centrální banka měla pomocí měnové politiky na ceny nemovitostí reagovat i nad rámec jejich zachycení v položce imputovaného nájemného. Akademický výzkum se také věnuje otázce, jak ovlivňuje měnová politika trhy nemovitostí – ačkoli jistý vliv měnové politiky na ceny nemovitostí odborná literatura nachází, nad jeho silou rovněž nepanuje jednotný názor.

[1] Dle dat OECD (externí odkaz) roce 2019 se disponibilní příjem v Polsku meziročně zvýšil o 5,2 % a v roce 2020 o 4,2 %, průměrné zvýšení v členských zemích OECD za stejná období bylo 1,5 %, respektive 3,2 %.

[2] Např. v září 2021 se meziročně průměrně zvýšila cena pronájmu o 11 % a cena nemovitosti o 18,9 %. Joint Center for Housing Studies Harvardské univerzity (externí odkaz) vidí příčiny růstu cen nemovitostí v nedostatečné nabídce ve spojení se silnou poptávkou a nízkými úrokovými sazbami. Potenciální kupci s vyššími příjmy zůstávají kvůli nedostatečné nabídce a vysokým cenám nemovitostí déle v pronajímaných nemovitostech, což tlačí nahoru výši pronájmů.

[3] Různé teoretické možnosti přístupu centrálních bank k reflektování cen nemovitostí při svém měnověpolitickém rozhodování, především vstup cen nemovitostí do spotřebitelských indexů, v minulosti popisovalo Téma pod Lupou Monitoringu centrálních bank v zářijovém čísle z roku 2008.

[4] Uvedená procenta platí pro rok 2022 a jsou převzata od Českého statistického úřadu, Statistics Norway a Swiss Federal Statistical Office.

[5] Ostatní země eurozóny nebyly předmětem analýzy tohoto článku.

[6] Politika leaning against the wind je taková měnová politika, která je utaženější, než jaká by byla konzistentní se standardním flexibilním inflačním cílováním neberoucím zřetel na efekty na finanční stabilitu.

[7] Konsensus z Jackson Hole říká, že obavy ohledně finanční stability jsou měnovým úřadem brány v potaz, pouze pokud ovlivňují výhled cenové stability a ekonomické aktivity. Tento pohled na měnovou politiku byl před světovou finanční a hospodářskou krizí všeobecně sdílen.

[8] Od jeho vyjádření však RBA již třikrát zvýšila sazbu o 0,5 % v reakci na vývoj celkové inflace.

Zdroje

Adrian, T., Duarte, F., Liang, N., & Zabczyk, P. (2020): „Monetary and Macroprudential Policy with Endogenous Risk.“ IMF Working Paper 20/236, International Money Fund.

Benati, L. (2021): „Leaning against house prices: A structural VAR investigation.“ Journal of Monetary Economics, 118, 399-412.

Borio, C. E., Disyatat, P., Juselius, M., & Rungcharoenkitkul, P. (2018): „Monetary policy in the grip of a pincer movement.“ BIS Working Paper 706, Bank for International Settlements.

Borio, C. E., & Lowe, P. W. (2002): „Asset prices, financial and monetary stability: exploring the nexus.“ BIS Working Paper 114, Bank for International Settlements.

Dokko, J., Doyle, B. M., Kiley, M. T., Kim, J., Sherlund, S., Sim, J., & Van Den Heuvel, S. (2011): „Monetary policy and the global housing bubble.“ Economic Policy, 26(66), 237-287.

Havránek, T., Kolcunová, D., & Bajzík, J. (2021): „When Does Monetary Policy Sway House Prices? A Meta-Analysis.“ CEPR Discussion Paper DP16196, Centre for Economic Policy Research.

Igan, D., Kohlscheen, E., & Rungcharoenkitkul, P. (2022): „Housing market risks in the wake of the pandemic.“ BIS Bulletin, 50, Bank for International Settlements.

Juselius, M., Borio, C. E., Disyatat, P., & Drehmann, M. (2016): „Monetary policy, the financial cycle and ultralow interest rates.“ Bank of Finland Research Discussion Paper 24/2016, Bank of Finland.

Kockerols, T., & Kok, C. (2019). „'Leaning Against the Wind', Macroprudential Policy and the Financial Cycle.“ Norges Bank Working Paper 1/2019, Norges Bank.

Lenza, M., & Slačálek, J. (2018): „How Does Monetary Policy Affect Income and Wealth Inequality? Evidence from Quantitative Easing in the Euro Area.“ ECB Working Paper 2190, European Central Bank.

Nocera, A., & Roma, M. (2018): „House prices and monetary policy in the euro area: Evidence from structural VARs.“ USC-INET Research Paper 18-13, USC Dornsife Institute for New Economic Thinking.

Rahal, C. (2016): „Housing markets and unconventional monetary policy.“ Journal of Housing Economics, 32, 67-80.

Rosenberg, S. (2019): „The effects of conventional and unconventional monetary policy on house prices in the Scandinavian countries.“ Journal of Housing Economics, 46, 101659.

Smets, F. (2014): „Financial stability and monetary policy: How closely interlinked?.“ International Journal of Central Banking, 35.

Svensson, L. E. (2017): „Cost-benefit analysis of leaning against the wind.“ Journal of Monetary Economics, 90, 193-213.

Taylor, J. B. (2007): „Housing and Monetary Policy“ NBER Working Paper 13682, National Bureau of Economic Research.